核心观点

核心观点:宽信用尚待发力,美联储紧缩节奏不定,短期泛电子>泛地产

国内宽信用尚待发力:12月社融数据表明:1)政府仍是加杠杆主力;2)企业偏短厌长——地产和制造业投资意愿仍不强;3)居民融资继续不振。反映到A股,宽信用未得确认,泛地产链估值修复节奏被打乱。美联储紧缩节奏:股债反应上看,鲍威尔听证会和通胀数据均在预期之内,但具体紧缩节奏仍存疑。投资者对于3月加息的预期正在上升,而我们也将缩表时机预期提前至22Q3。供应链瓶颈是影响美联储节奏的因素之一,从封锁程度、运输效率、供应商交付时间和劳动市场四维度考量,新一波疫情对供应链影响降低,但断言瓶颈缓解为时尚早。短期内,A股市场或继续震荡。

国内宽信用:将稳未稳时,最是磨人心

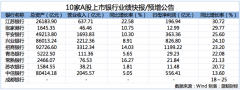

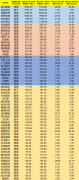

12月社融结构反映三大特点:1)政府仍是加杠杆主力;2)企业偏短厌长——票据融资涨,中长贷款降,除银行开门红考量外,反映地产和制造业投资意愿继续低迷。3)居民融资持续不振——地产销售不振扰动长期贷款,疫情散发扰动短期贷款。宽信用未得确认,传递至A股市场,泛地产链的估值修复节奏被打乱(宏观主题为宽信用)。华泰固收2022.1.16《降息时点是市场关注的焦点》中表示,1月债市调查表明,47%的受访者认为显著宽信用或出现在二季度,但在房住不炒+居民杠杆率+资源供应紧张约束下,力度可能有限,泛地产链中需精挑细选,如国企地产龙头和保障房相关板块。

美联储紧缩:计入预期的紧缩态度和未计入预期的紧缩节奏

鲍威尔听证会再度确认美联储紧缩态度,12月CPI同比涨幅创近40年新高,但两者均在市场预期之内——数据公布后,美元跌,美债、美股涨。不过,市场对具体紧缩节奏依然存在分歧——加息节奏:鸽派布雷纳德暗示3月可能加息后,纳指再度跳水。目前期货市场对3月加息和全年加息次数预期上升。缩表节奏:不确定性和短期影响或更大。根据鲍威尔听证会更新,我们将缩表预期提前至22Q3——美债:对长端影响更大,10年期美债利率仍有上行空间;美股:通胀根源在供给侧,预计短期影响高于上一轮缩表,但扰动或集中于22Q1,Q2-Q4将回归盈利驱动。

全球供应链:难言困境显著改善,但韧性更强

全球供应链瓶颈是影响美联储节奏的重要因素,从以下四角度考察供应链现状:1)封锁程度:新一轮疫情高峰来袭,但主要中上游供应链经济体并未明显收紧对工作场所的限制;2)运输效率:集装箱运输价格高位企稳,洛杉矶和长滩港外排队货轮创新高,运输效率未见显著改善;3)供应商交付时间:制造业供应商交付时间有所改善,但从汽车业情况观察,或更多来自于需求减少而非供给改善;4)就业市场:劳动参与率和净进入劳动市场人数修复缓慢,平均时薪环比增速上升,表明美国劳动力市场仍然较为紧张。总体而言,疫情对供应链的扰动正在减少,但难言大幅改善。

配置思路:显著宽信用前,短期关注泛电子,Q2后泛电力行情或再起

宽信用预期尚未完全兑现情况下,我们维持2022.1.3《短期择线:泛电子>泛地产>泛电力》看法,短期宽货币幅度大于宽信用,对成长股估值驱动更直接,重点关注4Q21-1Q22景气占优的智能驾驶(HUD)、云计算-光通信、元宇宙。宽信用仍待发力,但房住不炒+居民杠杆率+资源供应紧张约束下,幅度或有限,精挑国企龙头房企和保障房相关建筑建材。泛电力链在经历开年以来的调整后,我们认为或已基本调整到位,超额收益的再度开启则需静待Q2后盈利兑现行情。

风险提示:国内宽信用政策力度不及预期;美联储紧缩程度和节奏超预期。

上一篇:中信建投策略:稳住阵脚,防守反击

下一篇:下周,A股将有重大利好?

| >> 下周,A股将有重大利好? | >> 内外节奏未定处,最是市场磨人时 |

| >> 中信建投策略:稳住阵脚,防守反击 | >> 策略周报:本轮“高切低”结束了吗? |

| >> A股短线调整接近尾声 | >> 中药板块强势尽显 后市布局紧盯业绩 |

| >> 业绩向好 银行股涨势“意犹未尽” | >> 深挖结构性机会 私募看好“困境反转 |

| >> 2022年反守为攻 结构性机会多 | >> 北向资金加速流入 低估值板块有望迎 |

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]