七成投顾看涨二季度 低估值蓝筹及科技股受推崇

投顾对二季度宏观经济的看法较上季度趋于乐观,对股市流动性的看法由一季度的“中性偏松”转为“中性偏紧”。“经济回暖”已连续第五个季度被投顾选为推动股市走强的首要因素。

二季度,股票、基金等权益类资产仍是投顾眼中最值得配置的资产。但对权益类投资的态度趋于保守:超半数投顾认为,当前公募基金产品相比股票吸引力下降,港股配置吸引力也小幅下降,推荐持有现金的投顾比例显著上升。

认为当前合适仓位应在50%以上的投顾占比,从上一季度的79%降至本季度的56%,不少投顾认为应降低仓位。在市场风格方面,低估值蓝筹股成为最受投顾青睐的方向,其次是科技股。

46%的投顾表示,其高净值客户在今年一季度实现盈利;有38%的投顾表示,客户在一季度亏损。从股票调仓情况看,高净值客户在一季度加仓及减仓比例近乎旗鼓相当;但对于公募基金,有六成投顾表示,客户在一季度赎回。

对经济前景整体乐观

投顾对今年二季度宏观经济的看法整体乐观,但相比一季度,乐观度略有下降。

过半投顾认为二季度经济增速将上升

本次调查结果显示,投顾对二季度经济形势的研判整体乐观,持“中性”“乐观”态度的投顾合计占比为79%,相比一季度下降6个百分点。在对2021年二季度经济增速的预判上,有58%的投顾预期二季度经济增速将上升,相比上季度下降12个百分点;认为经济面临较大下行压力的投顾占比为17%;认为经济增速持平的占比由一季度的14%升至19%。

整体而言,投顾对二季度宏观政策的判断从上季度的中性偏宽松状态,转向中性偏紧状态。调查显示,有49%的投顾预期二季度宏观政策适度,较上季度下降4个百分点;有27%的投顾预期,二季度宏观政策略有偏紧,较上季度上升16个百分点:预期二季度宏观政策偏宽松或过松的投顾占比,较上季度下降12个百分点至22%。

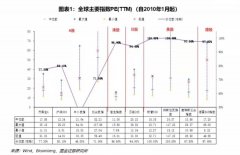

纵观2020年二季度至今的调查结果,经济增速回升明显已连续五个季度被投顾看作是推动股市走强的“首选因素”。此外,上市公司业绩明显改善、流动性保持适度宽松,也是投顾眼中推动股市走强的重要因素。

流动性预期转为中性偏紧

流动性政策的变动关乎资金面供给的松紧,亦牵动着股票市场的流动性。投顾对二季度流动性政策取向的预测,由今年一季度的“中性偏松”,转为“中性偏紧”。

具体来看,本次调查中,预期二季度流动性政策取向呈中性偏紧或收紧的投顾合计占比为45%,较上季度提升14个百分点;预期二季度流动性取向是中性偏松及放松的投顾合计占比26%,较上季度降低14个百分点。

在股市流动性方面,投顾的主流看法是二季度市场将呈存量资金博弈的状况,占比高达62%,较上季度提升9个百分点。还有13%的投顾认为,市场将面临诸多不确定性,资金将持续流出股市,较上季度抬升6个百分点。投顾对境内外资金的持续入场预期有所下降,认为场外资金将进一步流入的投顾占比较一季度下降16个百分点至18%。

从风险角度看,有52%的投顾认为,二季度流动性是否明显紧缩是最受关注的风险因素,这一占比较一季度上升8个百分点。此外,美股等海外股市下跌是否超预期、上市公司整体业绩状况、美债收益率上升等也成为投顾关注度较高的风险因素。而对于今年一季度在风险因素中排第一的新冠肺炎疫情,投顾的关注比例则从上季度的50%降至19%。

二季度仍是结构市关注低估值蓝筹

一季度,A股主要指数在快速上涨后又经历调整,市场风格切换迅速。展望二季度,六成投顾认为,市场将继续走出结构性行情。其中,低估值蓝筹、周期板块更受投顾青睐,市场风格则偏向于大盘股中的低估值股票以及中小盘股。

七成投顾看涨二季度

展望二季度A股市场,有60%的投顾认为将呈结构性行情,占据主流。在股市大小风格偏好方面,大盘股中的低估值股票及中小盘股中的细分龙头更受投顾青睐。有38%的投顾认为,大盘股中的低估值股票有机会,占比最高;还有26%的投顾认为,中小盘股中的细分龙头有机会。

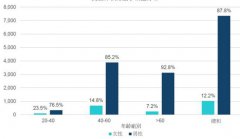

有近七成的投顾看涨二季度A股市场,相比二季度下降16个百分点。其中,51%的投顾认为大盘涨幅介于0%到5%,另有17%的投顾认为大盘涨幅在5%以上;认为大盘会下跌的投顾占比约为两成。

二季度指数波动区间方面,有73%的投顾认为,上证综指运行上限将在3400点附近及以上。其中,认为运行上限在3400点附近的投顾占37%;认为在3500点附近的占36%。认为上证综指运行下限在3300点附近的占比为44%,认为下限在3200点附近的占比24%。

低估值蓝筹成投顾最看好板块

本次调查中,低估值蓝筹股取代科技股成为本季度投顾最看好的风格板块。

具体而言,看好低估值蓝筹股的投顾占比为30%,较上季度提升8个百分点;科技股以28%的比重位居第二,但相比上季度下降13个百分点。此外,医药股受到19%的投顾青睐,下降2个百分点;周期股占比12%,上升4个百分点。

在调查中,有26%的投顾认为低估值蓝筹板块估值整体合理、值得参与;有41%的投顾认为该板块部分个股估值合理。对于周期板块,有20%的投顾认为周期股板块整体估值合理、值得参与;37%的投顾认为板块内部分个股估值合理。

在诸多低估值蓝筹、周期股板块中,究竟哪些行业二季度的投资机会更受投顾关注?调查结果显示,认为化工板块有机会的投顾占比最高,达41%;此外,银行券商保险等金融板块、建筑建材板块也受到逾35%的投顾看好。

此外,就科技股而言,有44%的投顾认为,二季度该板块仍将处于调整阶段,占比最高,但比重较上季度下降7个百分点;还有24%的投顾认为科技股中部分股票具有估值吸引力。

对于消费股,有40%的投顾认为消费股估值偏高,仍可参与,相比上季度下降17个百分点;有29%的投顾认为消费股估值偏高,不建议参与,较上季度上升3个百分点。

港股吸引力小幅下降

有74%的投顾认为,二季度港股具有投资吸引力,比上季度下降9个百分点。其中,认为港股极具吸引力的投顾占10%。

2021年一季度,南向资金的净买额超过了去年全年的一半。二季度南向资金净买入的趋势能否延续?对此,有51%的投顾认为净买入规模将有所降低;有18%的投顾认为南向资金将在一季度基础上继续提升净买入规模;有13%的投顾认为净买额会与一季度基本持平。

同时,还有63%的投顾认为AH股价差有望逐步收窄,较上季度上升2个百分点;有23%的投顾认为,价差还会继续扩大,A股将长期溢价,较上季度下降4个百分点。

配置方向仍是权益类资产

从大类资产配置来看,权益类资产仍是投顾眼中二季度最具配置价值的资产。但相比今年一季度,投顾认为公募基金的吸引力有所下降,认为应持有现金的投顾占比明显上升。调查显示,建议客户仓位在50%以上的投顾占比从今年一季度的79%降至56%,表明不少投顾认为二季度应降低仓位。

权益资产仍具配置价值

调查显示,2021年二季度,股票等权益类资产仍是投顾眼中最值得配置的资产,占比高达51%,债券以19%位居第二。认为二季度应持有现金的投顾占比高达14%,而上季度无投顾认为该持有现金。此外,分别有7%、5%的投顾认为大宗商品、黄金等贵金属最具配置价值。

在权益类、固收类资产的配置方面,相比一季度,将股票、偏股型基金等权益类资产作为二季度主要配置方向的投顾占比下降,而建议配置债券型基金、现金的投顾占比明显抬升。

调查显示,有46%的投顾建议,将偏股型基金产品作为二季度主要配置方向,较上季度下降20个百分点;认为应把股票作为主要配置方向的投顾占比为17%,比上一季度下降3个百分点;有13%的投顾建议主要配置债券型基金产品,相比上季度上升8个百分点。

本次调查还发现,今年一季度,随着市场走弱,诸多公募基金产品净值集体回调,公募基金在投顾眼中的吸引力也随之下降。在本次调查中,有62%的投顾认为,二季度公募基金产品相比股票的吸引力下降;仅14%的投顾认为公募基金产品相比股票吸引力上升,而一季度其比例超过五成。

操作策略趋于保守

在操作策略方面,调查显示,投顾认为二季度的操作风格应趋于谨慎。有41%的投顾认为灵活掌握主题性投资思路的策略更有效,占比最高,相比上一季下降4个百分点;有13%的投顾认为应避险为上,保持低仓位并减少操作,而上一季度该比例仅为5%;有18%的投顾认为应在震荡市做波段。此外,在本次调查中,仅22%的投顾认为价值投资、专注优质公司的操作策略更有效,相比上季度下降18个百分点。

投顾眼中的合适仓位也在二季度迅速下降。认为应保持八成仓位以上的投顾占比由上季度的50%降至29%,建议仓位在五成仓以上的投顾占比由上季度的79%降至56%。此外,有36%的投顾认为仓位应保持在30%至50%,还有8%的投顾建议仓位在30%以下甚至空仓。

高净值客户一季度调仓分化

调查显示,有46%的投顾表示,高净值客户在今年一季度实现盈利,其中收益率达30%以上的占比约21%,有38%的投顾表示客户在一季度亏损。从高净值客户一季度股票调仓情况看,客户间的调仓操作分歧明显,加仓及减仓的占比相当。但对于公募基金,有六成客户选择了赎回。

近半高净值客户在一季度盈利

2021年一季度,A股各大指数呈现前高后低的走势。从高净值客户的“战果”来看,有46%的投顾客户一季度实现盈利,其中21%的投顾表示客户盈利高于30%;有38%的投顾客户一季度亏损,其中34%的人亏损幅度在30%以下。此外,有17%的高净值客户不盈不亏。

从受访投顾所服务的高净值客户的操作风格看,进取型客户占19%,平衡型占75%,还有6%为保守型。从客户持有股票的平均数量看,多数高净值客户持仓相对集中,持有2到5只股票的客户最多,占比60%,持有5到10只股票的客户占比26%,还有5%的客户重仓1只股票,仅9%的客户持仓非常分散,持有10只以上股票。

仓位方面,目前投资仓位在60%以上的高净值客户占比45%,与上一季持平。仓位在四成至六成仓的占比为22%,相比上一季的13%有所增加。就股票资产占个人可投总资产的比重而言,10%到30%区间段的人数最多,占比44%;股票投资超过个人总资产50%以上的比例为24%。

七成客户减仓抱团股

回顾今年一季度客户的调仓操作,本次调查显示,高净值客户的调仓操作出现分化,减仓、加仓与保持原有仓位的占比相近。具体而言,客户进行减仓及加仓的占比均为36%,还有28%的投顾表示客户在一季度基本保持原有仓位。

以食品饮料为代表的机构抱团板块在今年一季度呈前高后低的走势。调查显示,有70%的投顾表示,客户在一季度对该板块进行了减仓操作,其中大幅减仓占比为52%,小幅减仓占比为18%。此外,有13%的投顾表示客户没有进行调仓,继续持股;表示客户在一季度加仓该板块的投顾占比为12%。

对于一季度表现突出的低估值蓝筹、周期股,调查显示有近七成的投顾表示,客户在一季度加仓了该板块,其中小幅加仓占比59%,大幅加仓占比10%,还有12%保持原有仓位。在诸多细分板块中,公用事业、环保板块在加仓中最受高净值客户青睐;其次是银行保险等金融板块,以及钢铁有色等板块。

加仓趋于谨慎

近期,高净值客户的加仓意愿也更谨慎。调查显示,客户近期打算主动加大对股市资金投入的占比由上季度的42%降至35%;而客户拟从股市中撤出资金的占比较上季度提高4个百分点至10%。另有47%的投顾表示,其客户不打算大幅调整资金投入,相比上季度上升4个百分点。在增资与撤资比例方面,拟增资或撤资30%的占比最高。

在那些想要增加入市资金的客户中,资金来源主要是现金存款,占比45%;其次是赎回银行理财、货币基金、债券基金,占比38%。从股市撤资客户的资金去向方面,期限以年计或更长期限的银行理财产品、定存最受欢迎,同时,现金或货币基金、买房也成为不少人的选择。

从高净值客户青睐的上市公司类型看,有50%的投顾表示,客户更青睐成长性强的创新型公司,占比与上季度持平;22%的投顾表示,其客户更倾向于投资各行业的龙头股,较上季度下降10个百分点;还各有17%和5%的投顾表示,客户青睐中小市值的细分龙头公司、高分红的公司。

六成高净值客户一季度赎回基金

今年一季度,一些基金重仓的白马股高位回调,引发诸多明星基金经理的基金产品净值大幅回撤。从投顾所反馈的客户基金投资规模变动看,约六成投顾表示客户赎回了基金,其中12%大幅赎回基金,49%小幅赎回基金。仅21%的投顾表示一季度客户小幅或大幅申购基金,还有17%的投顾表示,客户的基金投资规模保持不变。

从客户增减的基金产品投资类型来看,主要加仓类型为偏股型基金、ETF基金,二者分别占62%、18%。对那些减少了基金投资的客户,减仓类型同样为上述两种产品,分别占62%、16%。从客户持有偏股型基金的期限看,3年至5年最为主流,占比为35%;还分别有26%和25%的投顾客户选择1年至3年和1年以内;选择5年及以上的占比为7%。

从高净值客户投资权益类资产的主要方式看,买入基金、私募、券商资管发行的权益类产品进行投资是主流,占比为50%,但较上一季度下降9个百分点。其次是自己选股进行投资,占比为33%,与上一季度相当。此外,买入ETF等指数基金进行被动投资的占比为6%,较上季度有所提高。

折价大的港股受青睐

港股方面,有76%的投顾表示,其客户在一季度通过港股通投资港股。具体来看,26%的投顾表示,客户加大了港股投资,较上一季度增加2个百分点;32%的投顾表示,客户减少了对港股的投资,较上季度减少2个百分点;还有18%的投顾表示客户仓位保持不变。当前港股通投资在客户资产中的占比仍相对较低,约77%的投顾表示,客户港股通的投资仅占总资产的20%以下。

从客户青睐的标的看,有45%的投顾表示,两地同步上市、且H股较A股折价幅度较大的股票最受客户青睐,占比最高;有26%的投顾客户选择腾讯等A股不具备标的,占比较上季度大幅提升11个百分点。此外,有11%的投顾客户选择以银行为代表的高股息率蓝筹股。

结语

二季度调查结果显示,无论是对宏观经济的预期,还是对中观的股市运行预测,以及具体的操作策略,投顾整体仍属于乐观,但是与一季度相比,乐观的程度有所下降。

宏观层面,投顾对经济形势的判断整体乐观,对流动性的预期则转为“中性偏紧”。在中观层面,超七成投顾认为二季度仍是结构性行情,认为操作上应趋于保守,适度降低仓位。微观层面,投顾最看好低估值蓝筹股及中小市值股票风格,其次是看好科技股的机会。

上一篇:半导体业绩大考 谁的表现超预期?

更多"七成投顾看涨二季度 低估值蓝筹及科技股受推崇"...的相关新闻

每日财股

- 每日财股:晶晨股份(688099)

投资亮点 1.智能机顶盒、AI 音视频系统SoC 营收强势增长,新赛道产品静待开花结果...[详细]