半导体业绩大考 谁的表现超预期?

临近上市公司年报季尾声,半导体企业几家欢喜几家愁。

2020年危机并存,半导体行业脱颖而出,表现出了比较强的抗压性和韧性。

根据中国半导体行业协会统计,2020年中国集成电路产业销售额为8848亿元,同比增长17%。其中,设计业销售额为3778.4亿元,同比增长23%;制造业销售额为2560.1亿元,同比增长19%;封装测试业销售额2509.5亿元,同比增长7%。根据国家统计局数据,一季度,全国集成电路产品产量增加值同比增长62%。

《英才》记者选取半导体上市公司中,年报和一季报营业收入增速、净利润增速等指标突出的公司(市值200亿元以上),并分析它们的成长逻辑。

火热造车潮,再造一个韦尔股份

车用图像传感器将成为助推业绩的黑马。

2020年韦尔股份(603501.SH)实现营收198.24亿元,同比增长45%;实现归母净利润27.06亿元,同比增长481%。

如果去除投资活动等非主营业务带来的影响,回归公司的主要产品,可以看到作为韦尔股份最重要的全资子公司,豪威科技贡献了90%的净利润,其在2020年实现净利润24.48亿元,同比增长127%。

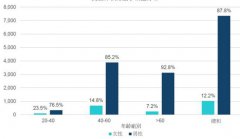

豪威科技的成长性,在过去几年主要来自于下游手机客户销量增长以及多摄像头在智能手机中的渗透率提升。根据群智咨询数据,2020 年全球CIS出货量约为76.8亿颗,同比增长21%,其中智能手机CIS出货量约为56亿颗,同比增长23%。

但不可忽视的是,全球智能手机整体增速已连续3年处于下滑状态,2020年度全球智能手机出货量为12.92亿部,同比下滑5.9%,即使有5G换机需求推动,也很难再现往日荣光。另外,当前的主流中高端机型配备的四摄系统基本都是超广角+广角+长焦+专业镜头组成,这样的组合实际上已经可以满足绝大部分场景的拍摄需求,再增加新镜头的可感知意义已经不明显,而更高的成本、更低的体验升级对于消费者和厂商而言都不划算。

随着去年底以来,新能源汽车、自动驾驶汽车的造车潮爆发,智能汽车成为风口,汽车厂商们希望能够复刻智能手机的辉煌历史。而汽车图像传感器作为实现自动驾驶必不可少的元件正在成为相关芯片龙头的重要增长点。

在全球车用图像传感器市场,2019年豪威科技销售额占据29%的份额,排名第一的安森美占据约60%的市场份额,排名第三的索尼进入汽车市场时间较晚,占据约3%的市场份额,东芝、三星、比亚迪半导体等占据剩余市场份额。

自动驾驶级别从L0到L5递进,目前在摄像头方面,L3级别的奥迪A8和奔驰S配备摄像头分别为5个和6个;蔚来的ET7配有11个800万像素的摄像头;上汽和阿里打造的智己汽车拥有15个摄像头;L4级别的极狐阿尔法配备13个摄像头。

据国内外整车厂预估,当达到L4或者L5自动驾驶的时候,基本上将来每一辆车需要配置接近少则11目,多则可能在15目的摄像头。整个市场规模可能会接近100亿美元,约为当前市场规模的10倍。汽车图像传感器用量可能会超过安防,成为仅次于手机的第二大图像传感器市场。

如果按照2019年的市占率来看,在百亿美元的汽车传感器市场,豪威科技可能收获近30亿美元的销售额。相当于再造一个韦尔。

除了在图像传感器业务上,因提前布局汽车领域搭上“快车”,韦尔股份也在持续进行多元化布局。

2020年4月,韦尔股份收购了新思(Synaptics)亚洲地区的触控与显示驱动集成芯片(TDDI)业务。TDDI芯片市场需求因终端品牌手机一再追求窄边框、全屏幕的设计风潮而爆发,是新的发展方向。目前TTDI已成为韦尔股份除图像传感器以外的第二大业务。

4月23日,公司发布2021一季报,实现营收62.12亿元,同比增加63%;归母净利润10.41亿元,同比增加134%,继续保持了极高的增速。

卓胜微抢跑5G射频模组

领先推出5G射频模组并获订单,2021年业绩存在翻倍可能性。

2020年,卓胜微实现营收27.92亿元,同比增长84.62%,实现归母净利润10.73亿元,同比增长115.78%。2018-2020年,卓胜微营收复合增长率达123.26%;归母净利润复合增长率达157.07%。

另外,其2020年净利率高达38.34%,而A股芯片设计类上市公司平均净利率不到20%;2020年ROE为49.18%,连续5年保持在40%以上。

作为国产射频开关龙头,卓胜微主营产品为射频开关、低噪声放大器(LNA)和射频模组,其在射频开关领域已经占据全球10%的市场份额,全球排名第5,产品已进入三星、小米、华为、VIVO、OPPO等知名手机品牌商供应链。

卓胜微在2020年最大的变化,同样也是具备想象空间的变化,就是出现新的拳头产品。

此前市场普遍认为其在滤波器方面的投资,需要再等上两三年才能有成果。超出预期的是,公司2020年已经在国内企业中领先推出适用于5G通信制式sub-6GHz频段的射频低噪声放大器/滤波器集成模组(LFEM)产品,该产品主要由射频开关、低噪声放大器、滤波器所集成。

过去人们的观点是,要想满足5G通信制式sub-6GHz频段的需求,必须使用BAW和FBAR形式的滤波器。然而现实是,卓胜微优化设计的IPD滤波器同样也实现了sub-6GHz的超高频段滤波需求,目前该滤波器方案整体性能指标可比肩国际先进水平。

创新产品的高性价比,为卓胜微带来优势,从年报可知,目前该产品已经进入知名手机厂商的供应链,2020年实现营收2.78亿元,毛利率高达67.24%。

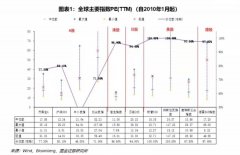

根据Yole Development的统计与预测,射频前端市场到2025年有望达到258亿美元。其中,滤波器、低噪声放大器和射频开关的合计市场大约在26亿美元左右。乐观估计,如果卓胜微LFEM产品也能获得像射频开关那样的市场份额,那么到2025年预计能带来近17亿元的收入,相当于卓胜微2020年收入的60%。

4月23日,卓胜微公布一季报,实现营收11.83亿元,同比增长162%,归母净利润在4.92亿元,同比增长224%。通信市场的需求还远没有满足,如果按此增长趋势发展,卓胜微在2021年业绩将会继续爆发。

封测第二梯队上演“三国杀”

通富微电利润显露,华天科技欲扬先抑,晶方科技奋起直追。

在行业火热的行情中,半导体封测厂商业绩自然水涨船高。

最早是龙头长电科技(600584.SH)发布业绩预告,预计公司2020年实现归母净利润12.3亿元,同比增长1287%。

接着第二梯队的晶方科技(603005.SH)、通富微电(002156.SZ)、华天科技(002185.SZ)相继发布年报和一季度业绩预告,颇有些“你追我赶”的意味。

通富微电背靠大客户,受益于AMD、长鑫存储等战略客户需求强劲。2020年AMD为其贡献约51%的收入;DRAM产品在2020年已开始量产,预计2021年的存储器相关业务规模将快速提升,从兆易创新与长芯存储合作的DRAM订单来看,大概有4倍的增速。通过与大客户合作,通富微电积累了先进制程芯片的封测技术,这加固了其护城河,同时多点布局下显示驱动IC、汽车电子等封测产品已逐渐进入量产收获的阶段。

华天科技似乎去年业绩表现平平,虽然净利润增长180%,但营收只增长了3%,主要是因为其改变部分产品收入确认方式,按销售收入净额而非总额计算收入,因此对收入影响较大,对利润影响较小。

另外,华天科技来自国外地区的收入减少了15%。此前华天科技在收购马来西亚封测厂商Unisem,Unisem来自欧美市场的收入超过60%,其主要合作企业都是美国的射频前端技术厂商,收购给华天科技带来了优质海外客户资源,同时也是“双刃剑”。随着疫情得到控制,海外订单会回暖。值得注意的是,华天科技的销售能力非常强,2020年新开发了108家客户,取得博世、安世等大客户订单。

晶方科技可以说是刚踏入第二梯队,其营收水平在2019年与华天科技、通富微电相差16倍,不在一个量级,但是到了2020年,不仅营收大幅提升,利润也同步跟进,在大家都“狂奔”的时候,与前两者差距进一步缩小。细看晶方科技客户结构,会发现它与豪威科技、索尼等深度绑定,所以只要韦尔股份的成长逻辑还在,其上游封测厂也能跟着“吃肉喝汤”。另外,晶方科技在安防监控、医疗电子、AR/VR等领域有所布局,未来可以继续关注其在这些领域的发展情况。

回顾这些取得优异成绩的半导体公司,无论是享受下游需求爆发增长,还是埋头挑战技术创新,亦或是跟随大客户脚步成长,都离不开早布局、早投入和持续强化护城河。

而这些努力终会反映到公司在资本市场的表现上,韦尔股份、卓胜微、通富微电等在今年这波震荡的行情中,股价依旧实现了10-26%的增长。

上一篇:北向资金扫货 周期股成加仓目标

更多"半导体业绩大考 谁的表现超预期?"...的相关新闻

每日财股

- 每日财股:晶晨股份(688099)

投资亮点 1.智能机顶盒、AI 音视频系统SoC 营收强势增长,新赛道产品静待开花结果...[详细]