坚守周期主线 珍惜做多窗口

一、从经济周期与政策效应看以往的周期股行情

自全球金融危机以来,A股市场主要产生过七轮周期股行情(剔除2015年牛市),其中有两段发生在库存周期下行阶段,与当前的宏观背景存在较高的相似性。2009年以来中国的库存周期可以认为是一个“政策刺激→需求和价格上行→地产销售触顶和紧缩效应→价格和短周期景气回落→政策边际转向与流动性宽松→价格和景气再次反弹→短周期再回落进入主跌段”的动态过程。也即在紧缩与宽松往复机制催化下,在短周期景气回落后均出现了流动性边际宽松,以及随之而来的价格和景气再次反弹过程,周期行业在此背景下成为市场领涨板块。

总结来看,从经济形势与政策角度,周期板块出现超额收益衰竭的信号基本包括政策转向、实体经济疲弱、特殊时期的宏观调控及市场流动性大幅宽松(资金转战更受益于流动性的金融和成长)。从本轮周期行情来看,8月制造业PMI数据再超预期,表明基本面继续不悲观。而稳健中性的货币政策背景及维持低位的通胀水平,使得流动性收紧和大幅宽松的可能性都较低。此外,供给侧改革和环保限产继续发力,使得工业企业利润再分配过程延续。因此,到目前为止,无论是实体经济、流动性水平,还是宏观调控方面,都没有出现导致周期板块超额收益趋向终结的信号。

二、从商品与股市的联动关系看周期行情衰竭信号

相对于商品价格的趋势性波动,以脉冲和震荡波段完成一轮行情是周期股行情的重要特征之一。通过测算周期品价格与股市指数的动态相关关系(去除2014年到2015年A股市场大幅波动的影响),我们发现:(1)Wind有色指数和申万工业金属指数相关系数的每一次大幅回调基本都对应着股市指数的拐点。(2)与有色金属相比,黑色系商品和股市波动的趋势性更强。(3)同时我们注意到,黑色系商品与股市相关系数的回落幅度和持续时间通常都大于有色,体现为黑色股指顶部形态更为复杂。

通过测算和分析,商品价格和股市指数相关系数的高位回落意味着股市和商品出现背离,而这基本上可以认为是周期股行情出现拐点的信号。目前来看,有色金属和黑色系商品与股市的相关系数均处于历史较高水平,尚未出现回落趋势。在细分行业中,我们比较关注的电解铝和钢铁行业商品与股市的相关系数也未出现下降形态。因此,从商品与股市联动角度看,周期股行情的衰竭信号也未出现。

三、周期股“淡季不淡”是否是“旺季不旺”的信号

我们对2005年到2016年周期板块的日历效应进行统计分析,实际上,6月到8月和9月到10月这两段时期内周期风格指数收益率的相关系数很低,两者之间没有明确的负相关关系,也就是说周期股“淡季不淡”并非“旺季不旺”的信号。进一步观察包括钢铁、有色金属、采掘等在内的细分行业的超额收益情况,我们发现钢铁、采掘行业这两段时期内收益率的相关性较弱,而有色金属行业反而呈现出明显的正相关性。从历史走势来看,9月到10月有色板块继续延续6月到8月行情趋势的概率更大。

综合来看,目前市场继续处于黄金配置期,投资者要珍惜做多窗口,坚守周期主线。此外,还可关注包括混改、区域经济等在内的改革主线,以及次新股投资机会。

下一篇:A股两条投资主线呼之欲出

更多"坚守周期主线 珍惜做多窗口"...的相关新闻

| >> A股两条投资主线呼之欲出 | >> 坚守周期主线 珍惜做多窗口 |

| >> 各路机构资金积极入市 价值成长“两 | >> 增量资金来援 反弹渐入佳境 |

| >> 十大机构预测走势:大翻炒或再度出现 | >> 机构任性满仓运作 这些板块成首选! |

| >> 成长股周期股共振 三大股指集体上涨 | >> 资金转战创业板 创蓝筹行情持续升温 |

| >> 今日最具爆发力的六大牛股(9.5) | >> 十大机构预测走势:成长PK蓝筹 |

每日财股

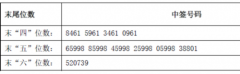

- 每日财股:华鑫股份(600621)

投资亮点 1.2017年2月4日公告,华鑫股份拟以公司持有的房地产开发业务资产及负债(...[详细]