今日机构最看好的六大黑马(8.18)

川投能源(600674):新增电量并表 业绩逐步释放

类别:公司 机构:西南证券股份有限公司 研究员:王颖婷 日期:2021-08-17

事件:公司发布2021 年半年报,2021H1 实现营业收入4.7 亿元,同比增长52.5%;实现归母净利润13.1 亿元,同比增长5.5%;实现扣非归母净利润12.9亿元,同比8.1%。2021Q2 实现营业收入2.5 亿元,同比增长83%;实现归母净利润6.7 亿元,同比下滑7.4%,2021Q2 利润下滑主要系公司雅砻江水电受来水偏枯影响,发电量同比下降12.9%。

新增电量并表,收入提升显著。2021 年1-6月公司完成发电量18.12 亿千瓦时,同比上升65.3%;上网电量17.78 亿千瓦时,同比增加64.8%;平均上网电价0.22 元/千瓦时,同比下滑9.8%。发电量和上网电量增加主要系信达水电资产包的财务并表,较去年同期新计入高奉山电厂、百花滩电厂、脚基坪电厂、槽渔滩电厂,新增4 个电厂并网使发电量和上网电量都大幅增加。平均上网电价下降主要系去年同期四川省电力公司将1-5 月上网电量全部按优先合同电量价格预结算;枯水期优先合同电量较去年同期同比减少;以及2021 年枯水期部分超发电量滚动至12月份结算,综合以上因素导致本期平均电价较去年同期有所下滑。但公司2021H1 上网电量增长幅度大于电价下滑幅度,所以公司收入大幅增长。

雅砻江中游机组启动投运,业绩逐步释放。雅砻江下游电站装机1470 万千瓦已全部开发完毕,中游装机约1185万千瓦,由于落差大若全部投产后对应实际装机与下游装机水平接近。雅砻江中游投产计划逐步推进:2021 年6月,两河口(300 万千瓦)启动第二阶段下闸蓄水;2021 年6-7 月,杨房沟(150 万千瓦)两台机组投运,合计投产75万千万时,已完成投产计划的50%。下半年和明年雅中机组杨房沟、两河口水电站将陆续投产发电,投产运营后将带来水库增发效应以及丰枯调节作用,也带来可观的利润增量,助力公司装机容量、发电量、业绩全面提升。

稳步战略并购,资产逐步壮大。截止到2021H1,公司参、控股电力总装机达2982 万千瓦(不含三峡新能源)、权益装机980 万千瓦,合并资产总额442.3 亿元,较2020 年末增长7%。随着公司战略并购优质水电资产,不断壮大公司资产和夯实公司业务,为公司业绩提供有益增长。

盈利预测与投资建议。预计2021-2023年公司EPS 为0.79元、0.87 元及0.95元,对应PE 为14x/13x/12x,维持“买入”评级。

风险提示:来水偏枯发电量不及预期、上网电价下调、机组投产进度低预期等。

恒力石化(600346):“恒力速度”进军化工新材料 未来可期

类别:公司 机构:华安证券股份有限公司 研究员:刘万鹏 日期:2021-08-17

事件概述

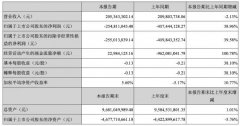

8 月16 日,公司公告2021 年半年报。据公告,2021 年上半年公司实现营收1045.74 亿元,同比增长55.25%;归母净利润86.42 亿元,同比增长56.65%;扣非后归母净利润82.66 亿元,同比增长50.44%;毛利率为15.27%,净利率为8.26%。

产品价格、销量齐升,上半年公司业绩大增。

2021H1 主要产品价格的上升是公司上半年营收的增长的主要原因。

2021H1 炼化产品平均售价4152.59 元/吨,同比下降2.34%,销量同比增加72.7%;PTA 产品平均售价3802.32 元/吨,同比增长9.97%,销量同比增加39.41%;新材料产品(聚酯新材料、工程塑料、功能性薄膜和可降解新材料等)平均售价8448.41 元/吨,同比增长13.25%,销量同比增加39.66%。虽然公司的营收在2021H1 大幅增加,但毛利率与净利率与过去相比变化不大甚至略有下降,主要原因是由于原材料价格的上涨。

以“恒力速度”推进化工新材料,未来公司可期公司在中上游业务板块已形成以2000 万吨原油和500 万吨原煤加工能力为头,芳烃配套450 万吨PX、120 万吨纯苯和1160 万吨PTA,烯烃配套180 万吨纤维级乙二醇、85 万吨聚丙烯、72 万吨苯乙烯、40 万吨高密度聚乙烯和14 万吨丁二烯,煤化工配套75 万吨甲醇、40 万吨醋酸、30 万吨纯氢和12.6 万吨液氮。

为充分利用公司“大化工”平台提供的丰富“化工原材料库”,公司规划了一系列化工新材料产业链产品,以提升公司产品的产值与附加值,同时进一步完善公司全产业链。

30 万吨己二酸项目以炼化、乙烯、煤化装置生产出的纯苯、氢气、氮气和二氧化碳废气等为主要原料,生产己二酸、食品级二氧化碳等产品,将进一步完善“原油—PTA、己二酸—PBAT”的可降解新材料全产业链,并将低温甲醇洗装置排放的高于95.0%的二氧化碳尾气提纯到99.99%食品级,既回收工业废气二氧化碳,同时为企业增加效益。

年产45 万吨PBS 类生物可降解塑料项目建设单位是康辉大连新材料公司,年产80 万吨功能性聚酯薄膜、功能性塑料项目建设单位是江苏康辉新材料公司。两家单位都是康辉新材料的全资子公司。康辉新材料是公司全资子公司,也是国内差异化、高性能绿色环保薄膜与塑料新材料的先进企业。康辉新材料目前是国内最大的PBT 生产商,在营口基地拥有年产24 万吨PBT 工程塑料产能;拥有年产26.6 万吨BOPET 功能性薄膜产能,致力于电子电气薄膜基材、环保新能源基材与精密在线涂布产品等薄膜功能开发,预计今年年底前将进一步增加至38.5 万吨;拥有基于自主技术于去年底投产并于今年年初满产的国内单套最大的年产3.3 万吨PBAT产能,完全适用于可降解食品级领域。同时康辉新材料已成为国内最大的中高端MLCC 离型基膜生产企业,国内市场占有率超过65%。公司的高平滑MLCC 离型基膜已实现量产,超平滑MLCC 离型基膜工艺定型,并完成了日韩企业对样品的认证,开始小批量生产,超高平滑MLCC 离型基膜通过日韩企业技术验证,正在推进实现量产。康辉新材料也是国内唯一、全球第二家能够在线生产12 纳米涂硅离型叠片式锂电池保护膜的企业。为满足锂电池对隔膜的需求,目前公司已实质性启动锂电隔膜新产品产能建设的各项准备工作,包括隔膜设备采购谈判与核心人才市场招聘等工作。

在“双碳”目标下,公司依托现有的原料加工资源、外购资源空间和装置优化潜力,以“恒力速度”积极布局包括可降解新材料产业链、锂电产业链、光伏产业链、新型工程塑料产业链等高增长、高潜力新材料领域,不断强化“大化工”平台的综合优势,未来可期。

投资建议

预计公司2021-2023 年归母净利润分别为174.04、191.4、218.8 亿元,同比增速为29.3%、10.0%、14.3%。对应PE 分别为12.68、11.53、10.09倍。维持“买入”评级。

风险提示

油价大幅下跌、产能投放不及预期、下游需求放缓、企业安全生产等。

让更多人知道事件的真相,把本文分享给好友:上一篇:寻找下一个亚马逊?看看这3只股票

更多"今日机构最看好的六大黑马(8.18)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]