今日最具爆发力的六大黑马(5.26)

华友钴业(603799):收购巴莫科技布局正极 加码镍湿法冶炼项目 产业链一体化再完善

类别:公司 机构:东吴证券股份有限公司 研究员:曾朵红/阮巧燕/岳斯瑶 日期:2021-05-25

投资要点

事件:1)公司拟向杭州鸿源以 13.5 亿元对价购买其持有的天津巴莫38.6175%股权,且华友控股将持有的 26.4%股权对应的表决权等权利委托给公司行使,公司将合计控制巴莫科技 65%的表决权,纳入上市公司合并报表范围。2)华友国际钴业与永瑞、Glaucous、亿纬亚洲、LINDO设立华宇公司,拟共投资 20.8 亿美元建设年产约 12 万吨镍金属量和约1.5 万吨钴金属量的红土镍矿湿法冶炼项目。

收购高镍三元正极材料龙头,绑定 LG 地位巩固。天津巴莫为老牌正极厂商,主要产品为钴酸锂和三元材料,在天津、成都两地建有正极材料产业化基地,我们预计产能超过 6 万吨;客户方面率先卡位 LG,为 LG特斯拉项目的主供。我们预计 20 年天津巴莫正极出货量近 3 万吨,同比大增 250%,主要受益于国产特斯拉销量高增,巴莫作为高镍正极主供,销量大幅增长。20 年巴莫销量结构中,钴酸锂销量近 1 万吨,三元2 万吨,其中高镍三元超过 1.5 万吨,市场占有率超过 35%,仅次于容百,为国内第二大高镍正极厂商。今年 1-4 月,我们预计巴莫销量超过1.7 万吨,同比增长超 120%,目前巴莫单月销量超过 4500 吨,其中三元达到 4000 吨,我们预计 21 年全年巴莫出货量将达到 6 万吨,同比翻番。盈利方面,巴莫高镍产品占比高,盈利情况较好,20 年营收 41.5亿元,同比+36%,净利润 1.89 亿元,同比+89%,净利率 5%,我们预计21 年受益于规模化提升,盈利水平将进一步提升。

一体化布局锂电正极,与正极材料业务产生协同,增强公司竞争力。公司前驱体深度绑定 LG,应用于大众 MEB 平台、雷诺日产联盟、沃尔沃、福特等全球知名车企,多元高镍系列新产品已分别进入 LGC、CATL、比亚迪等重要客户及汽车产业链。巴莫科技是行业内正极材料的领先生产厂商之一,是公司的重要客户,也是 lg 的正极重要供应商,本次收购交易将产生较大的协同效应,有利于公司市场竞争力的提升和持续经营能力、抵御经营风险能力的增强。

携手青山、亿纬加码红土镍矿湿法项目,为公司提供新成长驱动力。公司此前镍冶炼项目开展顺利,印尼年产 6 万吨镍金属量氢氧化镍钴湿法冶炼项目,公司预计 2021 年底建成试产,在保守价格假设下可实现 8亿元以上归母净利;印尼年产 4.5 万吨高冰镍项目,公司预计 2022 年底建成,在保守价格假设下可实现 4 亿元以上归母净利。我们预计公司6 万吨湿法冶炼项目进展顺利,本次新增产能将借鉴此前成功项目经验,缩短达产周期,且单吨投资由 2.13 亿美元降低至 1.73 亿美元,单吨盈利有望进一步上升。

投资建议:行业景气度持续,我们维持公司盈利预测,预计 2021-23 年归母净利润 26.7/32.8/41 亿元,同比增长 129%/23%/25%,EPS 为2.2/2.88/3.59 元,对应 PE 为 41x/34x/27x,给予 2021 年 50xPE,对应目标价 110 元,维持"买入"评级。

风险提示:销量及政策不及预期,原材料价格下跌超预期。

中兵红箭(000519):培育钻石国内领先 需求爆发深度受益

类别:公司 机构:国信证券股份有限公司 研究员:贺泽安/吴双/花超 日期:2021-05-25

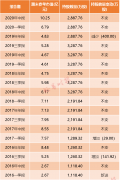

国内领先培育钻石生产商&兵工集团智能弹药上市平台公司始建于1965 年,主业为内燃机配件,2013 年定增收购中南钻石100%股权主业添加人造金刚石,2015 年收购兵器工业集团旗下6 家企业,打造兵器工业集团旗下智能弹药平台。目前公司主要业务包括特种装备、超硬材料、专用车及汽车零部件三大业务板块,其中超硬材料业务的人工金刚石/培育钻石均处于行业领先地位,特种装备和专用车亦处于国内领先地位。公司近5/3 年收入CAGR 达10.51%/10.61%,归母净利润CAGR 达4.03%/29.64%。公司2020年实现营收/归母净利润64.63 亿元,同比增长21.45%/7.58%;2021Q1实现营收/归母净利润13.66/0.97 亿元,同比增长50.75%/385.49%,主要系超硬材料等主要产品销售量大幅增长,经济效益持续改善所致。

培育钻石行业需求爆发,特种装备业务有望稳步向上从超硬材料行业来看,全球超硬材料市场基本由我国主导,其中人造金刚石销量占世界市场的90%以上。随着人造金刚石合成工艺的不断提高,颜色、重量和纯净度达到一定标准的宝石级金刚石大单晶可作为培育钻石用于消费领域,其晶体结构完整性、透明度、折射率、色散等方面媲美天然钻石,但零售价格远低于天然钻石。2018 年以来培育钻石发展契机已现,爆发拐点正在到来,全球钻石巨头戴比尔斯、施华洛世奇等珠宝品牌纷纷开始建立自有品牌、发展培育钻石业务,并加强引导消费习惯,另一方面,GIA、NGTC 均推出实验室培育钻石分级证书,欧美及国内年轻人群接受度快速提升,消费者对培育钻石的认知度和接受度明显提升,培育钻石产业将迎来快速发展期。从特种装备来看,弹药作为现代军队不可或缺的消耗性装备,其需求量有望在“十四五”期间保持持续稳定增长,公司该业务有望保持稳健。

投资建议:首次覆盖给予“买入”评级

公司为国内领先的培育钻石生产商,将深度受益培育钻石行业爆发,我们预计公司2021-2023 年归母净利润分别为5.09/7.22/9.73 亿元,对应PE 32/22/17 倍,首次覆盖给予“买入”评级。

风险提示:宏观经济下行;行业竞争加剧;产品价格下滑等。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(5.26)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]