今日最具爆发力的六大黑马(4.13)

浙江美大(002677):公司成本管控良好 盈利能力稳定

类别:公司 机构:山西证券股份有限公司 研究员:石晋 日期:2021-04-12

事件描述

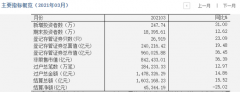

2020 年,公司实现营业总收入17.7 亿元,较上年同期增长5.13%,实现归母净利润54,356.28 万元,较上年同期增长18.16%。基本每股收益0.84 元。Q4 实现营收5.9 亿元,同比增长9.6%;当期归母净利润2.1 亿元,同比增长34%。

事件点评

集成灶市场规模增速高于行业平均 集成灶对传统厨电存在替代品效应。2020 年厨电行业零售额和零售量分别同比下滑7.7%、6.8%。

集成灶整体零售额为182 亿元,同比上涨14%,零售量238 万台,同比上涨12%,量额基本实现同步增长。Q2 至Q4,集成灶行业实际零售额增速同比为19.4%。2017 年至2019 年,国内集成灶销量占烟灶产品总销量的比例分别为5%、9%和11%,考虑到行业的复合增速以及历史渗透率增速,预计2023 年集成灶渗透率将达到21%。

公司盈利能力稳定,销售费用率明显下降 2020 年公司销售毛利率52.76%,同比下降0.77pct,下降幅度较小;一方面,公司持续推进产品升级、管理创新;一方面,20 年下半年不锈钢等原材料价格大幅上涨,由于公司信誉好、资金实力强、采购量大并有较强的议价能力,可以对原材料价格进行提前锁定和储备,消化了部分压力。公司三费中销售费用率11.2%,同比下降4pct,重回18 年水平;管理费用率6.56%,同比下降0.37pct;研发费用率3.07%,同比上升0.5pct,2020 年,公司继续加大研发投入,全年共申请专利30 项,专利授权4项;累计获得专利授权154 项,其中发明专利32 项。

渠道构建多元化 新媒体重视程度提升 截至2020 年末,公司已拥有1600 多个一级经销商和3200 多个门店。公司积极推进销售网点的增加以及销售网点单店产出的增加,同时推进销售渠道的多元化发展,从原有单一专卖店到进入家电KA、家装公司、电商和工程渠道拓展。

2020 年公司调整线上运营模式,将京东、苏宁、天猫等平台的官方旗舰店委托专业第三方电商运营机构运营;对线下经销商开放网络经销权限;开设官方商城等。公司还对新媒体重视程度不断增加,2019 年30%的营销费用投放在新媒体,到2020 年扩大到50%,未来会持续加大对新媒体的投放推广。

双品牌战略助力公司龙头地位稳定 2020 年美大开启双品牌发展战略新推出天牛品牌,天牛品牌注重年轻化和时尚性,产品覆盖集成灶、集成水槽、嵌入式电器、净水机、水槽洗碗机等七大品类,旨在进一步丰富产品矩阵,覆盖更多的消费群体,不断提高公司产品市占率和品牌影响力,进一步巩固行业龙头地位,增厚公司利润。截至2020年底,天牛品牌已签约349 家经销商,开设门店50 家。公司产品多样化,对单一品类的依赖程度不断降低,市场竞争能力可预见将显著提升。

投资建议

预计公司2021-2023 年EPS 分别为1.01\1.2\1.4,PE 分别为18.6/15.6/13.5,维持“买入”评级。

存在风险

市场需求疲弱,行业竞争激烈、原材料价格波动大,产品壁垒偏低。

北方华创(002371):2021Q1业绩增速超预期 规模效应初显

类别:公司 机构:国金证券股份有限公司 研究员:赵晋 日期:2021-04-12

业绩简评

公司4 月11 日发布2020 年业绩快报及2021Q1 业绩预告,公司2020 年全年实现营收60.58 亿元,同比增长49%,归母净利润5.37 亿元,同比增长74%。预计2021Q1 实现营收13.1-15.0 亿元,同比增长40%-60%,归母净利润0.68-0.75 亿元,同比增长155%-185%,超出市场预期。

经营分析

设备行业景气度持续上行,国产化率逐步提升,公司订单趋势向好。

1) 2020Q4 单季度归母净利润2.1 亿,同比大幅增长133%,预计有政府补助等落地的原因,增速对比Q1(32%)、Q2(31%)、Q3(57%)加快。截止2020 年三季度末,合同负债23 亿元,同增61%,在手订单不断增长。

2) 根据SEMI , 2020 年半导体制造设备的全球销售额增长16%达到689 亿美元,中国大陆181 亿美元占比26%,2021 年1 月/2 月北美半导体设备出货额分别增长30%/32%。龙头台积电继1 月官宣2021 年资本开支大幅增长至250-280 亿美元(上一年173 亿美元)后,4 月1 日宣布将在未来三年内投资1000 亿美元用于扩产。

3) 国内晶圆厂商积极扩产,2021 年大陆12 寸晶圆厂扩产规模有望超20 万片/月,同比增幅超30%。以长江存储为例,其产线机台的国产化率从2019 年的10%提升至2020 年的15%左右。我们预计随着后续长江存储一期剩余25K/月以及二期产能开始招标,设备公司有望迎来板块性的机会。

公司的IC 设备、光伏以及第三代半导体设备有望高速增长,产品市占率持续提升。2020 年公司IC 刻蚀机、PVD、CVD、ALD、清洗机、立式炉、外延炉等设备在先进工艺验证方面取得阶段性成果,成熟工艺的新工艺应用产品相继通过客户验证进入量产;光伏单晶炉、负压扩散炉、PECVD 等产品受下游光伏需求拉动实现快速增长; SiC 长晶炉、刻蚀机、PVD、PECVD等第三代半导体设备开始批量供应市场。目前美国扩大科技出口限制范围,半导体国产设备在产线上验证的工艺和导入量产的比例正在逐渐提升,公司硅基刻蚀、PVD、热处理设备的市占率逐年提升。

盈利预测与投资建议

预计公司2021-22 年实现营收88/117 亿元,同比增长46%/32%;实现归母净利润分别为7.4/10.1 亿元, 同比增长37%/37%,对应P/E 为108x/78x,维持“买入”评级。

风险提示

订单确认不及预期 、下游扩产及产能爬坡不及预期、中美贸易风险加剧。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(4.13)"...的相关新闻

每日财股

- 每日财股:黔源电力(002039)

投资亮点 : 1.积极抢抓西电东送黔电送粤等发展契机,完成北盘江流域、芙蓉江流域...[详细]