今日最具爆发力的六大黑马(4.14)

建设机械(600984):塔机租赁龙头夯实长期发展优势 碳中和加速装配式建筑普及带来机遇

类别:公司 机构:安信证券股份有限公司 研究员:李哲 日期:2021-04-13

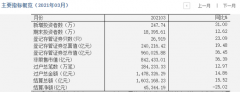

事件:公司发布2020 年年报,实现营业收入40 亿元,同比增长23.06%;实现归属于母公司股东的净利润5.53 亿元,同比增长9.46%;实现扣非归母净利润5.38 亿元,同比增长12.9%。

市场开拓顺利营收稳健提升,减值损失拖累利润增速。2020 年公司净利润增速低于营收增速,净利率下降1.7pct,主要系,一方面公司毛利率有所下降,2020年公司毛利率为38.03%(-2.34pct),同比有所下降但仍然维持高位。其中租赁业毛利率同比下降2.7pct,或主要系公司及时调整价格策略(2020 年初和年底庞源指数分别约为1600 和1200),积极开拓市场,持续加大设备投入力度,以提升市场份额和经营业绩,但报告期内公司费用率控制较好,期间费用率16.7%(同比改善1.7pct),其中销售费用率/管理费用率/研发费用率/财务费用率/分别为0.97%/6.68%/2.86%/6.16%,同比-0.2/-1.43/-0.08/+0.01pct。

另一方面,公司计提了0.6 亿元的资产减值损失,2019 年为0.08 亿元,同比大幅提升,主要系①公司本期商誉减值0.37 亿(商誉原值2.19 亿元,商誉减值测算合计商誉减值1.8 亿,前期年度已提1.44 亿,本期补提0.37 亿元,截至当前商誉净额0.38 亿元);②存货减值增加0.13 亿元(2019 年为-0.014 亿元);③2020 年度对全资子公司天成机械计提了长期股权投资减值准备,对净利润影响约为1.6亿元,计提减值后天成机械账面价值约为1.67 亿元。此外,2020 年公司计提1.23亿元的信用减值损失,2019 年为1.48 亿元,虽然同比有所下降但仍保持在较高水平,主要系收入增长使得应收款保持在较高水平。以上资产减值损失和信用减值损失对净利率影响在4.6pct 左右。

疫情不改庞源租赁持续成长,经营规模和行业地位再创历史新高。2020 年末,庞源租赁在手合同延续产值29.21 亿元,较年初增长38.5%。2020 年新增设备采购额18.51 亿元,期末共拥有塔式起重机8,261 台,塔机总吨米数166.56 万吨米。

利用率看,庞源塔机2 月份创历史新低12.9%,6 月底恢复到71.4%,下半年虽在稳步提升但仍低于往年水平,Q4 平均利用率回升至74%。庞源租赁积极应对疫情影响,及时调整价格策略,积极开拓市场,持续加大设备投入力度,以提升市场份额和经营业绩。2020 年庞源租赁全年新签合同总额超过46 亿元,同比增长13.7%;实现营业收入35.31 亿元,较去年同期增长20.63%。2020 年庞源租赁再次入围“世界租赁企业100 强”排行榜、位列第31 名,《国际起重机和专业运输》杂志最新公布的IC 塔指数排名连续稳居全球首位,自有塔机吨米数继续保持全球第一,经营规模和行业地位再创历史新高。

公司融资成本、再制造中心优势不断显现,预计市占率仍将不断提升。根据产业信息网,当前公司在国内市占率仅为3%左右,对比海外成熟市场市占率(北美成熟市场,龙头公司MORROW 市占率达到28.4%)提升空间巨大。公司龙头地位稳固,背靠陕煤,资金实力雄厚,拥有较大的融资成本优势(一方面,公司2020 年向建机集团累计拆借1.3 亿元,利率执行同期银行贷款基准利率,低于同行实际银行贷款利率;另一方面,2020 年公司短期借款和长期借款合计增幅约100%,而利息费用增幅仅32%,公司融资成本有所下降)。且公司在全国主要地区投资建设高标准的生产服务基地,根据公司公告,公司在建、签订协议待建及达成意向的基地数量已达到17 个,逐步筑高护城河,预计公司将稳步发展壮大,市占率长期稳健上行。

中长期逻辑不变,碳中和加快装配式建筑普及带来结构性机遇。根据国务院规划在2026 年装配式建筑渗透率要达到30%的水平;3 月29 日,住建部发布了《关于加强县城绿色低碳建设的通知(征求意见稿)》指出,大力推广应用绿色建材。推行装配式钢结构等新型建造方式。我们认为碳中和的提出将加快装配式建筑的普及。2020 年全国新开工装配式建筑面积为6.3 亿平,同比+50.7%,占新建建筑面积比例约20.5%。考虑2026 年30%的渗透率,预计需要中大型塔机11.4 万台。目前,行业内可以用装配式建筑的中大型塔机约4 万台,缺口巨大,而公司大中型塔机保有量在6000 台左右,具有明显的先发优势。

投资建议:预计2021~2023 年公司净利润分别为7.88 亿元、10.18 亿元和12.8 亿元,对应EPS 分别为0.81 元、1.05 元、1.28 元,维持“买入-A 评级”

风险提示:宏观经济大幅下滑、基建投资大幅下滑、疫情影响超预期,装配式建筑渗透率不及预期。

恒力石化(600346):公司全年盈利能力稳定 聚酯新材料领域蓄势待发

类别:公司 机构:开源证券股份有限公司 研究员:金益腾 日期:2021-04-13

公司盈利和抗风险能力表现突出,新材料领域蓄势待发,维持“买入”评级4 月12 日,公司发布《2020 年年度报告》,2020 年公司实现营收1,523.73 亿元,同比+51.19%;实现归母净利润134.62 亿元,同比+34.28%。公司作为民营大炼化行业龙头已展现出较强的盈利能力和抗风险能力,未来将在聚酯新材料领域持续发力,我们维持2021-2022 年盈利预测,新增2023 年盈利预测,预计2021-2023年归母净利润为153.27、163.74、184.16 亿元,EPS 分别为2.18、2.33、2.62 元/股,当前股价对应2021-2023 年PE 为13.2、12.3、11.0 倍,维持“买入”评级。

公司少油多化型产品结构利于公司长远发展,公司资产负债率持续优化2020Q4 公司实现归母净利润35.66 亿元,环比-18.56%,同比+11.16%。我们认为主要是由于2020Q3 公司仍享受了部分储备的低成本原油红利,而Q4 起不再享受;目前PTA 仍供过于求,据我们测算其价差也由2020Q3 的540 元/吨下滑至2020Q4 的431 元/吨,故2020Q4 公司业绩较2020Q3 有所下滑。2020 全年,公司化工品、PTA、成品油、聚酯的毛利占比分别为67.39%、11.62%、10.02%、10.13%,少油多化的产品结构符合未来炼厂发展趋势,这也或将使得公司在全球炼厂竞争中保持较强的竞争力。报告期内,公司资产负债率进一步下降,2020年公司资产负债率为75.38%,较2019 年的78.93%下降了3.55%。

石化航母即将背靠大炼化,凭借一体化优势在下游聚酯新材料领域蓄势待发据公司年报,公司在 PBS/PBAT 可降解材料领域规划建设90 万吨新产能,预计逐步启动建设,将于2022 年中期释放,届时公司可降解新材料将达到93.3 万吨。

此外,公司正在规划150 万吨恒科三期、120 万吨德力二期涤纶长丝项目、100万吨聚酯薄膜、140 万吨工业丝项目,将随审批进度逐步启动建设。同时公司在建60 万吨涤纶长丝产能,预计将于2021 年内投产,届时公司涤纶长丝产能将达235 万吨。我们认为,公司在下游聚酯新材料领域存在较大发展潜力和成长空间,公司将背靠大炼化、充分发挥上下游一体化优势,在新材料领域持续发力。

风险提示:油价大幅下跌、产能投放不及预期、下游需求放缓等。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(4.14)"...的相关新闻

每日财股

- 每日财股:黔源电力(002039)

投资亮点 : 1.积极抢抓西电东送黔电送粤等发展契机,完成北盘江流域、芙蓉江流域...[详细]