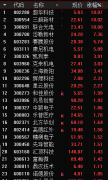

今日最具爆发力的六大牛股(7.12)

三一重工:公司跟踪报告6月行业销量增速转正,预计三一增长高于行业,中报盈利有望高增长

类别:公司研究机构:海通证券股份有限公司研究员:佘炜超,耿耘日期:2019-07-11

6月行业销量增速转正,预计公司增长高于行业。根据工程机械协会,6月行业挖机销售15121台,同比增长7%(5月同比增速为-2%) ,其中国内(含港澳)销售12426台,同比基本持平。由于龙头效应,1-5月公司挖机销售31286台,同比增长34%,高于行业(行业为+15%) ,我们预计公司6月销量增速依然高于行业。

预计市占率提升,有质量的增长。1-5月公司累计市占率为25.6%,较2018年的23.1%提高2.6ppt。由于龙头效应,我们预计公司1H16市占率有望继续提升。我们认为较高的市占率反映了公司作为龙头企业在产品、渠道、服务等方面强大的综合竞争力。公司每年研发费用占收入比在5%左右,累计申请专利及授权量稳居行业第一,在智能制造领域,还具备设备互联、远程监控等先进技术水平的能力。我们认为在智能制造的带动下,公司有望提高生产效率,增加人均产值,做到有质量的增长。

回购彰显发展信心。公司5月发布公告,拟用自有资金8-10亿元进行普通股股份回购,回购价格不超过14元/股,回购的股份70%将用于员工持股计划,30%用于股权激励。截至6月底,公司已经累计回购约4800万股,交易总金额约6亿元,已实施的回购价格区间为11.68元/股-13.06元/股。我们认为公司回购普通股彰显了其对未来发展的信心。

1H19盈利有望高增长。1Q19公司收入增长75%,归母净利润增长115%,扣非归母净利润达到31.05亿元,约为2018年扣非归母净利润的一半。考虑到1H19公司主打产品(例如挖掘机)销量的持续高增长,我们预计公司2季度依然有望实现较快的收入增长,同时由于规模效应,公司利润增速有望高于收入增速。

评级与估值。考虑到公司产品竞争力的提升、规模效应的显现、资产质量好转后减值的减少,我们预计公司19-21年EPS为1.20/1.42/1.61元,参考可比公司估值,我们认为公司19年合理的PE估值区间为13-15倍,对应的合理价值区间为15.60元-18.00元,给予"优于大市"评级。

风险提示。固定资产投资下滑、小挖竞争格局恶化、混凝土销量不及预期、流动性收紧。

云海金属:业绩预告修正超预期,经营利润大增

类别:公司研究机构:兴业证券股份有限公司研究员:邱祖学,何静日期:2019-07-11

摘要

说明:

投资要点应包括公司基本特点、主要业务看点、研究员的投资逻辑和推荐依据、业绩预期、投资评级、估值分析、风险提示等核心内容。

要点应区分先后次序,重要的放在前面。要点3-5个,总字数不超过1000字。

y公司公告:预计2019H1归母净利润为2.6-2.8亿元,同比增长79%-93%,大幅上调原有业绩预告。

公司业绩大幅超期。上半年公司实现业绩大幅上修的主要原因有两个:一是经营业绩大幅上涨,超市场预期。二是部分拆迁补偿款到位。拆迁补偿款预计约为1.3-1.5亿元左右。公司6月中旬公告签署洪蓝、晶桥两个项目补偿总金额为3.45亿元(不含税),其中40%将在签署协议后10日支付,预计剩余部分将在后续结算。预计上半年主营业务经营的归母净利润达到1.2-1.4亿元,较先前预告的0.9亿元下限至少增长30%。经营业绩大幅增长的原因主要是镁价走高、单吨利润上涨。2019上半年镁锭均价达到17950元/吨,同比增加1640元,而硅铁价格同期下跌880元。我们测算的单吨镁锭毛利较上年同期增加2400元左右。镁锭盈利的大幅增长带动公司业绩的增长。

继续看好镁行业盈利以及公司在精深加工方面的布局。传统夏季高温来临,镁冶炼生产将逐渐受限,支撑镁价,有利于公司原镁业务继续保持较高毛利。深加工业务板块,公司积极布局镁合金深加工领域,宝钢金属的入股也有利于发挥两者的协同效应,拓展汽车镁合金市场。

盈利预测与评级:调整公司2019-2021年业绩预测,预计分别实现归母净利润6.08亿元、4.4亿元、5.81亿元,其中2019年净利润中包含拆迁补偿款,预计实际上的经营归母净利润为2.5亿元。对应2019-2021年的EPS分别为0.94元、0.68元、0.90元,以7月8日收盘价的PE为8.0X、11.0X、8.3X,维持对公司的"审慎增持"评级。

风险提示:镁供需低于预期,价格大幅下跌;新项目投产不及预期

乐普医疗:政策影响逐步消化

类别:公司研究机构:中泰证券股份有限公司研究员:谢木青,江琦日期:2019-07-11

事件:公司公告2019年中报业绩预告,预计实现归母净利润增速40-50%,扣非净利润增速35-45%。

业绩符合预期,内生增长强劲。公司2019年上半年归母净利润增速取中值为45%,扣非净利润增速40%,继续延续了一季度的快速增速,剔除公司出售君实生物股权等非经常损益以及2018Q2起新东港并表范围扩大影响,我们预计公司增速中值在34%,继续保持了快速增长;其中公司2019Q2单季度预计实现扣非净利润增速取中值为40%,我们预计是公司可吸收支架于3月下旬开始实现销售带来的积极作用。

政策影响逐步消化中,可吸收支架有望快速上量。公司制剂业务中核心产品氯吡格雷和阿托伐他汀自"4+7"带量采购实施后院内销售受影响增速放缓,但OTC端继续保持快速增长,整体制剂业务保持相对稳定的增长,再加上原料药端国内外需求持续强劲,整体药品板块逐步消化了政策影响,继续保持快速增长;与此同时,可吸收支架于3月下旬实现销售,目前已在18个省挂网,我们预计全年有望实现2万支销售。

公司心血管平台搭建完成,创新器械、药品多业务进入收获期。1、器械端公司在介入、瓣膜、起搏器等多领域布局多个创新医疗器械品种,形成良好的梯度研发管线; 2、仿制药业务中未来仍有10+品种有望通过一致性评价,带来持续的现金流量; 3、创新药中甘精胰岛素已于2019年6月报产,门冬胰岛素、精蛋白锌重组人胰岛素已于2019年1月获批临床试验,肿瘤药PD-1/PD-L1以及溶瘤病毒等临床试验进展顺利,公司长期竞争力持续提高。

盈利预测与估值:我们预计2019-2021年公司收入84.83、110.32、141.72亿元,同比增长33.46%、30.04%、28.47%,归母净利润17.47、22.80、30.02亿元,同比增长43.35%、30.51%、31.66%,对应EPS为0.98、1.28、1.68。

目前公司股价对应2019年27倍PE,考虑到公司心血管平台效应显著,未来器械、药品陆续进入收获期,带来较强成长性,我们给予公司2019年35-40倍PE,公司的合理价格区间为34-40元,维持"买入"评级。

风险提示:产品市场推广不达预期风险,政策变化风险,产品研发失败风险。

恒瑞医药:抗肿瘤重磅首仿获批,持续完善肿瘤产品

类别:公司研究机构:西南证券股份有限公司研究员:朱国广,陈进日期:2019-07-11

前列腺癌重磅产品,国内首仿获批。阿比特龙由强生公司开发(商品名为Zytiga),用来治疗转移性去势抵抗性前列腺癌,于2011年4月在美国获批上市。醋酸阿比特龙片在体内被转化为阿比特龙,阿比特龙是雄激素合成抑制剂,抑制17α-羟化酶/C17,20-裂解酶(CYP17);该产品与泼尼松或泼尼松龙合用,用于治疗未接受过内分泌治疗或接受内分泌治疗最长不超过3个月的转移性去势抵抗性前列腺癌(mCRPC)、新诊断的高危转移性内分泌治疗敏感性前列腺癌(mHSPC)。凭借优异的疗效,阿比特龙自上市以来就受到了好评,很快成为欧美市场前列腺肿瘤的主流用药。自上市以来,阿比特龙销售额呈现快速上升的趋势,2018年全球销售额35亿美元,近两年受竞品影响,呈现平稳状态。2015年,阿比特龙在中国获批(商品名为泽珂)。前列腺癌是全球男性第二大常见的肿瘤类型,也是中国男性最常见的泌尿生殖系统癌症。公司醋酸阿比特龙片于2017年8月向国家药监局提交注册申请,是国内首仿产品,在原研产品推广的基础上,先发优势明显,有望实现快速放量。

不断完善肿瘤产品线,与PD-1有望实现更多协同。公司当前以创新药研发为主要方向,尤其是抗肿瘤创新药,带量采购政策背景下,公司更加坚定以创新药研发为核心方向。在抗肿瘤领域,公司对主流原研抗肿瘤药进行仿制,不断完善并协同整个肿瘤线发展。5月底,公司超级重磅产品PD-1单抗(卡瑞利珠单抗)正式获批,成为第三家获批的国产PD-1企业。国内每年新增肿瘤患者430万,有180万患者死亡,因此PD-1国内市场拥有庞大的患者基数,拥有数百亿元的市场空间。从治疗效果来看,PD-1未来将普遍采取联合治疗的方式,联用效果更优。因此,公司确保拥有更全面的肿瘤产品线,未来均有可能与PD-1/PD-L1进行联合用药。

盈利预测与评级。预计2019-2021年EPS分别为1.22元、1.60元、2.03元,对应PE分别为54倍、41倍、33倍。销售改革与创新品种获批催化公司进入新的发展周期,推动公司由传统仿制药企向创新药企战略转变中,维持"买入"评级

风险提示:肿瘤药集中采购降价、药品研发进度不达预期等风险。

温氏股份:产能充足稳出栏,周期上行定业绩

类别:公司研究机构:国泰君安证券股份有限公司研究员:钟凯锋,鲁家瑞,李晓渊日期:2019-07-11

事件:

6月份销售商品肉猪192.98万头,同比增长19.57%,环比下滑4.29%,销售收入33.35亿元,销售均价15.60元/公斤。

评论:

维持增持。维持公司2019-2021年EPS预测至2.21、5.46、5.44元,给予19年行业平均估值23倍PE,维持目标价49.37元,维持增持评级。

6月份生猪出栏略超市场预期,超级周期下的胜者。公司6月份出栏192.98万头,同比增长19.57%,环比下滑4.29%。受两广等疫情影响,公司出栏略有加速,出栏均重环比下滑约3公斤至110.78公斤,公司有近半的生猪出栏在两广区域,销售均价15.6元/公斤略低于行业平均水平,完全成本略有抬升。我们预计公司现有能繁母猪存栏130万头,考虑生产成绩影响,预计公司2019/2020年出栏量分别为2200万头和2500万头;同时预计2019/2020年对应销售均价分别为17元和22元,头均盈利分别约为400元和900元,对应2019/2020年生猪贡献净利润分别约为88亿和225亿。

生猪产能继续加速去化,迎接超级猪周期。非洲猪瘟加快生猪产能去化,农业部5月份能繁母猪同比去化23.9%,相对4月份22.3%,产能进一步去化。相对于上一轮猪周期15%产能去化下的猪周期反转,5月份数据支撑猪价高点创新高。随着,川渝与两湖地区产能的进一步去化以及夏季高温疫情可能带来的产能进一步去化,未来一个季度的时间内产能有望持续去化,迎来超级猪周期。公司作为国内养猪龙头企业,将自上而下受益行业红利。

把握涨价主要矛盾,静待猪价创历史新高。本轮疫情带来的超级猪周期,上市公司有望迎来业绩与估值的戴维斯双击:1)业绩方面,头均盈利高点有望从1000元提升到1500元以上;2)估值方面,疫情的常态化将加快散养户的永久性退出速度,上市公司凭借技术与资金优势,稳定扩张。考虑到公司当前市值对应2019和2020年头均市值分别为7700元和6600元,相对周期景气高点而言,后续仍有充足上行空间,相对周期高点仍有充足的空间。

风险:非洲猪瘟疫情防控难度超市场预期。

健帆生物:半年报预增,继续高速成长

类别:公司研究机构:国金证券股份有限公司研究员:袁维日期:2019-07-11

业绩简评

公司公布2019半年度业绩预增,预计归母净利润2.83亿元-3.25亿元,同比增长35%-55%;中值3.04亿元,同比增长45%。

上半年非经常性损益对净利润的影响金额约为3,360万元,其中一季度810万元;去年同期3279万元;如按中值计算,上半年扣非净利润2.71亿元,同比增长53%。

如果按照中值计算,Q2实现归母净利润1.75亿元,同比增长46%;实现扣非归母净利润1.49亿元,同比增长54%。

经营分析

公司2019年上半年公司继续高成长,二季度公司成长节奏与一季度基本接近,业绩表现略超市场预期。公司共有营销和学术推广队伍700多人,肾病领域进入超过4000家医院,已经基本完成了对国内主要透析终端的初步覆盖,但平均用量和患者使用率仍有较大提升空间,未来成长空间广阔。

公司独家代理众惠保险推出的爱多多肾病保险计划已完成了银保监会备案并开始试销,还将会根据市场调研和试销的结果对保险产品提出建议,由众惠保险不断地完善保险产品。考虑中国的肾病患者群体极其广大,且类似保险产品相对匮乏,我们认为这一保险产品具有可观的市场潜力,同时终末期肾病患者保障水平的提升也有望促进公司产品更广泛的应用和销售。

盈利调整及投资建议n我们看好公司作为国内血液净化领先企业的成长空间,公司有望在血液灌流及血浆吸附产品不断提升渗透率和覆盖面的同时,实现产品线的丰富,在肾病、肝病、危急重症领域实现体系化的成长。

考虑公司肾病和肝病血液净化业务发展迅速,我们小幅上调公司盈利预测,预计公司2019-2021年归母净利润分别为5.71、7.70、10.26亿元,同比增长42%、35%、33%。n维持"买入"评级风险提示

2019年8月2日公司有3.05亿股解禁,占总股本73.5%;血液净化行业的整体监管风险;产品结构相对单一的风险;医保降价风险;行业安全事故风险

下一篇:节能减排结合老旧小区改造 建筑节能改造相关受益股一览

更多"今日最具爆发力的六大牛股(7.12)"...的相关新闻

每日财股

- 每日财股:中衡设计(603017

投资亮点 1、公司是国内领先的建筑工程技术服务供应商之一,主营国内外各类民用建...[详细]