周一机构一致看好的十大金股(1.5)(5)

紫金矿业:增发融资购买nevsun,海外并购再下一城

类别:公司研究机构:广发证券股份有限公司研究员:巨国贤,赵鑫,宫帅日期:2019-01-04

增发融资购买Nevsun,海外并购再下一城

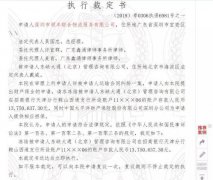

据公司A股增发预案,公司拟增发不超过34亿股(不超过公司已发行总股份数的15%)筹资不超过80亿元,用于支付以要约收购方式收购Nevsun100%股份(总投资93.6亿元)的收购款,目前Nevsun全部已发行股份中的89.37%已接受公司要约,本次要约收购已经获得成功。

金铜锌储量将大幅提升,与塞尔维亚RTBbor项目产生协同

Nevsun收购完成后,公司铜、金、锌的权益储量将分别增长26%、18%、24%,且预计一期开发的Timok上矿带的铜平均品位3.7%,金平均品位2.4克/吨,属于储量大、品位高且有意愿出售的世界级矿山。同时,Timok项目与RTBbor项目同位于塞尔维亚且相距不远,RTBbor项目的成功将为Timok的开发打下了良好的政府与社区关系,形成协同效应。

预计增发摊薄EPS有限,分红强化股东回报

本次增发募资不超过80亿元,如果增发价按照1月2日收盘价3.01元/股的9.5折计算,摊薄18年EPS不超过10%;同时,据公司未来三年分红规划,原则上每年现金分红不少于当年实现的可供分配利润的25%。17年分红方案为每股派发现金红利0.09元,按照A股除权日股价3.61元/股计算,股息率达到2.5%,随着盈利水平的提升有望进一步提高。

给予公司“买入”评级

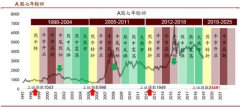

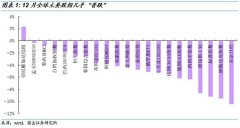

预计公司18-20年铜产量分别为24.4/34.5/39.3万吨,不考虑增发,EPS分别为0.19/0.25/0.28元/股,可比公司山东黄金、江西铜业、驰宏锌锗19年PE的万得一致预期分别为43/15/13倍,考虑到可比公司的业务结构差异以及公司铜产量快速增长,我们认为给予公司19年15倍PE估值较为合理,对应合理价值3.75元/股,“买入”评级。

风险提示:新矿建设投产不及预期;金属价格大幅下跌;公司继续大额计提资产减值;汇率波动造成汇兑损失;自然灾害造成采矿停产。

芒果超媒:垂直、细分、自制、缔造“内容+平台”全产业链

类别:公司研究机构:广发证券股份有限公司研究员:旷实,朱可夫日期:2019-01-04

1)卫视三次改革奠定地位,重组芒果TV等核心资产上市

湖南广电整体上经历了三次市场化的改革。而2018年快乐购以115.5亿元并购芒果系资产(快乐阳光、天娱传媒、芒果娱乐、芒果影视、芒果互娱),5家公司合计承诺净利润为2017-2020年5.2亿、8.8亿、10.9亿和14.9亿。

2)芒果TV为国内第四大视频网站,广告、会员、运营商收入驱动成长

当前芒果TV为国内第四大视频网站,移动端月活突破1亿,日活维持在1500-2000万人区间,有819万付费会员。公司目前主要收入来源包括广告、会员、运营商业务、内容业务和互联网零售业务5个板块。国内长视频网站整体的流量驱动主要由内容驱动,目前仍处于红利期,付费会员渗透率有较大提升空间。而芒果TV的自制内容在细分领保持了一定优势,受益于会员、用户数量和时长的增加,芒果TV的主要收入预计将实现快速增长。

3)芒果超媒有何不同?长于细分、综艺、自制,打造一体化垂直生态

我们认为芒果TV的核心竞争力在于立足年轻女性的细分市场,制作体系打造自有生态,综艺细分门类保持一定优势。公司的摊销政策较为严格,其相较于竞争者的盈利关键在于建立了以自制为主的内容体系,有效地降低了内容成本。视频网站向上游内容环节渗透成为趋势,而芒果系的内容团队经过了市场的检验,在口碑、流量方面都保持领先市场位置。短期我们认为公司将迎来综艺节目数量的爆发,整体有利于提振整体会员、广告收入;长期来看,公司有望提升内容从综艺到其他类别的多元化和精细度,对用户进一步圈层和破壁。

投资建议:公司是国资旗下控股的最大的视频网站平台,会员和广告业务有望快速增长。预计公司2018-2020年将实现净利润10.5亿元、14.0亿元和17.0亿元,同比增长1341%、34%和22%;当前股价对应2018-2020年PE分别为35x、26x和22x,我们认为公司具有较强的自制壁垒和A股稀缺性,未来3年的复合增长率有望达到25%以上,首次覆盖给予“买入”评级。风险提示:广告收入和会员收入不达预期的风险;内容监管的风险等。

更多"周一机构一致看好的十大金股(1.5)(5)"...的相关新闻

每日财股

- 每日财股:中再资环(600217

投资亮点 1、公司是国家多年的水泥重点骨干企业,被列为全国重点支持的60家水泥企...[详细]