影响股票估值的基本要素

上期我们岔开“道与术”系列,用我的底部判断系统中的一些方法、工具,对大盘熊市已经结束做了一个综合分析。虽然它们只是该系统的一部分,但基本上已能说明问题。本期就回归主题,

继续我们的约翰

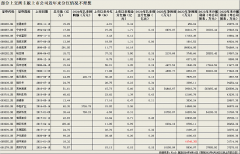

在《你会用市盈率吗》一文中,我们重点介绍了市盈率估值法,并以浦发银行(600000)为例做了演示。

首先是通过市盈率比较,论证了11.72元见顶的原委,那是浦发银行2012年的最高市盈率,所谓天不变道亦不变,在市场对它的估值标准没有提高前,它不可能突破其原有的市盈率框架,股价的上升只是因为它的业绩上升,是纯粹的价值驱动或业绩驱动,这是价值投资获取利润的基本途径。

其次是论证了6月资金紧张对银行股估值标准的影响,并提出由于市场对银行股有着过于悲观的预期,因此,浦发银行2012年的最低市盈率将会在一段时间内,成为它的市盈率中值,换算成股价就是8.20元。确立了合理的中间价,你就可以知道如何在这个股票上做价值投资了。从近一个月来的实践看,这一判断应该是准确合理的。

价值投资的几种结局

这一案例也说明,市场对股票的估值有一定的脆弱性,它很容易随着形势变化而变化。因此,对价值投资来说,有几种结局是我们时常会遇到的。

1。公司利润提升,市场对它的估值也提升。比如去年每股收益1元,市盈率10倍。今年的每股收益变成1.5元,在估值不变的情况下,它的股价将从10元上升到15元。如果市场又提高了对它的估值标准,不再以10倍的市盈率为它定价,而是15倍的市盈率,那么,它的股价将上升到1.5?15=22.5元,那是整整1.25倍的涨幅,价值投资的收益是双倍的。

2。公司业绩提升,但估值标准不变,这样,每股利润提升多少,股价也上涨多少。今年6月之前的浦发银行就是这种情况。这样,价值投资赚到的是本该赚到的钱。

3。公司业绩提升,但估值标准下降,股价维持相对均衡。过去3年的银行股就是典型案例,价值投资者遇到这种事往往会很气愤,所以过去几年有不少人为银行股打抱不平。

4。公司利润没有提高,但市场对它的估值标准提高了,股价也因此而上涨。在这种情况下,我们赚到的是一种额外利润,不管涨多少,你都有理由感到高兴并感谢市场。

5。公司业绩下降,但市场对它的估值标准提高,股价因此而不跌。虽然我们没有赚到钱,但应感到庆幸,市场老天爷在帮忙。

6。公司业绩下降,市场对它的估值标准也下降,使公司利润下降20%,股价却跌掉了50%,这是最倒霉的“戴维斯双杀”,也是价值投资者最需要避免的结局。

把上述情况总结一下,我们就可以看到,对价值投资来说,全部的问题就是3个。

一是估值要合理,这是前提。所谓合理,我们讲过,有绝对标准和相对标准。绝对标准是指市盈率本身要低。相对标准则有2个:和市场平均相比,和它过去的水平相比。许多价值投资者会执迷于市盈率的绝对值,以及和市场平均水平相比的低,忽略和它自身过去的水平相比,这等于是按市盈率排序选股,不是一种好的、有效的价值投资方法。

二是公司盈利。公司的盈利必须上升,否则只能获得4、5、6三种结局。所以威廉?欧奈尔说:依我看,盈利下降的公司根本就没有上升的理由。虽然威廉?欧奈尔是倡导成长性投资最有力的大师,但这一观点同样适合价值投资,尤其是约翰?聂夫式的价值投资和巴菲特式的价值投资。

三是估值标准。要尽可能选择市场会提高其估值标准的股票,否则公司盈利上升带来的正面效果将大打折扣,甚至被完全抵消。随机漫步理论大师伯顿?马尔基尔提出的投资原则中,最重要的两条就是:稳固基础,要有坚实的估值基础;能够吸引投资者在上面构筑空中楼阁,也就是估值标准会大幅提高的股票。如果估值标准不会提高,哪怕公司业绩上升,最多只能获得上述第2种结果。如果估值标准会提高,则不仅在公司盈利上升时会放大投资收益,在公司利润下降时,也会适当地冲销甚至全部冲销它的负面影响。

明白了这些,我们就可明白,这么多年来,市面上流传的价值投资理念,比如价值投资就是不管市场如何,只要买进价值被低估的股票,是多么荒谬,多么不现实、不客观。

大盘是影响估值的首要因素

有哪些因素会推动估值标准的提高?首先当然是业绩增长,但由于我们已把业绩下降股票剔除在了约翰?聂夫式价值投资范围之外,所以这个问题不需要探讨。

值得探讨的第一个要素是大盘的牛与熊、多与空。多头市场,股票的整体估值会提高,股票的估值当然也就水涨船高。而在空头市场中,股票的整体估值会下降,绝大多数股票估值当然也会跟着下降。而且这种提高与下降的幅度非常惊人,就以道琼斯指数来说,从10倍以下提高到20倍以上,或从20倍以上下降到10倍以下,那是寻常事。

如果大盘的估值上下都能超过1倍,那么个股的估值变动幅度也许会更大。以上证指数来说,2007年的年度平均市盈率大约50倍,到今年最低跌到8倍,下降了84%。而个股的估值下降幅度则更大,其中银行股中估值下降幅度最大的超过了95%。因此,认为价值投资就是不管大盘如何波动,买进股票就坚定持有,这是长期受巴菲特误导的结果。

巴菲特自己总是在评估大盘的整体估值水平合理不合理,整体估值水平高了就卖掉一些股票,因为他知道接下来会有一个整体估值下降过程,但却一直信誓旦旦地告诫他的信徒:阿门,上帝永远和你同在。所以“全球避险基金教父”迈克尔?斯坦哈特称巴菲特用巧令言辞(snow job)成功欺骗几乎所有新闻媒体,早该走下神坛,我深信不疑,至少该走下圣坛。

既然大盘的牛熊对个股估值水准的升降有如此大的影响力,而估值水准的升降又对股票投资收益有着如此重大作用,那么,作为价值投资者,就该把对大盘的评估作为股票估值的重要因素加以考虑。

这是我多年的习惯:每当想从价值股中选择一两只股票放进投资组合时,我总会考虑“这新的一年,将是大盘的上升年份,还是下降年份?或者是一个横向整理年份?”这是决定以什么样的市盈率水平购买这只股票的重要前提。

是横向整理年份,就在它去年平均市盈率以下买进。

是上升年份,就可把买进市盈率放宽到它去年最高市盈率以下。

是下降年份,则需要两个条件全部满足:1)市盈率和去年平均水平相比,有足够的空间;2)从开年以来,还没碰到过去年的平均市盈率,如果碰到过了,很可能这只股票在剩下时间内会一直在去年的平均市盈率以下晃荡了,买了也没收益。同时还要有一点能够吸引我的理由。

说价值投资就是简单的选股、买进、持有,那是菜鸟,也是不懂价值投资的表现。因为在这个世界上,最有理由低买高卖的就是价值投资者,除非它的价格始终处于合理的水平线上。用约翰?聂夫的话说:温莎基金买进的每一只股票都是为了卖出。

不要跟自己的钱过不去,去践行那“百分之百的布尔什维克”,在这方面,我们要学学毛泽东的“革命功利主义”。没有“革命功利主义”,中国革命早就完了。

上一篇:买卖新股前定要做足功课

更多"影响股票估值的基本要素"...的相关新闻

| >> 市盈率是实用分析工具(下) | >> 市盈率是实用分析工具(上) |

| >> 水桶模式投资法(三) | >> 限售股是否可以出借? |

| >> 水桶模式投资法(一) | >> 估值入门运用与限制 |

| >> 股息如何影响股价(上) | >> 股市学堂:如何在好的位置买到优质企 |

| >> 股价短期很难预测,长远则取决企业价 | >> 分析股票要懂的财务比率 |

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]