9月19日起,平银转债停止交易,未转股的可转债被强制赎回后,平银转债将正式退市。今年以来,已有十多只可转债被赎回,掀起又一轮赎回潮。此外,今年可转债发行规模已达1600.51亿元,创出新高。

平银转债退场

9月18日,平银转债结束了最后一个交易日。此后,平安银行将按每张100.13元的价格把剩余未转股的平银转债赎回。赎回完成后,平银转债将在深圳证券交易所摘牌。

此前,已有多只可转债被赎回。自3月三一转债被赎回后,先后有景旺转债、鼎信转债、康泰转债、东财转债、常熟转债、安井转债、生益转债、宁行转债、隆基转债等被赎回,而根据此前公告,未来还有冰轮转债和崇达转债等将被赎回。

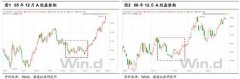

赎回潮的背后是权益市场的上涨。今年一季度,上证综指从2500点下方一路向上突破3000点,期间至少有6只可转债发布赎回公告。

招商证券(港股06099)尹睿哲团队指出,从历史上可转债的赎回分布来看,曾在2007年、2009-2010年与2014下半年-2015年出现过三次赎回潮,而这三次赎回潮也伴随着当时的牛市背景,因此“赎回潮”往往也伴随着权益市场较强的走势。

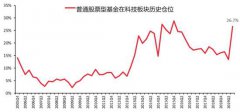

与此同时,赎回潮也推动可转债估值上涨。国信证券固定收益分析师董德志指出,可转债市场拉估值现象明显,尤其集中在2019年1月至2月、2019年7月至8月两段时期。“可转债集中赎回对市场整体估值的影响主要通过供需结构传导。当存量可转债触发强赎条款后,市场投资者集中转股,可转债市场规模收缩、供给下降。当然,此时是否影响到供给总量,还需考虑同一时期的新发供给。”

发行规模大增

今年可转债市场不仅赎回频现,发行规模亦大增。Wind数据显示,截至9月18日,可转债发行规模达1600.51亿元,是去年全年的2倍,且远超其它各个年度。

今年规模大增,主要缘于几只“银行大票”的发行。年初,平安银行发行了260亿元可转债;3月,中信银行(港股00998)、江苏银行先后发行400亿元、200亿元可转债。其中,中信转债400亿元的规模为近年之最,此前仅有中国银行(港股03988)于2010年发行过如此大规模的可转债。

历年来看,共有11只规模在100亿元以上的可转债,其中8只都是银行可转债,银行堪称可转债市场“大户”。而银行发行大额可转债,与其补充资本的需求有关。

光大证券(港股06178)固收团队认为,银行可转债发行规模显著提升,主要原因是商业银行为了满足新巴塞尔协议的要求,通过可转债转股后补充核心一级资本金。

机构人士指出,可转债不会冲击二级市场,在转股不成功的情况下也有融资成本优势,是银行补充资本的较优选择。

除了银行,总的来看,有越来越多的上市公司开始通过可转债融资。Wind数据显示,2017年起,可转债发行人数量从此前的11个上升至49个,2018年进一步上升至90个。截至9月18日,今年可转债发行人已达87个。

分析人士认为,2017年的“定增新规”让更多上市公司开始利用可转债融资,虽然此后“定增新规”松绑,但发行可转债的上市公司并未减少,这表明通过此前“洗礼”后,上市公司对可转债融资更加熟悉,这一市场也在扩大之中。

下一篇:资金面偏紧无碍债市走高 中长期国债收益率仍有下行空间

投资亮点 1、天科股份完成股东方资产收购,更名昊华科技再出发。2018年底,天科股份...[详细]