华夏300亿定增涉国有资产流失 溢价63.4%仅为补血

华夏银行292亿定增公告补血。如无意外,这一预期定增价格将较公告当天收盘价溢价63.4%!如此“不市场化”的价格,驰援的则是三家清一色的国资。天量天价定增背后,华夏银行的两项重要监管指标濒临红线,资本充足率的安全性,可靠性均存疑问,巨资填窟窿,或还涉及国有资产流失之疑。

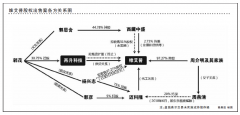

9月17日晚间,华夏银行发布公告称,公司拟向首钢集团、国网英大和京投公司非公开发行不超过25.65亿股,募资不超292.36亿元,用于补充核心一级资本。其中,首钢集团认购不超过5.19亿股、国网英大认购不超过7.37亿股、京投公司认购不超过13.07亿股。

图片来源:华夏银行公告

此次发行前,首钢集团和国网英大分别持股20.28%、18.24%,京投公司不持有公司股份。首钢集团、京投公司实控人为北京市国资委,国网英大实控人为国务院国资委。发行完成后,京投公司也将持有华夏银行8.5%股权。

公告中,华夏银行表示,此次非公开发行的主要目的是通过补充核心一级资本,提高资本充足率水平,以适应日趋严格的资本监管要求。

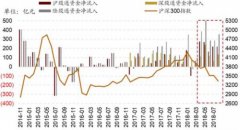

而其最近发布的中报数据却仍然显露出华夏银行“长久以来”的资金压力。截至2018年6月30日,公司合并口径核心一级资本充足率、一级资本充足率和资本充足率分别为8.06%、9.09%和11.97%,其中核心一级资本充足率处于相对较低水平。

近年来,华夏银行先后通过非公开发行优先股、在全国银行间债券市场发行二级资本债券等多种方式补充资本金。发布此次定增预案的同时,华夏银行还披露了其前次募集资金使用情况专项鉴证报告。公告显示,华夏银行于2016年3月向特定对象非公开发行优先股所募集用来补充其他一级资本的200亿元已全部使用完毕。

华夏银行在此次定增预案中坦言,随着公司各项业务的持续稳定发展和资产规模的逐步扩张,如果不能及时有效地通过外源性融资补充核心一级资本,本公司核心一级资本充足率将无法满足业务正常发展的需要。

被指“国有资产流失”

值得注意的是,华夏银行本次发行的定价为定价基准日前20个交易日(不含定价基准日,下同)公司普通股股票交易均价的90%(按“进一法”保留两位小数)与发行前公司最近一期末经审计的归属于母公司普通股股东的每股净资产值的较高者,而根据证券法要求,新股发行价格必须高于每股净资产价格。

根据其最近披露的半年报显示,华夏银行的每股股东净资产值为12.18元。华夏银行公告前一日收盘价为7.45元。而这也就意味着,公司普通股股票交易均价超过13.53元的情况下才会按照市价折价发行,否则即按照12.18元的每股净资产值定价,而该价格溢价率超过60%。

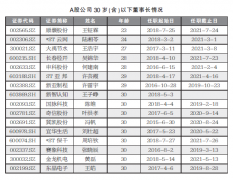

按照今日华夏银行的收盘价来看,仍需在6个涨停板之后方超过13.53元。在监管的持续高压之下,商业银行正置身于“低估值”时代,上市银行纷纷陷入破净大潮。截至9月18日,A股26家上市银行当中破净的有18家。

有业内人士指出,这样的定增意味着大幅让利,短期都是赔本买卖,为了迎合监管不得已而为之。国家经济信息中心首席经济师范剑平则在微博上直言:“这不就是国有资产的流失吗?”

图片来源:微博

不良高企,贷款偏离度埋下隐患

年初以来,监管对于商业银行不良资产处置的要求不断收紧。6月时,关于监管层要求各银行将逾期90天以上的贷款计入不良贷款之中的消息曾令A股银行板块整体大跌。

在26家A股上市银行中,华夏银行偏离度高居榜首,截至上半年末,华夏银行集团逾期90天以上/不良贷款余额仍有198.7%,环比年初上升7.8个百分点,同比下降49.5个百分点。 若将逾期90天以上贷款计入不良贷款势必将对华夏银行未来业绩造成影响。

8月20日,华夏银行披露的中期业绩报告,申万宏源金融团队在中报点评中称,华夏银行不良逾期缺口为行业最高水平,不良认定监管达标压力较大。

偏离度高带来的不良缺口,令拨备覆盖率的分母变小,拨备率“畸高”,却依然濒临监管红线,同时也使得核心资本充足率“掺水”。

华夏银行中报显示,上半年末,集团不良贷款余额 272.06 亿元,比上年末增加 26.09 亿元;不良贷款率 1.77%,比上年末上升 0.01 个百分点;关注类贷款余额 707.97 亿元,比上年末增加 66.66 亿元,关注类贷款率为 4.60%。

除此之外,华夏银行的核心一级资本充足率、一级资本充足率与资本充足率也较年初有所下降,上半年末分别为8.06%、9.09%、11.97%,低于银监会对系统重要性银行8.5%,10.5%与11.5%的资本充足要求。仅有拨备覆盖率较2017年年末稍有上升为158.47%。

图片来源:华夏银行中报

值得注意的是,华夏银行半年报中还披露了上半年华夏银行所牵涉的未决诉讼案件,其中在人民币1000万元以上的未决诉讼案件就有584件,涉及标的人民币256.33亿元,作为被告的未决诉讼案件9件,涉及标的人民币4.82亿元。华夏银行在半年报中表示,公司的诉讼、仲裁大部分是为收回不良贷款而主动提起的。

除去不良高企,诉讼缠身,华夏银行净利差和净息差也在逐年下降,造血能力堪忧。华夏银行成立至今已26年,作为国内第五家上市银行,总市值却仅居于上市银行中的15位,为后来者所赶超。2018年中报显示华夏银行实现净利润100.35亿元,微增2.02%,但高企的不良与紧绷的资金为其未来的发展埋下了重重隐忧。

来源:新金融圈

作者 王雪微

上一篇:银行理财品可开立证券账户 超万亿涌向A股尚需政策确认

下一篇:银行逐鹿APP 争夺场景金融

更多"华夏300亿定增涉国有资产流失 溢价63.4%仅为补血"...的相关新闻

每日财股

- 每日财股:西部超导(831628

投资亮点 1、高端钛合金,低温超导材料龙头。西部超导主要从事高端钛合金和低温超...[详细]