盘点信托2016:22家信托公司演绎“增资总动员”

增资路上结伴行

今年信托公司470亿元“弹药”补充资本金

以银监会批复的信息统计,年内共计22家信托公司增资,注册资本增加总额达470.5亿元,其中15家增资后注册资本将超30亿元

■本报见习记者 邢萌

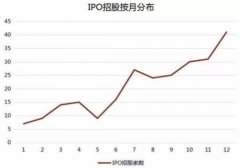

日前,自东方资产股改完成后重启增资的大业信托拿到广东银监局批文,注册资本由3亿元变更至10亿元。2016年增资潮迭起,充实资本金实力似乎已成信托公司约定俗成的选择,增资也变为司空见惯之事,几乎每月都能看到一两家信托公司增资。今年信托公司增资密集,呈现出参与公司多、增资数额巨大的特点。据了解,截止到发稿日,年内共有22家信托公司加入到增资大潮中,增资总额高达470.5亿元。其中,15家信托公司增资后注册资本将超过30亿元,居于行业上游水平。

大业信托摆脱垫底尴尬

注册资本增至10亿元

《证券日报》记者了解到,12月28日,广东银监局发布公告称,同意大业信托注册资本由3亿元变更为10亿元。大业信托的股东持股比例未发生变化,最大股东为东方资产,持股比例为41.67%。在对增资期盼许久之后,这家注册资本位居行业末位的信托公司终于在新年之前完成夙愿。

今年上半年,大业信托有关人士曾对记者表示,公司增资方案已形成,但是要等到控股股东改制完成后再推进。今年8月份,东方资管股改完成,随后大业信托向监管机构递交了增资申请。

目前,在大业信托增资完成后,注册资本最低的信托公司仅长城新盛信托一家,为3亿元。

22家公司增资获批

总额高达470亿元

增资是信托行业不可回避的话题,截止到昨日,据《证券日报》记者初步统计,根据银监会批复的信息,目前共有22家信托公司增资获得银监会的批准,占全部68家信托公司的近三分之一,增资总额高达470.5亿元。其中,15家信托公司完成增资后,注册资本将达到30亿元以上,进入行业上游。30亿元注册资本一度是信托公司的一道标尺,2015年处于这一水平线以上的信托公司仅有11家,而在获批公司全部完成工商变更登记后,这一数字将增长至27家,翻了一倍有余。

业内人士普遍认为,信托公司增资的一大原因源自于监管层对信托公司“有多大本钱就做多大生意”的监管思路。

因此,增资也带来了行业格局的变迁。一批并不太显眼的公司一举冲入上游。

今年,注册资本的增加额达30亿元以上的信托公司就有5家,分别为昆仑信托、新时代信托、民生信托、华润信托、华信信托。其中,昆仑信托增资规模最大,达72.27亿元,注册资本也随之增至102.27亿元,跃至行业第三位;新时代信托注册资本则由12亿元增至60亿元,增资规模达48亿元;民生信托紧随其后,注册资本由30亿元增至70亿元;华润信托和华信信托增资额分别为33.7亿元和33亿元,注册资本也相应分别提至60亿元和66亿元。

但在众多公司大举增资的同时,行业分化也在逐渐显现。按照《信托公司条例(征求意见稿)》的要求,信托公司的最低注册资本提至10亿元。除大业信托外,目前有5家信托公司未能满足这一硬性要求。

还有5家值得期待

据记者不完全统计,至少包括五矿信托、浙金信托、湖南信托、安信信托、华澳信托等5家信托公司也已启动增资,目前暂未得到监管部门批复。

五矿信托、浙金信托、湖南信托等情况相似,均在参与资产重组的上市公司发布的预案中涉及对其增资的计划,其中五矿信托拟增资45亿元、浙金信托拟增资9.5亿元、湖南信托拟增资15亿元。

安信信托则于12月9日发布公告,称其非公开发行股票被证监会核准。安信信托拟以14.26元/股向控股股东等定增不超过3.5亿股,募集资金总额不超过49.91亿元,拟全部用于补充公司资本金。

华澳信托则早已启动增资计划,据其知情人士透露,其申请材料已递交至证监会。据悉,此次增资使其注册资本将由6亿元增至30亿元。

四家信托曲线上市冲关成功

信托公司借力资本市场值得期待

江苏信托、昆仑信托、五矿信托、浙金信托相继过关A股市场,湖南信托排队等待上会,山东信托另辟蹊径待拿H股入场券,华宝信托进场受挫

■本报见习记者 邢萌

今年来,先后有七家信托公司尝试涉入资本市场,其中,江苏信托、昆仑信托、五矿信托、浙金信托相继“过关”,湖南信托排队等待上会,山东信托另辟蹊径、待拿H股入场券,华宝信托进场受挫叫停。

信托公司上市已有20余年未破题,而采取曲线方式上市依旧面临诸多险阻,但好事多磨,此次成功闯关的信托公司从参与重组到过会通过均多达半年之久。

不过,信托公司能否真正用好资本市场的优势,进行资源合理配置与投资,还需进一步观察。

浙金信托喜得“入场券”

12月份“四雄”闯关成功

浙江东方近日发布公告称,经证监会并购重组委审核,公司发行股份购买资产并募集配套资金暨关联交易事项获得无条件通过。这意味着,继江苏信托、昆仑信托、五矿信托后,浙金信托成为年内新第四家曲线上市的信托公司。

这四家信托公司均通过参与上市公司重组、将部分信托资产注入的方式实现曲线上市。值得一提的是,虽启动重组时间有先有后,但这四家信托公司均在12月份相继拿到A股市场“入场券”,迈进资本市场的大门。从时间上来看,*ST舜船于12月1日成功过会,江苏信托争得信托“头一单”;时隔两周,*ST济柴和*ST金瑞分别于12月15日、12月16日相继闯关成功,昆仑信托与五矿信托先后敲开资本市场的大门,业内为之振奋;12月28日,浙江东方重组审核获无条件通过,浙金信托又拿下一票,成为新第四家曲线上市的信托公司。

信托公司此番闯关成功实属不易,历时业已半年多之久。浙江东方早于3月14日就发布其重组预案,*ST舜船则于4月29日发布重组预案,*ST金瑞于5月19日发布重组预案,*ST济柴于6月13日发布重组进展,披露本次重组的标的资产内容。

除四家闯关成功的信托公司外,湖南信托参与重组的华菱钢铁目前也处于等待上会中。就此前几家的经历而言,在回复问询到接到上会通知,需要8天到22天不等,华菱钢铁有望在1月份上会。

与其他信托公司不同,山东信托另谋出路,欲在港股市场分一杯羹。6月28日,山东银监局批准山东省国际信托股份有限公司首次公开发行H股股票相关事项。10月3日,山东信托在港交所披露了上市申请材料。如若成功,则成为1994年以来首家整体上市信托公司。此前有媒体预测,如果进展顺利,山东信托从递交申请到完成上市仅需3个月时间。

清醒对待曲线上市利好

ST上市公司重组、扎堆上市、国企背景,成为今年已成功的三家信托公司的共同特点。有参与信托公司重组的知情人士向《证券日报》记者分析:其一,大势所向。实体产业今年形势并不好,国企转向打造金控平台,充分利用金融牌照,将自身的金融业务做大做强,实现产融结合,反哺实体。其二,将金融资产打包上市也是国企改革的需求。改变股权结构,引入优质战略投资者,更加面向市场,也更贴合现代企业制度的要求,在用人机制、授权机制、规范运作等方面都有更好的提升。其三,信托属于优质的金融资产,引入信托资产到上市公司,可以增强投资者的信心,也可以提升上市公司的潜在价值,增强抵抗风险的能力。

信托公司在此一轮上市中不具备主动性,而是服从集团整体规划。据记者了解,早在去年,有公司还在考虑为丰富股东类型,推动引进战略投资者事宜,并与潜在投资者进行了接触,把引进战略投资者作为规划中的今年的重点工作之一。而如今,公司却已曲线打入A股市场。这一过程,对于在冲击上市过程中多年仍无实质进展的信托公司从业者来讲,不乏感慨。

不过,业内人士普遍认为,信托公司曲线上市成功属于业内利好消息,进入资本市场也是信托公司重要的转型探索方向,对行业来说具有一定的影响。对其自身来讲,如何进行资本运作,进行资源合理配置与投资,还需进一步观察。目前来看,之前部分资产注入上市公司的信托公司在利用资本市场这一方面做得还不是很出色,可挖掘潜力很大。

“数”说信托2016:变化中酝酿新机遇

■本报见习记者 闫晶滢

从18.85%到15.83%——

外资平均持股比例下降

近年来,外资股东淡出国内信托业的趋势十分明显。截止2016年底,有外资股东参股的信托公司仅存8家。而在2014年及2015年底,这一数字分别为11家和9家。

今年年内失去外资股东的信托公司是苏州信托。4月19日,苏格兰皇家银行与苏州银行签署了《关于苏州信托有限公司注册资本中19.99%股权的股权转让协议》,彻底清仓苏州信托,不过苏州信托工商登记尚未变更。

除了彻底清仓外,外资股东也通过转让股份的方式减持信托公司股份。例如,今年8月份,兴业银行的外方股东澳大利亚国民银行将所持16.8334%的兴业国际信托股权中的一半转让给福建省能源集团有限责任公司,转让后双方各持股8.4167%。

目前,据《证券日报》记者测算,剩余8家外资背景信托公司中,外资股东平均持股比例为15.83%,与在此轮外资股东离场潮之前,11家外资股东的平均持股比例为18.85%相比,下降了约3个百分点。

超过20单——

慈善信托计划备案数量

2016年9月1日,令人翘首以待多时的《慈善法》正式落地。其中,《慈善法》明确规定:慈善信托属于公益信托,由民政部门进行备案管理,慈善组织或者信托公司可以担任慈善信托的受托人。对此,市场各方反应积极踊跃。而作为被正式纳入慈善法典的信托机构而言,其积极性更是不必多言。

在《慈善法》正式生效后,国投泰康信托、平安信托等9家信托公司便公布了10个慈善信托项目。据不完全统计,自9月1日《慈善法》正式推出以来,共有超20单慈善信托完成了备案。

17家——

信托公司高管变动

2016年信托行业内高管变动频繁,《证券日报》记者据银监会公告统计,在68家信托公司中,年内有17家信托公司更换主帅,其中7家信托公司系空降,2家信托公司总经理(总裁)、董事长双双更换。

在这17家信托公司中,有11家总经理(总裁)换人,有8家更换了董事长;在空降的信托公司的高管中,其中三名担任总经理(总裁),四位担任董事长。

从2012年至今,已有超过50家信托公司在董事长、总经理(总裁)职位上出现高层人事变动。其中,换届和集团内部调整导致高管变动占高管离职原因的比例最大,其次是退休。

1.7个百分点——

集合产品收益率下降数值

2016年以来,集合产品收益率下降趋势明显。根据用益信托数据统计,截止12月29日,全年成立集合产品平均预期收益率为7.01%,较去年8.78%的平均收益率下降1.77个百分点,降低20.16%。

其中,11月份平均收益率为6.58%,与去年11月份的8.28%相比下降1.7个百分点,降低20.53%。

如果按投向划分的话,基础产业无疑是其中最跌幅最大的产品类型。今年11月份成立产品的平均预期收益率仅有6.55%,而去年同期则高达8.51%。下降了1.96个百分点,降低23.03%。

31家,30亿元——

注册资本大幅增长

2016年,信托行业掀起了一股“增资潮”。据不完全统计,2016年共有22家信托公司获批增资,总规模高达470.5亿元。据《证券日报》记者不完全统计,今年以来实际完成增资的公司数量为的变更额为311.73亿元。与去年全年290.1亿元的变更额相比,略微增加。

净资本约束一直对信托公司增资起着重要的作用,根据银监会去年下发的《信托公司条例(征求意见稿)》,信托公司的最低注册资本由3亿元提升至10亿元,增资对信托公司的重要性已日益凸显。目前,注册资本金在30亿元及以上的信托公司将达31家,注册资本金过百亿元的信托公司也已达到4家。

外资背景信托公司降至8家

■本报记者 徐天晓

自去年以来开始出现的外资股东减持或撤离信托公司的现象,在今年仍在持续。

今年6月份,兴业信托外资第二大股东澳大利亚国民银行将所持兴业国际信托股权(16.8334%)中的一半转让给福建省能源集团有限责任公司(下称“福能集团”),转让后双方各持股8.4167%。

而在此之前,2016年4月19日,苏州银行与苏格兰皇家银行公众有限公司签署协议,拟以6.6亿元的对价取得后者持有的苏州信托的19.99%的股权,目前已获得江苏银监局批复。

外资机构入股信托公司的热潮始于2007年信托“一法两规”颁布之后,至2012年蒙特利尔银行入股中粮信托和摩根大通入股百瑞信托,期间共有11家外资机构参股信托公司。

但是从2015年以来,外资机构对信托公司的态度却开始发生逆转。多家外资机构股东,因减持或未与其他信托公司股东同步进行增资等因素,逐渐离场。

去年10月份,华澳信托的外资股东麦格理资本将所持19.99%股份悉数转让给重庆财信企业集团;而去年的最后一天,杭州工商信托的外资股东摩根士丹利将所持11.05%的股份全部转让给绿地金控。

若上述苏州信托股权变更完成,外资背景信托公司将仅剩8家。

北京信托方面,其外方股东威益投资去年8月份未同步参与北京信托的增资,所持股份比例由19.99%降至12.72%;新华信托外资股东巴克莱银行也未参与去年7月份的增资,持股比例由19.5%降至5.7%。

目前,8家外资背景信托公司,外方股东平均持股比例为15.83%,与外资撤资潮之前相比,已下降3.02%。

业内人士认为,近年来信托公司盈利能力减缓,经营风险增加,使信托公司的股东不得不重新审视信托牌照的价值。在此背景下,不仅外资股东频频减持,整个信托行业的股权变动也趋于活跃。

不过,有声音认为,外资对信托公司的立场可能只是阶段性的退出,称信托公司对外资股东吸引力下降为时尚早。

从监管政策上来看,去年下发的《中国银监会信托公司行政许可事项实施办法》指出,单个境外机构及关联方投资入股的信托公司不得超过2家,其中绝对控股不得超过1家,改变了由2007年《非银行金融机构行政许可事项实施办法》规定的“单个境外机构向信托公司投资入股比例不得超过20%的持股”的硬杠杠。对于一直未能在信托公司经营中获取足够话语权的外资机构来讲,能够取得信托公司的控股权无疑具有极大的吸引力。

资本具有逐利性。目前来看,信托公司的盈利增速放缓,风险资产规模有所增加。但也要看到信托行业的顶层设计逐步推进,治理机制日趋完善。这为信托行业在下一阶段的发展奠定了基础,外资机构对信托行业的态度也要取决于信托行业在今后的发展潜力。

此前信托公司要引入外资股东,目的是引入外资股东先进的管理经验,提升金融创新能力。但是,在过去几年信托行业的大发展中,外资股东的这些优势并没有有效发挥,外资股东难以介入信托公司经营决策中心。但是在信托行业转型需求加大,尤其是跨境投资渐成兵家必争之地时,外资股东的优势和重要性日益凸显,其利益诉求更容易实现。

更多"盘点信托2016:22家信托公司演绎“增资总动员”"...的相关新闻

每日财股

- 每日财股:爱建集团(600643)

投资亮点 1.公司拟以8.97元每股向均瑶集团定增2.45亿股,募资22亿元,补充爱建信托...[详细]