昆明制药是云南省最早成立的一家制药企业,昆明制药及其子公司拥有500多个药品批文,占云南省药品批文数量的近1/3,品种资源丰富。我们写这篇报告,分析两个问题:1。昆明制药拥有怎样的品种资源;2。通过公司治理的改善,如何将品种资源转化为公司快速增长的利润。

我们认为三七总皂苷系列是公司最重要的增长引擎,尤其看好络泰?血塞通冻干粉针。该产品面向心脑血管疾病大治疗领域,分享三七总皂苷冻干针剂的高景气,直接竞争对手只有珍宝岛的血塞通冻干粉针和中恒集团的血栓通冻干粉针。络泰?血塞通冻干粉针进入药品集中采购中标的省市由09年的17个上升到10年的26个,随着市场开拓广度和深度的提升,我们预计未来2年销量年复合增长接近40%。

昆明制药资丰厚的品种资源还包括:天麻素系列、超过20个独家/属于中药保护的中成药品种和合资公司贝克诺顿的单独定价品种,曾经的利润增长点蒿甲醚系列未来主要看WHO认证的进展。

2004年华立控股昆明制药以来,经历了04-05两年的阵痛,通过2005-2010年的坏账计提撇清了历史包袱,2007年起逐步展开的营销改革已卓有成效,对高管的股权激励和对中层及骨干人员的激励标志着激励机制在不断完善。随着公司治理的提升,昆明制药业绩稳步提升。

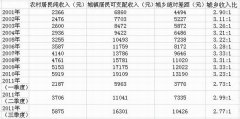

预计公司2011-13年收入分别为22.18、27.16、32.92亿元,增速为22.05%、22.48%、21.19%;净利润为1.26、1.73、2.30亿元,增速为47.64%、36.66%、33.24%,2011-13年对应EPS为0.40、0.55、0.73元。综合相对估值和绝对估值结果,昆明制药的合理估值区间为16.50-19.66元,给予“增持”评级。