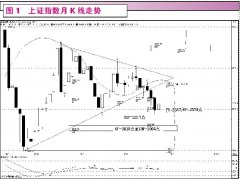

一次预期内的准备金率上调扮演了“最后一根稻草”的角色,行情在重创之下形成了调整以来的新低点。虽然其中借助于2010年尚好经济数据的披露有所反弹,但整体上欲振乏力的局势依然清晰。笔者认为,主要原因在于市场的紧缩预期已经日益紧绷。

流动性形势面临拐点

央行在春节之前上调准备金率的原因在于:(1)2010年新增信贷规模达到历史次高,有必要在新年初遏制一下银行可能出现新的放贷冲动;(2)据统计,1-3月份央票到期数额分别是2070亿、3750亿、6670亿元,在巨额央票到期资金被迫释放的压力下,央行有必要以上调存款准备金率形式进行对冲,以缓解低利率形势下新央票发行的难度。(3)目前市场的通胀预期依然强烈,在基数翘尾因素消失、用工成本显著上升、冻雨和雪灾以及节日消费再度刺激物价等因素的作用下,1、2月份CPI再度挑战新高已是大概率事件,为此有必要再次发出紧缩的信号来管理通胀预期。由于一季度处于信贷释放高峰、大量央票到期、CPI再次“冲顶”三重压力叠加的阶段,继续紧缩调控的压力是显而易见的。在这种形势下,本次上调准备金率起到了“绷紧市场紧缩预期神经”的作用,行情因此破位下行。

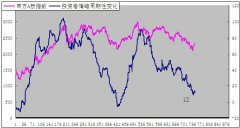

除了国内调控政策全面偏紧之外,美国经济复苏给A股为代表的新兴市场带来热钱抽离的压力也困扰着市场。相对于新兴经济体通胀压力高居、经济增速下降、政策全面紧缩的环境,美国等发达经济体在复苏信号明确后形成的“低通胀、在复苏”的市场环境已明显优于新兴市场,美元资本已经开始大量回流。根据专业基金跟踪研究机构EPFR最新统计,从去年9月份开始,中国股票基金就开始出现资金净流出,上周是“金砖国家”股票基金自2008年3季度以来资金流入最差的一周。很显然,新兴市场高通胀的问题以及由此引发的资本管制和紧缩政策已经引起了国际资本的忧虑。因此,A股市场的流动性形势正面临着内外皆收紧的局面。

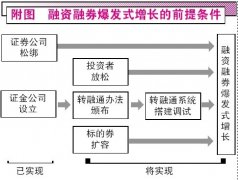

流动性收缩挤压虚估值

近期,A股市场出现了一个历史上罕见的现象:新股上市全面破发,甚至是深度破发。究其原因,有发行价“三高”、新股发行节奏过快、市场预期出现逆转等,但综合一点就是市场流动性收缩的原因:不断收敛的市场流动性已经支持不了新股IPO的“三高”!

新股“三高”的破灭对股市发展是好事,但“三高”破灭过程对行情是一种调整压力。后期的更可能趋势是:在政策紧缩压力下,后期市场流动性还将继续收敛,但“扩大直接融资”的大纲不会改变,新股不发或者少发是不可能的。如此,流动性收敛必然会倒逼新股发行价与上市价格不断降低(实际上,目前的新股发行价格也有着巨大的降低空间),受比价效应影响,新股发行与上市价格的调低下又会进一步压迫原先“三高”次新股的不断调整。久而久之,只要市场流动性仍处于紧缩周期内,创业板与中小板行情就可能会形成一个恶循环。从这个角度看,“流动性收缩首先跌估值”的调整已经在创业板、中小板、题材概念股中形成。随着流动性形势的逆转,也基本可以确定,创业板、中小板已经进入“去三高”的中期调整过程中。

投资策略重防御

今年的A股市场可能面临着上、下半年两个截然不同的经济和政策背景,上半年主题是“反通胀”,下半年主题或是“稳经济”。目前仍处于“反通胀”政策不断紧缩的过程中,行情也正处于“紧缩困境”的状态下。后期还需注意的是,与绝大多数普通投资者一样,“大小非”也普遍存在牛市看涨、弱势恐慌的心态,政策收紧与行情调整必然会促使“大小非”加大减持规模。因此,虽然短期行情在跌至去年8、9月份的整理平台后有所抗跌反弹,但在流动性紧缩、新股(次新股)“去三高”、大小非减持等三大压力叠加下,行情整体还难有好的表现。因此,仍需要以降低持仓、择股偏向低PEG、等待“跌出来的机会”等为导向,增强投资策略上的防御性。

TAGS:流动性内外去收紧三高新股上一篇:寻找新股中被埋没的黑马

下一篇:新股发行改革不能因噎废食

| >> 谁放了新嘉联的“白鸽” | >> 昆明制药:营销改善 资源转化为业绩 |

| >> 曙光股份:保持新能源客车先发优势 | >> 淮油股份震荡涨停 两日累计换手16.16 |

| >> 古井贡酒:受益于消费升级 | >> 重组再现曙光 S*ST聚友已递交方案 |

| >> 各权威机构看好的大金股点评汇总 | >> 尤洛卡:技术实力雄厚 发展思路清晰 |

| >> 盛世新贵:上海汽车 估值处于谷底 | >> 机构游资联手 次新股机会犹存 |

投资亮点 1.公司主营业务包括中小尺寸触摸屏、中大尺寸触摸屏、STN导电玻璃、CS(...[详细]