一个谜底即将揭晓 恐引全球大变局

这次欧洲银行业压力测试无疑是一次揭掉欧洲各国银行业底裤的测试。

本周注定和银行结下了不解之缘。首先银行业理财产品监管新规直接引发了A股市场的大跌。而今天又一场银行风暴将在欧亚大陆的西边上演:

欧洲银行管理局和欧洲央行将于周五(7月29日)公布新的压力测试结果。本次欧洲央行压力测试将对欧元区银行业体系的健康运行进行审查,覆盖信用风险,资产证券化,市场风险,偿债风险,融资风险和运营风险。

压力测试

想知道究竟明天欧洲银行的压力测试究竟会对全球引发什么样的风暴,起码得了解什么是压力测试。所谓压力测试就是检验银行现有的资产和经营状况在出现极端风险环境时抵御风险的能力,总结为三个关键词就是极端、摸底、策略。

极端就是指测试时模拟极端金融风险的情景;摸底说的是力图把银行从里到外仔仔细细摸个遍,用获得的真实数据进行检测;策略讲的是每个银行对于模拟环境下采取有针对性的措施。

如今常见的压力测试是08年金融危机后的产物,当时美国金融状况恶化,为了及时掌握以银行为核心的金融体系的实际情况,以应对可能的金融风险,美国针对银行业开展压力测试。金融危机后,这种常态化的压力测试被世界各国普遍沿用。

测试焦点

一般考试里,常常做一些偷瞄抄袭的同学是监考老师的重点监察对象。这次欧洲银行业压力测试里也有这么一个刺头是重点核查对象,那就是意大利。

1、意大利

我们来简单看一下意大利银行业的核心问题以及意大利政府的最新动向。

债务缠身:

意大利银行业最大的问题就是债务太多(盈利太差),高到不敢直视:

意大利银行业不良债务高达3600亿欧元,占欧元区1/3,相当于国内生产总值(GDP)的18%。

二进宫:

这次的压力测试意大利共有五家银行入选,其中就有意大利银行业中不良债务问题最为严重的意大利第三大银行——西雅那银行。

西雅那银行的坏账总额占意大利银行业坏账总额的1/7,约500亿欧元。

要知道麻烦缠身的西雅那银行早在2014年的那次欧洲银行压力测试中就没通过考核,这次通过的概率仍然很低。

最后一搏:

大概知道欧洲银行压力测试结果不会太好,为了避免结果出炉后进一步的市场风险,这些天意大利政府试图在压力测试结果公布前做最后的努力。

意大利政府计划通过筹资购买剥离西雅那银行100亿欧元的坏账,并重新证券化发售,同时西雅那银行将重新增发50亿欧元来充盈资金。

意大利政府临时抱佛脚想出来的对策其实对于西雅那银行500亿欧元的不良债务来说杯水车薪,况且这150亿等于都是政府接盘(增发50亿欧元除了意大利政府想不到谁会买单),这和欧洲央行的规定是相抵触的。所以意大利政府有心,欧盟不见得给面子。

2、垫背的小伙伴

如果说意大利银行业已经站在悬崖边上了,那意大利就是倒下也得拉几个垫背的。目前持有意大利不良资产或债务的国家主要集中在欧洲,法国和德国首当其沖。

仅就意大利银行业来说,全球暴露在意大利银行业的风险敞口一共有900亿欧元,分国家来看:

美国暴露于意大利银行的风险敞口占20%,或180亿欧元。法国、德国和西班牙占60%,总计风险敞口为560亿欧元。

如果把意大利公共和私有非银行业都计算在内,全球在意大利的风险资产总计6600亿美元:

其中法国银行对意大利债务的风险敞口超过2500亿欧元,几乎占到了一半的。其次是德国。德国银行持有价值832亿欧元的意大利债券,仅德意志银行自己就持有价值超过117.6亿欧元的意大利债券。其它最可能受意大利危机感染的银行业是西班牙(446亿欧元)、美国(423亿欧元)、英国(297.7欧元)和日本(276欧元).

各国暴露在意大利风险敞口的资产状况(依次为法国、德国、西班牙、英国、美国)

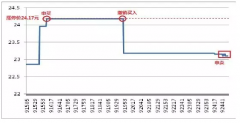

如果说上面反映的整体数据还不能显示意大利银行业债务问题对于法国和德国的影响,那么下面的图片就比较直观了。

引发倒闭潮

银行是可以倒闭,尽管好像在中国这种情况比较难发生。一直在风口浪尖上的问题银行西雅那银行如果经过这次欧洲银行压力测试的结果不佳,那么其解决方案势必会加速提上日程。按照目前欧盟的准备方案来看:

有外媒报道:欧盟准备应急计划以防意大利西雅那银行压力测试结果不佳后无法增资而逐步关闭。

西雅那作为意大利第三大银行如果倒闭,那么其他系统重要性不如他的小型私人银行不被政府救助,破产或者倒闭的可能性就更大。

货币怎么走

英国脱欧除了难民之类的问题,很大程度上就是由于欧洲内部,意大利这种麻烦国家的存在。英国一走了之,欧元就一阵跑肚拉稀。欧元才刚刚有所缓和,让英国脱欧的问题实质就要被揭底。可想而知,一旦欧洲银行业压力测试的结果超出预期的不好,欧元的下场短期来说估计很难看。欧元的走低,势必再次推动美元的上涨,日元在安倍放出大招后能不能对沖压力测试消息的影响就看市场的反映了,很可能安倍想让日元贬值的短期预期要落空。

股市怎么走

对于股市来说,银行股的权重摆在那里。银行业的经营状况对于市场的信心也有着巨大的指导作用。所以欧洲银行业压力测试的结果如果好,那么在宽松货币环境下可能会进一步推动欧洲股市的走高,对于全球的股市也是利好。当然一旦结果不好,其杀伤力也同样惊人。

骨牌效应

1、全球监管热潮

欧洲银行业压力测试已经对全球金融监管产生了重要的影响。日前美联储刚刚进行完压力测试,最近加拿大也希望检测本国的银行应对风险的能力。而我们中国正在进行着严厉的以银行为核心的金融监管。一场全球范围内的监管热潮正在上演。

2、危机传导

这次银行业压力测试主要聚焦于意大利的银行业,但其实我们看到从意大利延伸出去,法国、德国、甚至美国、亚洲的日本都会受到意大利银行危机的波及,这相当于让金融风险从欧洲内部扩散到全球的发达经济体。

更大的麻烦

欧洲银行业压力测试让意大利备受折磨,但其实更受煎熬的应该在德国,欧洲银行内部最大的麻烦——德意志银行。

前面我们提到德意志银行也持有很多意大利的问题资产,但这些在全部德银的问题当中仅仅是一小部分。由于商誉、诉讼官司、投资业务占比太大导致杠桿率过高(杠桿超过40倍)、操控Libor丑闻等问题,德意志银行的市值目前仅为巅峰时期的8%,158亿美元。为了挽救自己,德意志银行已经做出裁员,收缩业务等众多措施,然而德银的问题仍然没有减轻,在6月的美联储银行业压力测试上,德银是仅有的两家没通过压力测试的;7月27日,德银发布的第二季度财报更说明的德银的问题实在严重:

德意志银行发布的二季度财务报告显示,该行第二季度凈利润与去年同期相比下降了98%至2000万欧元;其业务总收入下降了20%,至74亿欧元。

作为欧洲内部最重要的系统性银行,德银的问题规模可能达到万亿级别,这就不难理解意大利官员常常揶揄德国政府,认为自己的银行业问题相比于德国简直就是九牛一毛。

笔者没有查到德银这次在不在压力测试名单中,按理说系统性的银行都会包含在测试序列里,如果属实的话,德银的压力测试结果可能比意大利问题更为让人头疼。

欧盟进一步解体

上面谈到过,一直在经济上比较有独立性的英国选择脱离欧盟的重要原因就是不想在被动的给欧洲大陆国家擦屁股。这次欧洲银行压力测试其实说明英国可能是比较明智的。英国走了,德国、法国等正在给别人擦屁股的国家也在考虑自己是不是还有必要这么伟大。就算是麻烦的源头之一的意大利都有可能因为这次欧洲银行业压力测试的结果对10月份的公投产生影响,从而最终决定是否离开欧盟。能走的走了,没走的想走,军心涣散的欧盟可能真的很难完整的走下去了。

思考

和欧洲内部银行出现这么多严重的问题形成鲜明对比的是美国的银行。在金融危机之后,美国的银行尽可能的收缩业务,减少开支,提高在投资等领域的业务比重,所以现在美国的银行状况比较良好。这其实反映出,金融危机之后,美国在去杠桿,防范风险上的不遗余力,而欧洲则动作迟缓,一直没有进行有效的去杠桿动作。就整体经济而言,美国的经济活力和韧性也远远比步履蹒跚的欧洲走得好。

从上述对比中,我们可以进行一下延伸,欧美出现的问题对我们中国来说其实也一样。尽管我们有很大的潜力进行经济转型,国企改革也能释放很大的红利,可和杠桿伴生的产能问题,库存问题,金融风险问题,我们一样严重。从以史为鉴的角度来说,我们肯定是不希望走欧洲的老路,美国尽管做的多有不足,但就去杠桿的效果来说确实比我们做的要好。

上一篇:创新是引领发展的第一动力

更多"一个谜底即将揭晓 恐引全球大变局"...的相关新闻

每日财股

- 每日财股:盛和资源(600392)

投资亮点 1. 公司是以智能化电子产品、应用软件及网络系统集成、能源化工为主业,...[详细]