盘点俄乌危机现阶段的投资策略:华尔街敲定“四类情境”应对法则

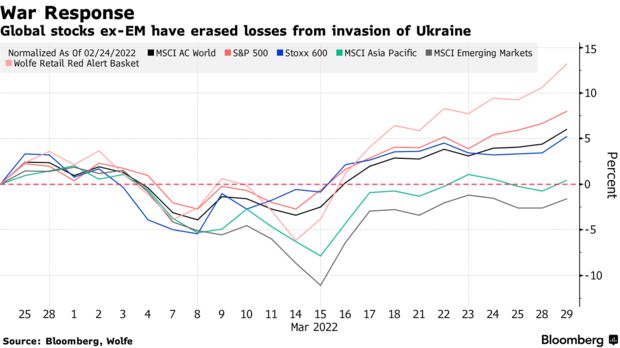

财联社(上海,编辑 潇湘)讯,随着一季度即将濒临尾声,俄乌冲突也开始逐渐从最初的骤然爆发转向僵持与谈判,华尔街眼下也正开始仔细考虑这一黑天鹅事件接下来可能的走向和结果——从局势迈向缓和到一场旷日持久的冲突,投资者究竟应如何应对?

事实上,在最初俄乌冲突爆发时采取旁观态度的投资者,如今正面临着越来越大的对冲风险的压力。许多投资专家表示,他们正在放弃那些贸然押注市场方向的高信念策略。

伦敦BlueBay资产管理公司首席投资官Mark Dowding表示,“我们生活在一个地缘政治不确定性升高的环境中,这种风险溢价的上升有些可能是永久性的,因为过去一个月的时间里我们看到了不少震动市场的突发事件发生。谁知道一会儿又会发生什么呢?哪怕在接下来的一两个小时里,也可能随时爆出大新闻。”该公司管理着1270亿美元的资产。

目前,华尔街能达成的唯一共识是,通胀不会很快消退,许多人警告称,市场流动性和交易条件可能会变得更加具有挑战性。

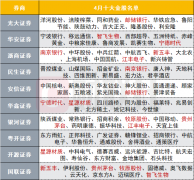

许多机构目前也正对未来可能出现的不同情境采取着各自不同的应对措施:高盛集团在一类情境下建议投资者采用廉价对冲工具来应对滞胀;贝莱德在另一情境下则青睐于短期债券;此外,法国资管巨头Amundi SA则对流动性收紧发出了警告。

以下是华尔街各投行机构对未来四类不同情境的应对法则:

☆长期冲突

Baring Investment Services驻伦敦的欧洲首席策略师Agnes Belaisch表示,“一场旷日持久的冲突在许多人看来已经是可能出现的中间局面。考虑到未来的道路充满不确定性,投资者不愿对任何给定的战争与和平场景定价。冲突升级显然是最糟糕的结果,而许多人眼下也宁愿保留这一尾部风险。”

在她看来,美元仍是一种稳定的避险资产。她表示,“欧元区二线国家短期国债利差也将颇有吸引力,因我们相信欧洲央行将维持相对宽松的货币政策,从而维持利差存在。”

瑞银全球财富管理首席信息官Mark Haefele则表示,在一个国家安全重要性日益凸显的时代,相关领域中小型科技股的多头头寸可能会表现良好。他倾向于投资网络安全领域,并力挺5G+等无线通信技术。

贝莱德金融管理公司策略师Michael Fredericks和Justin Christofel在周三给客户的一份报告中则写道,鉴于美国派息股是能源价格上涨的受益者,并能够在动荡的市况下提供相对稳定的回报,它们可能是眼下的一个避风港。

此外,“新兴市场教父”马克·莫比乌斯(Mark Mobius)则预计,这场冲突将至少持续一年。他预计美国或亚洲不会出现衰退,但欧洲的情况并不乐观。他表示,股市将是最佳选择,因为我们将看到通胀抬头,股市将是抵御通胀的最佳手段。

莫比乌斯目前更青睐在印度、韩国、越南、土耳其和巴西等新兴市场拥有定价权,并能够将成本转嫁给消费者的公司。他已经利用最近的市场下跌,补仓了在巴西和印度等地区的部分投资。

☆局势降温

总部位于新加坡的星展银行将那些具有定价权的全球大型科技公司作为重点投资对象,并认为全球将恢复“通胀增长”(inflationary growth)——这对股市整体而言是利好消息。

然而,与许多投资者一样,星展银行对欧洲股票的持股比例偏低,因为该地区将需要时间来解决对乌克兰和俄罗斯的能源依赖。

星展银行首席信息官Hou Wey Fook本周在一场虚拟新闻发布会上表示,在全球流动性趋紧的时候,要投资那些高质量、高利润的公司,比如能产生现金流的科技公司。该行已将亚洲(日本以外)市场股票评级从减持上调至增持,并优先考虑东南亚股票,因这些股票将受益于大宗商品和能源价格上涨。

贝莱德投资研究所(BII)则表示,相对于长期债券,短期债券如今看起来更具吸引力,因为各国央行将学会忍受温和的供应驱动型通货膨胀,而不是将政策利率带入限制性领域。与信贷资产相比,他们更青睐美国和日本股市。

中国股市也受到星展银行和BII的青睐,因为随着其他央行收紧货币政策,中国央行可能会继续放松政策。

☆制裁和商品涨价

Barings全球策略师Christopher Smart表示,“即使明天就解除制裁,那些俄罗斯的传统客户也会寻求更为多样化的供应商。价格注定会有更多的动荡,即使它们最终可能会升至更高的位置。”

Barings目前青睐那些与大宗商品挂钩的商品货币,并正在避开净进口国。

BlueBay最喜欢的货币则是澳元和南非兰特,而印度卢比和土耳其里拉是他们目前选择的做空货币中的两类。

☆滞胀和经济衰退

对于是否将出现上世纪70年代滞胀和经济衰退的情境,目前华尔街真正讨论的人并不多,但高盛和普信集团(T Rowe Price)已经为这种情况提供了可供选择的应对方案。

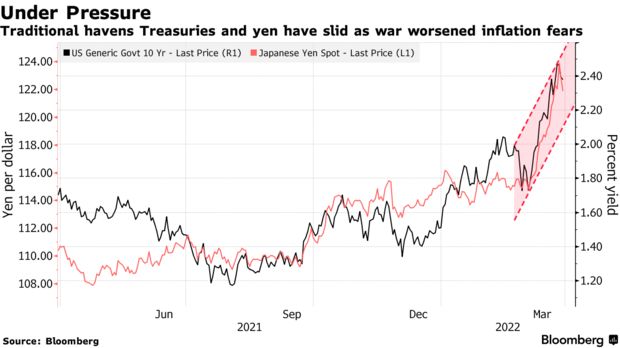

高盛策略师Ian Tomb表示,针对全球滞胀的越来越便宜的对冲措施包括美元兑瑞郎或欧元的多头头寸。此外,在股市和债市同时下跌的情况下,Tomb也倾向于买入日元兑美元。

这在眼下看起来有些不可思议,因为息差因素近期已导致日元兑美元迅速跌至了六年低位,但Tomb的分析显示,“当风险资产和核心利率双双下跌时,日元仍是一种极佳的对冲工具。”

T Rowe Price亚太多资产解决方案部门主管Thomas Poullaouec则表示,他一直在增加通胀保护措施,为“滞胀的尾部风险”做准备。“在这种情况下,我们希望通过短期通胀保值债券(TIPS)获得更多久期和通胀保护。”他说。他还增加了自然资源股票和能源公司,削减了今年早些时候的低比重头寸。

在Tomb看来,鉴于以色列谢克尔与科技股的相关性,在这种情况下,以色列谢克尔对美元也可能会走弱。因此,做空谢克尔是对经济衰退风险或核心政府债券抛售的一种廉价对冲。

上一篇:五角大楼:中国才是最大威胁!

更多"盘点俄乌危机现阶段的投资策略:华尔街敲定“四类情境”应对法则"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]