布局震荡向上行情 固收+基金为何“香”?

9月以来市场明显好转,权益市场反弹近两个月,“固收+”基金表现如何?数据显示,截至2024年11月19日,在能获取到区间累计单位净值增长率数据的1321只混合偏债基金中,有93%已经实现年内正收益,总体年初至今的平均收益率为4.43%,更有140只基金的年内收益超过了8%。可以看出,作为追求绝对收益的“固收+”产品,也在全市场反弹中,展现出了不错的业绩弹性。

为何当下市场是布局固收+基金的良机,又可以如何挑选优秀的基金呢?

固收+:攻守兼备的双面能手长期性价比高

从底层资产来看,“固收+”是一类涵盖股票、信用债、利率债、可转债等不同细分资产的混合类基金,因此具有不同于纯股基或者纯债基的特点,能在不同的市场环境中,追求攻守兼备:股市行情来临时,具有高于纯债型基金的进攻性;股市震荡时,最大回撤小于股票型基金,具有高于纯权益资产的“反脆弱性”。

从历史上来看,固收+通过大类资产配置,可以较好的抵抗市场波动,穿越周期。

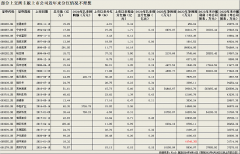

看数据会更加直观。拿近十年的数据来说,偏债混合型基金指数能在大盘上涨时跟上、大盘下跌时守得住,最终收益也是明显跑赢了大盘与纯债,十年累计收益比上证指数高出45个点,比中证全债指数高出20个点。这正是资产配置、股债搭配的力量。

资料来源:同花顺iFinD、天弘基金。统计区间2014.1.1~2023.12.31,指数过往业绩不代表产品业绩,不预示未来。

也因此,“固收+”近年来被许多投资者看作是家庭理财的“压舱石”。

而站在现在这个阶段,天弘基金认为,配置固收+是很有性价比的投资选择,还有两层原因。一方面,从股市来说,9月以来一系列利好政策出台后,市场风险偏好明显修复,后续随着政策落地、经济数据持续修复,股市后续表现还有可观空间,不过板块分化的震荡期也可能还会持续;另一方面,债券市场经过前期的明显调整,已进入企稳阶段,长期来看,伴随财政发力,以及货币宽松、利率下降,债券走强还有较强支撑,也还将具有配置价值。

天弘安康颐养:成立以来十年正收益,今年以来涨7.66%①

全市场上千只固收+基金,如何选择长期更优的呢?天弘安康颐养(A:420009,C:009308)正是一只拥有历史长期好业绩的固收+基金。这只基金投资于债券等固定收益类金融工具的占比不低于70%,股票投资的占比保持在0-30%之间,可以给予基金管理团队较高灵活性以应对市场变化。

天弘安康颐养是一只已经成立超过10年的“老”基金①,在成立以来的11个完整会计年度里,保持了10年正收益,历史净值创新高431次,且截至2024年三季报的累计业绩已超过120%,可谓是“穿越牛熊”。(数据来源:基金定期报告)

在9月以来的市场反弹中,这只基金也保持了比较好的弹性,截至10月25日,2024年以来收益达到了7.66%。(A份额,数据来源:天弘基金,已经托管行复核)

这背后,是“金牛”基金管理团队的长期耕耘。其基金经理姜晓丽是金牛奖大满贯得主,七次荣获金牛奖,且管理天弘安康颐养超11年,历经多轮牛熊,对大类资产研判和资产配置有着丰富经验和深厚研究。②

随着后续权益市场继续向好,以及债券市场的企稳回升,天弘安康颐养团队也将力争帮助投资者实现稳中求进,期望继续向持有人交出优异的投资答卷。感兴趣的投资者,上支付宝APP搜天弘安康颐养即可布局,其中C类份额009308买入0费率,持有30天免赎回费,可满足投资者的灵活资金需求。

①:因C份额成立时间较短,故此两处都使用A份额业绩数据,AC份额仅费率有所差别。“今年以来”是指2024.1.1-2024.10.25。

②:七获金牛奖:2023年天弘永利债券荣获“五年期开放式债券型持续优胜金牛基金”,2022年天弘永利债券荣获“七年期开放式债券型持续优胜金牛基金,2021年天弘永利债券荣获五年期开放式债券型持续优胜金牛基金,2020年天弘永利债券荣获”五年期开放式债券型持续优胜金牛基金“,2018年天弘永利债券荣获三年期开放式债券型持续优胜金牛基金;2019年天弘安康颐养混合荣获”五年期开放式混合型持续优胜金牛基金“,2015年天弘安康颐养混合获”2014年度开放式混合型金牛基金,颁奖机构:中国证券报。

上一篇:创纪录!年内股票ETF净申购突破1万亿 超过去三年总和

下一篇:为什么市场好起来了你却在减仓?

更多"布局震荡向上行情 固收+基金为何“香”?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]