参与A股定增大面积浮亏,公募投入资金同比降近7成

弘元绿能定增带来的公募浮亏金额最大

权益市场持续震荡寻底,此前参与上市公司定增的公募机构多数出现浮亏。

公募排排网数据显示,截至7月23日,年内一共有19家公募机构参与到45家上市公司定增,合计获配金额141.70亿元,仅6家公募参与项目处在浮盈状态。

从浮盈情况来看,公募参与定增的45家A股公司中,有14家目前定增处于浮盈状态,占比31.11%。

定增赚钱效应锐减,自然也影响了公募的参与热情。Choice数据显示,截至目前,年内公募机构在定增中共认购178.64亿元,相较去年同期的566.62亿元下降68.47%。

多家参与定增公募损失惨重

在所有定增标的中,弘元绿能、金辰股份、曲美家居、爱柯迪、继峰股份和尚品宅配这6只个股的定增使参与其中的公募浮亏金额最大,浮亏分别达到1.49亿元、1.44亿元、1.16亿元、0.86亿元、0.64亿元和0.63亿元。

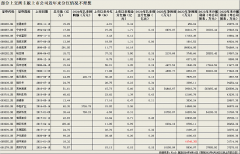

公募参与定增亏损幅度最大的22只个股 数据来源:公募排排网,截至日期7月23日,股价按23日收盘价计算

以弘元绿能为例,2月1日,弘元绿能的非公开发行结果发布,该笔定增的发行价格为25.22元/股,募资金额约27亿元。一众知名机构参与了弘元绿能的定增,包括西部利得基金、中信建投证券、财通基金、汇添富基金、诺德基金、广发证券、瑞银集团、国泰君安证券、国泰君安金控等14家机构,共计获配1.07亿股。

其中,瑞银集团获配2.53亿元,诺德基金获配1.83亿元,财通基金和国泰君安证券、广发证券的获配也均超过1亿元。值得注意的是,盛丰衍管理的两只基金西部利得量化成长和西部利得中证500指增都参与了此次定增,并分别获配3000万和2000万元,投入资金分别占基金资产净值的0.69%和0.94%。

弘元绿能自2004年进入太阳能光伏行业,是业内最早的光伏专用设备生产商之一。公司聚焦于光伏晶硅的研究,并相应从事晶硅专用加工设备的制造,目前是高硬脆材料专用加工设备龙头企业。

此轮定增后弘元绿能股价一路下跌,截至7月23日报收15.73元,相较发行价下挫37.63%。

7月9日,弘元绿能发布业绩预告,预计2024年上半年净亏损8亿-11亿元。而上年同期为盈利10.17亿元。

该公司表示,主营业务产品毛利率同比有较大下降、存货跌价准备大幅增加,才导致公司净利润为负值。

7月30日,上述参与定增的14家机构共计获配的1.07亿股即将上市流通。

在爱柯迪的定增中,公募机构同样遭遇严重浮亏。

4月10日,爱柯迪发布了定增完成公告,易方达基金、财通基金、国泰基金、华夏基金和诺德基金等16家机构以18.08元/股的发行价格,获配6637.17万股。

定增完成后,爱柯迪股价即开始震荡下跌,截至7月23日报收13.48元,相较定增价下挫25.44%,不到4个月时间,上述5家参与定增公募便合计浮亏0.86亿元。

为稳定股价,该公司实际控制人张建成计划自7月22日起12个月内,通过上交所集中竞价交易系统增持爱柯迪A股股份,累计增持金额不低于3000万元,不超过6000万元。张建成于7月23日首次增持36万股,占总股本0.04%,增持金额为491.94万元。

折价“收益”不足以弥补资产跌价

公募排排网数据显示,公募参与定增的45家A股公司中,有42家获得了不少于2家公募机构参与定增,其中27家获得2-3家公募参与;13家获得4-5家公募参与;2家获得6家公募参与,分别是文灿股份和司太立两家上市公司。

从获配金额来看,公募定增获配金额不少于1亿元的上述定增项目有39个,其中获配金额1亿-3亿元的有22家公司;获配金额3亿-5亿元的有9家;获配金额5亿-7亿元的有5家,获配金额超8亿元的有3家,分别是拓普集团、继峰股份和北部湾港三家上市公司。

尽管公募机构仍在积极布局,但年内参与定增的公募机构中,定增未解禁便遭遇“破发”的情形仍占据多数。

其中诺德基金参与42家上市公司定增,合计获配金额达57.37亿元,目前浮盈1.87亿元;其次是财通基金参与39家上市公司定增,合计获配金额48.92亿元,目前浮盈0.79亿元。此外,截至目前中欧基金、泉果基金、汇添富基金、大成基金年内参与定增均处于浮盈阶段。

除上述6家机构外,年内其余参与定增的13家公募机构均录得不同程度的浮亏。

天相投顾相关负责人表示,整体来看,近三年定增市场表现一般,如国证定增指数已经连续下跌三年,这表明折价带来的收益不足以弥补资产价格的下跌。另外,如果观察今年上半年定增项目,其折价率约为15%,与去年同期的20%相比有所收敛,增厚效果有所下滑。因此,目前市场对定增的参与热情并不高。

一位公募基金经理也分析认为,从上市公司自身角度,定增相比其他融资方式成本更高,定增方式对于上市公司吸引力下降。具体来说:一方面,通常定向增发伴随着折价发行,意味着比一般的股权融资更高的融资成本,且会稀释老股东的权益。如果公司有优质投资项目,会优先倾向于通过发债或贷款进行融资。另一方面,其他能够替代定增的融资方式比如银行贷款、债券融资的融资成本也在下降。

受一系列因素影响,年内公募基金参与认购上市公司定增额度同比大幅下滑。

Choice数据显示,截至目前,今年以来公募机构在A股定增中共认购178.64亿元,相较去年同期的566.62亿元下降68.47%。

上一篇:利好!股票型ETF本周净流入突破750亿元 增幅超上周7倍

下一篇:千亿券商资管被员工“手撕”,旗下主动权益类基金近三年均跌超30

更多"参与A股定增大面积浮亏,公募投入资金同比降近7成"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]