最高“吸金”超80亿份!基金公司也在买?

近期,中银基金、中欧基金、德邦基金等公募机构集体披露旗下债券型基金产品2024年二季报。

在权益市场震荡不断、债券市场持续“走牛”的背景下,多只债基在今年二季度获得了数十亿资金增持,且基金公司自购债基的情况也频频出现。

业内人士透露,一方面,随着宏观条件边际走弱,“债牛”背景依旧存在;另一方面,4月禁止手工补息之后,存款搬家效应明显,债基也得益于负债转移;此外,在投资收益率、存款利率走低的趋势下,居民存款不断寻求具有安全边际的资产,银行理财、债基成为首选。

二季度大举加仓债基

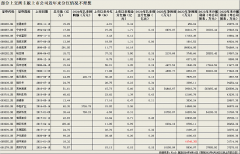

结合最新披露的2024年基金二季报来看,今年二季度,中银纯债债券、中银中短债债券、中银汇享债券、中欧汇利债券、中欧纯债债券(LOF)、中银中高等级债券、中欧中短债债券发起、德邦景颐债券等债券型基金的新增基金份额数量均高达10亿份以上。

数据来源:2024年基金二季报

其中,中银纯债债券为目前已披露的债基中二季度新增份额数量最多的产品。截至二季度末,该基金的基金份额数量为148.87亿份,比一季度末新增了82.31亿份,其中A份额、C份额、D份额分别新增7.66亿份、10.51亿份、64.14亿份。

为保护基金份额持有人利益,中银基金此前宣布,中银纯债债券于4月23日起暂停接受单日单个基金账户单笔或累计超过2亿元(不含)的申购、转换转入及定期定额投资申请。

今年二季度,中银中短债债券的新增基金份额数量同样多达60亿份以上,由一季度末的8.12亿份大幅增至70.74亿份,其中A份额、C份额分别新增42.19亿份、20.42亿份。中银汇享债券、中欧汇利债券、中欧纯债债券(LOF)二季度新增基金份额数量也在20亿份以上。

值得注意的是,中银基金分别于4月23日、5月10日自购了中银汇享债券、中银稳汇短债债券两只产品,交易份额分别为3907.52万份、4214.18万份,累计交易金额达9000万元。此外,中银中高等级债券还获得了机构投资者的大额申购,4月18日至6月10日,某机构投资者申购了4.48亿份该基金,截至二季度末的基金份额占比达到17.85%。

寻求具有安全边际资产

对于二季度债基大幅“吸金”的情况,德邦基金固收研究部总经理夏金涛向中国证券报记者分析表示,第一,“债牛”大背景依旧存在。第二,4月开始禁止手工补息之后,存款“搬家”效应明显。相关数据显示,4月单月银行存款减少3.92万亿元,银行理财规模环比增加超2万亿元,债基规模同样得益于负债转移。第三,在当前市场投资收益率偏低、存款利率持续走低的大背景下,居民存款寻找具有安全边际的资产,银行理财、债基成为首选。

作为债基的重要配置力量,上海某公募机构人士向记者透露,机构端今年整体对于债基的配置相对平稳,和往年同期差异不大。其中,部分机构资金较为充裕,会选择继续申购债基以满足配置需求;另有部分机构出于自身投资或止盈的目的赎回债基。整体看,机构更加偏好稳健类的债券品类,包括利率债、金融债、高等级信用债等。

“当前整体收益率均达到了历史极值的区域,信用利差进一步压缩,机构端配置债基如同购买一篮子债券,同时债基具备较好的申赎机制,在当前流动性充裕的条件下,债基相对具备更高的配置价值。”结合当前的市场情况,夏金涛认为,中短债基具备相对较高确定性,但如果机构端相对能够承受偏高波动,拉长时间来看中长债基也是不错的选择。

展望后市,上海某公募固收研究员向记者表示,如今债券市场所表现出来的收益率曲线下行冲动与央行反复强调的长端收益率合意点位之间的矛盾,可能会导致资金涌向较为确定的中短端资产,曲线进一步走陡。

“当前乃至今年四季度,汇率稳定的诉求或许是货币政策所面临的一个约束,一定程度上限定了国内利率进一步下行的空间。综合考虑央行层面的汇率约束压力,以及短期国内政策空间、长端利率下行空间面临硬约束,博弈的性价比偏低,配置上依旧以中短端为主。”夏金涛表示。

审读:侯志红

编辑:张利静

更多"最高“吸金”超80亿份!基金公司也在买?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]