豪赌地产股基金“一枝独秀” 万家基金权益产品谁擎大旗?

万家权益类基金阵营中,目前还是有一些表现不错的产品颇为吸引眼球。

近期,内地公募基金2018年四季报已披露完毕,权益类基金的最新重仓股得以完整呈现。与多家颇具实力的基金公司2018年的全线溃败不同,部分小基金公司还是有可取之处。

以万家基金为例,从汇总的基金四季报来看,权益类基金经理李文宾旗下的基金不仅2018年整体表现抗跌,而且2019年以来相对排名处在同类前列。

但是,不同于当初丘栋荣以一人之力托起汇丰晋信,他的能力值和资源禀赋尚无法达到相同的数量级;况且,公司不同类产品规模占比显示,截至2018年四季度末,权益类产品占比仅为24%,公司的发展重心仍在债券基金和货币基金身上。尤其值得注意的是,2018年公司流失了两大“能文善武”的基金经理——他们既能掌舵权益产品,又能操盘固收产品。

两大重臣转身离去公司基金经理一拖多更趋明显

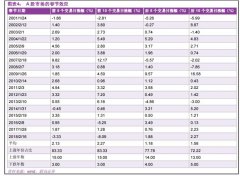

数据显示,相比2017年四季度末,2018年四季度末万家基金的公募资产规模提升至845.2亿元,但在同类型中的排名却从上一年末的第42位跌至第39位。从现有产品的规模来看,实际上旗下62只产品中仅有3只规模过百亿,且无一例外来自固收阵营,分别是万家现金增利B、万家货币B、万家鑫安纯债A。

从相关对比可以看出,公司旗下的权益产品相对式微。雪上加霜的是,2018年万家基金还流失了两员得力干将。首先是卞勇,来自天天基金网的数据显示,卞勇在万家基金总共任职时间超过3年,曾经担任过公司的量化投资部总监。如果将A、C类份额分开计算的话,卞勇在万家期间总共管理过14只基金产品,其中被动指数型产品数量较多,主动型产品也一应俱全。

在接受《红周刊》记者采访时,天相投顾基金分析师贾志指出,以卞勇管理的睿选混合为例,这只基金更多地投向价值股,股票仓位较高,维持在80%~90%左右,前十大重仓股占比较低,约为20%左右,投资较为分散。所以,卞勇的投资风格是广撒网,分散投资。

无独有偶,另一位2018年离开的基金经理高翰昆实际上也是文武双全的狠角色。如果将不同类份额分开来看,他管理过的基金数量甚至超过了30只。作为昔日的交易部总监助理和交易部副总监,在他曾经管理过的万家系产品中,任职回报为负的产品仅有三只,且最低回报率也控制在-5%以内。对比来看,在2015年牛市阶段,他曾经管理过万家瑞兴135天,回报率高达71.45%,这是其在万家时代的一个任职回报纪录。

“高翰昆管理的基金众多,以其管理的万家瑞和灵活配置混合型为例,管理期间低配股票,在基金成立初期,股票仓位在10%以下,到2017年三季度,股票仓位达到最高的31.47%,之后这只基金卖出了所有的股票,股票仓位长时间为零,避过了2018年大盘的下跌。由此可以看出,高翰昆高配债券、低配股票,风格较为保守,对大盘判断较为准确。”贾志称。

无论股票投资激进抑或保守,对于万家基金而言,两位“一拖多”基金经理高翰昆和卞勇均为过去时了。从万家基金现有的基金经理团队来看,实际上“菜鸟化”和“一拖多”的趋势更为明显:数据显示,公司旗下现有62只基金和16位基金经理,平均每人管理的基金达到了3.9只,平均任职年限仅为2.01年。

2018年抢发权益错判市场新发产品规模大多迷你

回顾2018年,值得注意的一点是,万家基金当年实际发行成立了多只公募产品,其中权益类基金占据了相当大的比例。

但令人尴尬的是,上述权益类产品大部分成立在上半年,下半年基本已经度过了封闭建仓期而开放申赎,因此也未能避开下半年股票市场暴风骤雨的影响。从四季报披露的年末规模数据可以清晰地看到这一结果。综合基金四季报统计来看,上述2018年发行成立的权益产品年末规模皆“迷你”,其中规模相对最大的是万家新机遇龙头企业,其2018年年末的规模也不过3.58亿。而最新规模不到1个亿的次新基金实际占据了相当的比重,例如8月15日成立的万家新机遇价值驱动,其年末两类份额加总的规模仅为0.09亿。

而从四季报披露的情况来看,2018年成立的次新基金大多在配置重仓股上出现了各种各样的问题。以2018年年末A、C两类份额加总仅为0.09亿的万家新机遇价值驱动为例,该基金的现任基金经理多达三位,分别是高源、郭成东、李文宾。但从季报披露的情况来看,报告期内,自10月1日起至12月31日,基金资产净值连续60个工作日低于5000万元。

所幸的是,四季报显示该基金当季的重仓以券商股和白酒股为主,而该基金2019年以来表现不错,因此其重仓股大概率延续了2018年四季度的思路。

相比今年可能等来机会的部分次新混基,2018年2月初成立的万家瑞舜则显得较为悲惨。四季报显示,该产品两类份额加总的规模仅为0.46亿。以万家瑞舜A为例,在高翰昆离任后,新任基金经理苏谋东接任,与该产品成立时就掌舵的柳发超联袂掌舵。但规模因素同样成为困扰基金经理的首要难题。基金四季报指出,自10月11日至12月31日,该基金的资产净值连续57个工作日低于5000万元。

四季报显示,作为灵活配置型的混基产品,基金经理在2018年的第四季度降低了权益仓位转而增配了债券,当季季末的股票仓位仅仅为14.33%;但或许是成也萧何,败也萧何,数据表明,从开年迄今,万家瑞舜A的净值增长率仅为1.05%,其在1835只同类基金中仅排在第1283位。

在接受《红周刊》记者采访时,长量基金基金分析师王骅分析指出,万家的权益类产品的规模有一定的特征,明星基金经理莫海波管理的产品规模相对大些,其他亮点不多的产品以及启用新基金经理的产品规模则较小。“万家基金的明星效应逐渐黯淡,莫海波因为持股偏好的原因在过去一个阶段的表现一般,同时新人也没有完全成长起来。加之两位副总或总监级别的人员离开,万家不得不启用新人基金经理或以老带新的方式加快基金经理的成长速度。”王骅进一步向记者表示。

李文宾、莫海波、高源,谁将成为中流砥柱?

客观来说,万家权益类基金阵营中,目前还是有一些表现不错的产品颇为吸引眼球,例如万家精选、万家瑞兴等。以万家精选为例,该基金2018年在577只同类基金中排在了第95位,开年迄今更是在722只同类基金中排在了第39位。巧合的是,两只基金的现任基金经理恰好都是李文宾和莫海波。

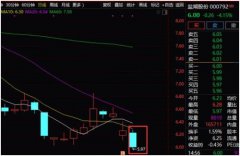

从四季报披露的重仓股来看,最为显著的一点是,这两只基金实际都延续了此前重配地产股的思路。以其中的万家精选为例,基金经理在当季重仓的地产股包括万科A、新城控股、华夏幸福、绿地控股、保利地产、招商蛇口、荣盛发展、金地集团。除去荣盛发展,剩余的7只地产股皆是从2018年首季就赫然在重仓股之列。

当然,这种极度重仓单一行业的风格实际是一把双刃剑。贾志向记者分析:“以李文宾参与管理的万家精选混合为例,李文宾从2017年6月开始管理这只基金,基金的股票仓位在90%左右浮动,基金的前十大重仓股占基金资产比例在55%~80%之间浮动,2018年以来,房地产业的投资占基金资产的比例持续上升,2018年四季度达到69.83%,从这些数据可以看出,李文宾的投资较为集中,风格较为激进,偏爱房地产行业。”

不过,有位不愿具名的知情人士指出,李文宾担任基金经理并没有很长时间,部分基金也是由他和莫海波共同管理的,如万家精选、万家瑞兴等,这些基金的显著特征就是地产股仓位较重,但其单独管理的基金并没有这样明显的特征。

《红周刊》记者注意到,以万家成长优选为例,基金成立以来的特征较灵活,偏好成长股,从披露的四个季报的持仓看,每个季度的重仓股变动都非常大;同时,基金也展现了一定的行业轮动特征,从2018年上半年的交运、计算机、电子等行业转换成下半年的建筑装饰、有色、农林牧渔板块。从配置逻辑上看,四季度基金选择了包括新能源汽车、养殖等与海外市场无关的细分板块,部分板块也对应上了2019年以来的结构性机会。

综合记者的采访,相对于已经崭露锋芒的李文宾和莫海波,实际上业内更为关注的是女将高源。“担任基金经理后,虽然目前管理的基金持仓较为相近,以业绩确定性较高的金融、消费和基本面有改善的部分成长股为主。不过在调整方面,四季度加仓了可能受益春节行情的茅台,增持了华泰证券、东方财富等券商股,以及招商蛇口和万科A为首的房地产股,可以说基本踩准了今年市场的几大热点板块。”有基金分析师如是点评这位在万家同样任职超过三年的权益舵手。

更多"豪赌地产股基金“一枝独秀” 万家基金权益产品谁擎大旗?"...的相关新闻

每日财股

- 每日财股:快克股份(603203

投资亮点 1、本公司在研发能力、生产工艺、质量控制等多方面均具备较强行业竞争力...[详细]