氯碱产业链“冰火两重天”态势会持续多久?

烧碱作为氧化铝重要生产原料之一,两者价格联动较为紧密。然而,近期烧碱期货创阶段性新低,氧化铝期货却创阶段性新高,产业链上下游“冰火两重天”的表现再次引发了市场关注。

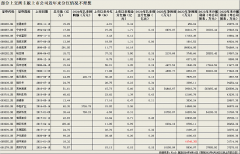

“氧化铝在烧碱下游需求中占约三成,两者价格”冰火两重天“直接表现为2405合约AO-SH价差从去年底的209元/吨低位一路上行至1440元/吨。”创元期货研究院氧化铝分析师李玉芬如是说。

“通过观察氧化铝和烧碱的历史价格走势能够看出,两者长期运行方向趋近,但中短期运行方向经常大相径庭。”在中原期货分析师刘培洋看来,近期两者走势出现明显偏差也是“情有可原”。

据市场人士介绍,近期,烧碱期货和氧化铝期货走势出现明显差异,其主要原因在于两者的运行逻辑并不一致。

“烧碱期货前期升水现货,自3月22日开始注册仓单之后,基差就开始进行修复。由于现货端反弹动能较弱,基差修复主要通过期货价格下跌完成,这也是本轮烧碱期货下跌的主要逻辑。”刘培洋表示,对氧化铝来说,近期价格连续上涨主要有两方面逻辑:一方面,对铝土矿供应的担忧,河南、山西地区矿山完全复产一直没有明确信息,海外供应则受到国际局势影响;另一方面,新疆交割库仓单持续增加,在期货升水偏高的情况下,贸易商入库注册仓单的意愿较强,货物集中流向新疆交割库或将导致其他地区现货偏紧。

李玉芬则认为,氧化铝自身供需确有趋紧,核心堵点在于国内铝土矿迟迟未复产导致氧化铝供应增长不及预期。

“今年春节后,山西、河南矿山复产被不断证伪,氧化铝复产难达预期,2024年又是新产能投产有限的一年,高利润也无法在短期刺激出更多供应。同时,下游云南电解铝复产,需求持续增长,随时间推移,氧化铝供需逐渐出现缺口。”李玉芬表示,期货盘面先行走强给出期现套利空间,套利需求进一步加剧了现货紧张,强化了本轮涨势。

在刘培洋看来,氧化铝期货近期上涨趋势明显,且类似于去年12月底的行情,但需注意一旦氧化铝基差幅度过大,后续可以通过现货上涨和期货下跌同时进行修复。

相比较而言,烧碱今年自身供需偏向过剩导致行业利润下移,而以氯补碱和厂库仓单又进一步压低了近月估值。

据业内人士杨依纯介绍,供需方面,出口尚且乐观但内需增速下滑,主力下游氧化铝投产空窗又遇原料限制,扩张速度不及烧碱,导致库存高于往年水平。“估值方面,一方面,耗氯下游虽盈利不佳但高开工对液氯价格形成支撑,另一方面,市场前期通过盘面升水表达了对液体危化品交割成本高企的预期,2405合约临近交割月在仓单集中注册和散户离场后走出了利润与基差双杀的行情。”她称。

从品种自身基本面来看,氯碱产业链这一“冰火两重天”态势是否仍会持续呢?

从产能瓶颈和产业利润分配的角度来看,一个产业链上下游长期“劈叉”不可持续,但决定拐点的因素是内矿堵点何时打通。“目前来看,缺乏明确预期,短期两者价差或仍将维持高位。”李玉芬说。

受访人士普遍认为,主导氯碱化工产业后市的关键在于内矿何时恢复和下个旺季兑现情况。

“氧化铝方面,需求利多已接近兑现完毕,而供应端复产时间取决于内矿。若内矿可顺利恢复,有复产条件的氧化铝产能在300万吨以上,可将平衡从紧缺扭转为过剩。若不能恢复,则供需将维持小缺口。”李玉芬表示,此番上涨已充分回补了这部分缺口,且最高升水现货近13%,存在明显溢价。

在刘培洋看来,当前氧化铝现货开启一波上涨行情,企业提产意愿较强,但关键仍在于铝土矿的供应,一旦矿石端出现问题,氧化铝开工率更容易不升反降。需求方面,云南地区下游电解铝企业继续推进复产,国内电解铝开工率维持在高位水平,需求端支撑较强。“在供需紧平衡状态下,氧化铝价格整体或将保持偏强运行。”他称。

烧碱方面,供应过剩可通过亏损减产达到再平衡。“液氯价格已经见顶,氯碱盈亏点上移后现货利润几乎为零,对应厂家5月检修计划持续增加。”在杨依纯看来,检修兑现后现货价格将确定见底,届时旺季需求可期。

刘培洋认为,随着2405合约逐步交割,烧碱市场交易逻辑或将逐步回归供需基本面。

“烧碱供应端检修多集中于5月中下旬,检修企业多集中于东北、西北及山东地区,对区域内液碱市场有利好支撑。整体来看,碱厂负荷水平较高,产量有望保持在年内高位水平。需求方面,氧化铝行业开工率稳中有升,非铝下游同样平稳,其中新能源市场需求相对更为乐观,出口方面仍有一定支撑。”刘培洋表示,预计5月之后烧碱现货价格大概率将止跌企稳。

下一篇:发卡量大减、交易金额萎缩......银行信用卡业务详解!

更多"氯碱产业链“冰火两重天”态势会持续多久?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]