中国证监会有关负责人近期透露,为进一步督促上市公司提升对股东的回报,将要求上市公司完善分红政策及其决策机制。笔者认为,证监会新任掌门人的第一把火,从火烧“铁公鸡”开始,对于缺乏分红效应的A股市场而言,可谓深入人心,这可能引导A股市场的投资理念发生较大变化。

分红政策是上市公司税后收益和留存收益之间进行的配置策略,恰当的分红政策既能树立上市公司良好的市场形象,也能激发投资者的热情,尤其能够吸引长线投资者的加盟。对当前证券市场而言,在分红方案的制定中,由于国内上市公司的股权集中度普遍较高,很多上市公司多年不分红,成为名副其实的“铁公鸡”。或者部分公司过度分红,这些行为都侵犯了中小投资者的利益。

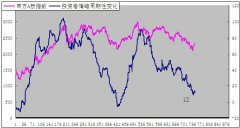

统计显示,从1990年到2011年7月,国内A股包括首发、增发、配股在内的累计融资金额高达近4.3万亿元,其中再融资额达2万亿元左右。而从1990年到2010年末,A股累计现金分红约1.8万亿元。值得注意的是,出资4.3万亿元的普通投资者在上市公司中的股权比例较小,他们从上市公司获得的红利也较小。

笔者认为,要对大股东形成制约力,在当前国内现有制度中,独立董事制度有助于保护中小股东的利益,制约阻止大股东的侵占行为。在目前上市公司整体分红水平较低的背景下,独立董事切实履行职责有助于上市公司适当提高分红水平,维护中小投资者的正当权益。因此,可以从以下几个方面入手,让独立董事在促进上市公司分红政策上“浇油”。

首先,应该提高独立董事的独立性,让其真正独立。独立董事制度发挥作用的前提是确保其独立性,监管层能否在独立董事的选聘、薪酬、权限等方面做出更加详细的规定,保证独立董事有条件客观的履行职责。

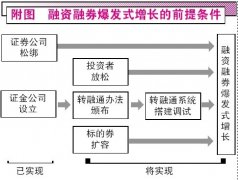

其次,能否在上市公司中成立各类以独立董事为主的专门委员会,比如分红委员会,制定和执行分红政策。美国的实践经验表明,以独立董事为主的专门委员会有利于发挥独立董事的作用,在克服“内部人控制”方面具有重要意义。由于我国大多上市公司尚未建立以独立董事为主的专门委员会,限制了独立董事对大股东监督作用的发挥。如果国内上市公司能够学习美国经验,成立类似的分红、薪酬等专门委员会,将较好地发挥独立董事保护投资者的作用。

此外,对于独立董事保护中小投资者的职责,监管层可以出台一些针对独立董事的问责制度,促使独立董事为上市公司的分红决策,提出更多有价值的建议,更多地站在全体股东利益的立场上发表意见,尤其是要维护处于弱势地位的中小股东利益。