ST股选股策略 可买入的st有哪些?

首先排除不会买入的类型:

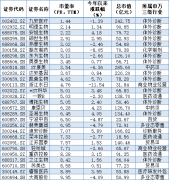

1.大市值股,大几百亿的市值,叠加十几二十万的股东数量,这类大公司社会影响面比较广,当地的zf多半会拯救。但是st股限制每日买入数量50万股,基金机构之类的基本不会来买入,所以基本难有行情。ST大集 ST美盛 ST中利

2.股东人数多的股,比如十几二十亿市值,股东人数为两三万比较合理。六七万甚至十万以上的话,都是散户,每天卖出或者做t的人太多了,主力不好拉升,比如凯乐的十万散户大军,好不容易拉个涨停,一会没看分分钟砸开。

3.十大股东占比小,特别是大二股东都是就占百分之几的,这样流通股就很多,而且大股东没有绝对控制权,可能引起的问题很多。大股东持股40%以上且无质押比较好。

4.暂时性带帽的假st股,因各种暂时原因带帽的股。比较典型的就是st国医,因旗下医院被关门整改而带帽,没下跌多少,哪来的上涨。

5.没有故事可炒作的,st股靠炒作驱动资金,没有故事就没有前途,比如重整,比如更换大股东。

6.跌幅不够多的,跌得够多的st股才是好的st股。如果没带帽前就值十块,带帽后跌到8块,那完全没有炒作空间。

7.主营收入过低,且行业不处在风口的。几百几千万的营收,基本没什么反转的希望。所属行业也要在热点上,比如去年的各种锂公司。

8.带帽原因太过复杂难懂的,特别是叠加多个问题带帽的,反转去帽难度太大,不确定性很高。

9.没有立案调查和怀疑财报造假的问询函,这点也比较重要,因为退市一般都是在四月份发年报之后,而立案调查和财报造假有可能是例外,中途退市风险太大。立案调查不能重组,虽然有立案后才开始重整且成功的股,比如*st浪奇,但估计还是会有一些影响的。

10.已经炒作太严重的,涨了几倍的。没有两倍的空间预期,那也没什么意思。

去除掉上述问题后,可买入的st就几类

1.低市值的重整股,特别是没立案调没资金占用没违规担保的。

重整需要的时间半年到两年,六月后的重整股基本没看头,债务问题越简单越好。因重整需要扩增股本更换大股东,市值太高不利于炒作。

重整股的炒作高潮在重整投资人,各种想象,比如众泰的特斯拉,天成的习酒等等。招募到实力强劲的重整投资人,那就可以拿长期,要不然基本炒作结束。

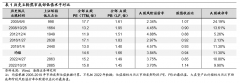

所谓的破产重整,就是公司资不抵债,在法院的协调下,公司扩增股票,所以股东的股票是要被稀释的,债权人的债也是换成成本比较高价的股票,重整投资人拿钱出来买股票变成大股东。说白了就是三方都要让利以拯救公司。

公司重整远远优于大股东重整,大股东重整有更换大股东预期,且大股东非上市公司的话,重整比较简单快捷。

2.已经比较明确了的困境反转股,主营业务发展走上正轨的。

这类股比较明显的特征就是,股吧里面各种计算器算利润算得冒烟。摘帽后主营真的得到释放的话,且行业好的话,空间也是很大。

3.超跌反弹,处于行业风口,更换主营,更换大股东等等,类似的只能短期炒作,吃一波就跑。

总结:

ST的核心指导思想是困境反转,是真正的价值投资,并不是赌博。所以一月份的年报预告和四月份的年报,要远离*st股,不赌就不会输,退市风险是最大的风险。一月份到四月份比较适合做有摘帽预期的非带星st股。

要拿长线的话,低位要敢于重仓满仓,涨了之后可以去掉部分仓位,成本够低才能拿得住。

上一篇:ST预报杀和年报杀 归根结底还是为下一波行情提前退出作准备

更多"ST股选股策略 可买入的st有哪些?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]