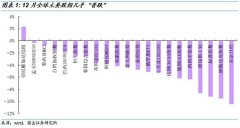

2019年A股投资展望:星星之火可以燎原 五大机会等“春”来

随着外部环境发生改变,国内经济面临下行压力。12月21日召开的中央经济工作会议,再次强调稳增长。

分析指出,稳增长将是2019年的最重要主线。此外,宏观政策指向逆周期调节,将实施更大规模减税降费,基建增速或将大幅反弹。同时,中央经济工作会议提出“要善于化危为机”,这是当前经济运行压力转化为推进结构性改革的一大动力。分析认为,随着稳增长的政策落地和资本市场深化改革,2019年股市将重新站稳。

对此,金融投资报记者按图索骥,归纳出2019年5大关键词,投资者可从中寻找有政策支持的板块。

分析认为,2019年仍是一个经济增长年。经济增长的动力来自于减税降费、基建发力、货币政策适度宽松,以及美联储或结束紧缩政策等。

机会是跌出来的!投资者可按图索骥,寻找有政策支持的板块,等待其爆发。

关键词 1

稳增长

重点受益板块——基建

虽然2018年全年基建投资增速下滑,但四季度已开始出现企稳,行业人士预计全年广义基建投资增速为1.5%,2019年一季度在松紧适度的货币政策下,新增专项债大幅度增加,投资有望快速落地。基建行业整体进入资金面、政策面改善细化阶段,然而企业实际改善状况存在分化,推荐融资率先改善、估值更低、安全边际较好、业绩确定性强的央企。

明年经济增长承压,宏观政策已经开始积极应对,基建投资依旧是本轮逆周期调节的主要工具。招商证券王彬鹏指出,政策面放松的迹象已成趋势,资金面改善也持续进行,地方专项债预计大幅度增加,进而缓解地方债务压力,疏导基建投资落地,预计明年一季度基建投资会出现明显回升。重点推荐中国铁建、四川路桥、苏交科以及中国建筑。

潜力股精选

中国铁建(601186)作为铁公基龙头,将明显受益基建补短板。国泰君安证券指出,随着基建投资回暖已获验证,市场对短期担心开始化解。从宏观层面来看,铁路、道路投资增速回升反映政府拉动基建的“意愿”和“能力”,铁路投资是国家基建投资意愿风向标,历次铁路投资规划上修后铁路投资增速均快速上行;公路投资与政府资金情况关联度高,部分债务率较高省份公路投资回暖表明政府拉动基建能力强。

四川路桥(600039)近两年订单增速加快,截至2018年11月30日,公司2018年度累计中标工程施工项目164个,累计中标金额约645.8亿元。其中,累计中标PPP项目10个,项目累计总投资额约121.19亿元。从2017年1月开始,同比增速均维持在80%以上的高速增长。广发证券指出,政治局强调加大基础设施补短板的力度,结合国务院西部开发会议强调加快开工建设川藏铁路等大通道,中西部基础设施建设迎来发展窗口期。而公司地处西南,是四川省内唯一拥有公路工程施工总承包特级资质的施工企业,除此外,还拥有公路行业甲级设计资质、市政公用工程施工总承包一级资质、房建一级资质和铁路工程施工总承包三级资质等,有望受益于中西部基建。

中国建筑(601668)2018年前三季度公司实现营收8405亿元,同比增长9.0%。从分部业务看,房建、基础设施、地产业务分别实现营收 5219、1934、1181 亿元,同比增长7.4%、25.6%、3.2%,占比 62.1%、23.0%、14.0%,基础设施业务营收占比进一步提高3.0个百分点,显示公司业务结构持续优化。同时,公司盈利能力进一步增强。公司1-11月新签订单20778亿元,其中国内、境外新签19492亿、285亿元,;地产销售额、销售面积2682亿、1650万平米,同比增长28%、14%,期末土地储备10790万平米。

关键词 2

科创板登场

重点受益板块——创投、独角兽

上海证券交易所拟设立科创板并试点注册制,支持上海国际金融中心和科技创新中心建设,不断完善资本市场基础制度。近日的中央经济工作会议也进一步指出,引导更多中长期资金进入,全力推动科创板改革和注册制试点尽快落地。另一方面,上交所也部署2019年八大重点,将设立科创板并试点注册制作为工作的重中之重。

分析指出,科创板是中国多层次资本市场一揽子改革中的一部分,对资本市场影响深远,投资者可关注创投概念,以及独角兽板块,看好市北高新、上海临港、苏州高新、南京高科、黑牡丹等。

可以看到,受募资难、退出渠道受阻,不少创新型高成长性企业最终将上市地选在了境外资本市场,尤其是尚未盈利或者具有双重股权架构的公司。业内人士指出,以前没有盈利的企业会选择在海外上市,是因为三年持续盈利这一硬性规定。如果科创板设立后,取消国内上市需要盈利这个硬性条件,首先这些新经济企业IPO就多了一个选择,为国内市场注入新的能量。科创板对创投机构是重大利好,退出渠道的拓宽肯定会大幅提升创投的业绩。

随着科创板及注册制的推出,预计独角兽企业在国内上市的渠道将更为顺畅,机构对科创型企业的投资将会增加。且科创板的推出预示着国内资本市场对科创型企业的支持力度加大,加之当前中后期独角兽项目数量不断增加,未来市场上中后期独角兽投资机会变得越来越多。

潜力股精选

张江高科(600895)在创投概念领域,被众多机构看好。公司产业投资持续聚焦信息技术和生物医药两大主导产业的发展:一是创新孵化服务,培育本土独角兽企业,积极打造895创业营。二是做好科学城配套服务,努力做好近2万方天之骄子集中商业、20万方约4000套人才公寓运营。海通证券指出,公司是上海科创中心、上海自贸区、张江国家自主创新示范区和全面创新改革试验区联动核心,参股多家高新企业,PE投资链条日趋完善,投资收益增长潜力大。公司力争2018年实现主营业务利润的增长。

宁德时代(300750)稳居行业龙头地位,第三季度销量可能在8GWh左右,销量仍遥遥领先。招商证券指出,公司已获得国内外主流客户的认可,未来公司现有+湖西+溧阳项目产能将达50GWh,叠加与整车厂合资产能以及海外扩产,龙头地位有望强化。公司定位于全球市场,已成功卡位一系列国际主流客户。

苏州高新(600736)公司是苏州高新区首家挂牌上市的公司,“高”与“新”是公司转型升级的目标。公司立足于“高新技术产业培育与投资运营商”的战略定位,依托房地产板块发展其他业务领域。目前公司有五大业务板块:产业地产、环保、先进制造、旅游及非银金融与产业投资。申万宏源证券指出,公司股价安全边际较高,未来两年房地产业务结算收入将保持稳定增速,整体业绩保障性较强。同时公司战略转型“高新技术产业培育与投资运营商”,既符合国家政策趋势,亦能较好的利用苏州高新区管委会的资源优势,具有一定的成长性。

关键词 3

适度宽松的货币政策

重点受益板块——银行

趋稳的业绩增长,以及低估值,使得银行板块安全边际凸显。中央经济工作会议明确指出,稳健的货币政策要松紧适度,保持流动性合理充裕,改善货币政策传导机制,提高直接融资比重,解决好民营企业和小微企业融资难融资贵问题。

此外,为加大对小微企业、民营企业的金融支持力度,央行决定创设定向中期借贷便利TMLF,根据金融机构对小微企业、民营企业贷款增长情况,向其提供长期稳定资金来源。中原证券分析师刘冉认为,TMLF具有更长的期限与更优惠的利率,利于银行负债率成本改善。

国泰君安证券分析师邱冠华指出,2019年较2018年,在控制盈利增速的前提下,预计上市银行营收增速从9.5%升至11.7%,净利润增速稳定于7.0%。历史来看,2018-2019年市场环境与2011-2012年最为相似。2012年银行板块行情演绎先“相对收益”后“绝对收益”行情,预计2019年银行板块将类似演绎。

邱冠华表示,2019年上半年银行股将演绎相对收益为主:经济预期悲观,市场较为低迷,银行股成为“从不确定中寻找确定性”的配置品种;下半年有望迎来绝对收益期:悲观预期边际改善,市场估值否极泰来。在不确定性中寻找确定性,重点推荐兴业银行、招商银行和建设银行。

潜力股精选

招商银行(600036)从估值角度来看,现在可能正处在今年第二个重要底部位置。招商证券指出,从基本面来看招商银行仍然是明年银行业非常优秀的。首先收入的增速会高于行业平均,其次风险又是低于同业的。分成对公和零售两块来看,对公里招行70%做的是大的战略客户,风险远比中小客户小的多;零售中公司按揭的不良率只有0.29%,今年明年基于安全角度零售中给按揭的额度是最大的;最后消费贷占比很低、同业中最谨慎。

兴业银行(601166)则持续践行“商行+投行”的模式,已经在公司组织架构上做了相应调整。公司战略是持续向“价值型银行”转型。未来需持续关注投行模式对相关业务的带动效用。券商分析师表示,公司收入、息差及资产结构调整进度等方面略好于预期,是上市银行中市场利率下行的最大受益者。并认为兴业银行收入端存在较大改善空间,拨备前利润增速释放空间较大。公司资产质量的负面变化预计与重组贷款口径变化有关,对资产质量不必过于担忧。

关键词 4

制造业高质量发展

重点受益板块——5G、人工智能等

从科技角度来看,5G、人工智能是市场一致看好的科技细分领域之一。

从行业层面而言,5G仍是通信行业的绝佳机会。国盛证券分析师丁琼表示,从近期调研运营商和上游供应链的情况来看,受贸易摩擦影响,华为、中兴通讯海外拓展的预期下修,爱立信、诺基亚加速扩张。预计国内5G建设中,中移动将采用2.6GHz频段,这将为国内供应链提供机遇,而海外厂商需要在国内补强供应链,需求有望进一步释放,判断这一时点将在2019年二季度出现。看好5G设备商中兴通讯和烽火通信,5G光模块领域供应商中际旭创、光迅科技、天孚通信,车联网领域高新兴等。

人工智能产业则是为传统行业带来了新的变革,同时政策也给予了有力的扶持。可以看到,国内自上而下政策紧锣密鼓,除国家部委之外,已有接近30个地方政府发布各自人工智能规划,并逐渐推动公共安全与服务领域率先落地。随着人工智能渗透率的不断提升,产业链景气度将持续走高。推荐中科曙光、浪潮信息、科大讯飞、恒生电子、四维图新、华宇软件、海康威视、苏州科达。

潜力股精选

中兴通讯(000063)作为A股上市公司中5G领头羊,在制裁事件尘埃落定后,主业开始逐渐恢复。公司率先完成多项SA模式下3.5GHz系统基站测试,业界首家完成NSA低频全部测试,完成核心网全部功能测试,充分验证其5G端到端系统的业务能力和成熟度。海通证券指出,公司实现了国内首个5G自动驾驶业务对接测试、首个5G水面覆盖测试及全景直播,进一步深化与运营商的5G合作。伴随着未来运营商资本开支的提升,我们认为公司的发展有望加快。

科大讯飞(002230)在经历2017年业绩小幅下滑后,重回增长通道,作为“人工智能第一股”的科大讯飞平台+赛道“战略继续扎实推进。华创证券指出,”平台“上,讯飞开放平台已开放近百项AI能力和场景方案,开发者数量达80万,市场占有率稳居第一。”赛道上,公司在教育、政法、医疗、智慧城市等重点行业持续发力,效果显着。随着源头技术驱动的战略布局成果不断显现,落地应用规模的扩大料将持续巩固公司产业领导地位。

关键词 5

乡村振兴

重点受益板块——农村环保

中央经济工作会议提出,要扎实推进乡村振兴战略。改善农村人居环境,重点做好垃圾污水处理、厕所革命、村容村貌提升。总结好农村土地制度改革三项试点经验,巩固改革成果,继续深化农村土地制度改革。此部署一出,河南、江苏等城市先后出台乡村振兴战略规划。

国海证券分析师谭倩也表示,乡村振兴将成为未来五年的投资重点,相信更加清晰的配套融资及资金投入政策将随之出台,在商业模式清晰后,农村环境治理将成为环保投资的“蓝海”,建议关注在乡村环境综合整治具有布局的中持股份,以及在畜禽粪污治理领域进行布局的鹏鹞环保、维尔利。以及聚光科技、先河环保、碧水源、国祯环保、博世科等。

潜力股精选

碧水源(300070)以膜法水处理业务起家,逐步形成污水整体解决方案、市政工程、城市光环境解决方案以及净水器销售四大主营业务。作为民营环保龙头,公司在国内膜法水处理市场份额超过70%。2017年公司并购了光环境、危废公司,业务版图进一步扩张。首创证券指出,目前PPP后续发展方向进一步明朗,信用环境逐步缓和,支持民企融资、清欠民企账款等一系列融资利好政策出台,公司流动资金层面已有改善,2018年11月成功发行14亿超短融,后续业绩兑现的确定性有望进一步增强。

鹏鹞环保(300664)污水业务稳步增长,三季度末在手订单2.32亿元。公司在建水务类工程项目7个,进入项目质保期及结算期项目5个,同时积极推进环保装备制造园投资建设,打造环保装备制造业领航者。此外,公司拟投资3亿元参与投资基金,意在投资其他环保产业,污水业务不断巩固。国海证券指出,公司在立足污水处理业务的同时,也在积极拓展固废、生态等新兴业务,把秸秆、畜禽粪便、污泥等有机固废治理与资源化利用生产有机肥作为主要发展方向。

上一篇:2018年全球股市排行榜:牙买加股指领涨 迪拜股指垫底

下一篇:科创板“选秀”不可一哄而上

更多"2019年A股投资展望:星星之火可以燎原 五大机会等“春”来"...的相关新闻

每日财股

- 每日财股:中再资环(600217

投资亮点 1、公司是国家多年的水泥重点骨干企业,被列为全国重点支持的60家水泥企...[详细]