2018年A股大盘点:五大牛股牛气冲天 十大奇葩公司各领风骚

2018年的A股市场已经收宫,在一路下跌中,虽然有少量公司股价表现仍牛气冲天,但最多的是熊市中奇葩公司纷纷露脸,各领一段江湖风骚。

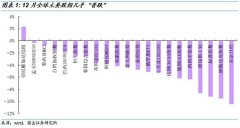

本周五,2018年的最后一个交易日收官,A股年度牛股榜单“新鲜出炉”。虽然市场整体走势如履薄冰,但新股上市初期的表现还是颇为抢眼,连续涨停始终是A股市场的“传统节目”,特别是“小鲜肉”表现疯狂。统计显示,年内20家股价翻倍上涨的公司无一不是2017年12月以来登陆A股不久的新股、次新股。

盘点2018年,大盘跌跌不休,各类型“奇葩”公司纷纷登台亮相,各领一段江湖风骚。站在岁末,盘点2018年A股故事,希望能借此给投资者启迪一些2019年的投资思路。

五大牛股牛气冲天

估值修复——卫宁健康

市场整体跌跌不休的背景下,卫宁健康全年涨幅实现85.84%,最终成为了2018年股价表现好的老公司。年初至9月6日期间,阶段涨幅甚至一度高达130.85%。

受贸易摩擦的影响,上市公司核心技术自主可控的诉求在今年变得异常强烈,软件股、芯片股意外获得了政策的加分。同时,医疗信息化本质是一个不断升级的需求,且是和消费绑定的需求,满足股神巴菲特所说的“长长的坡,厚厚的雪”的特征,这里面容易孕育牛股,资金也更敢玩。当然,在软件股大幅上涨的背后,行业本身的估值修复也是核心逻辑,而贸易摩擦背景下自主可控的加分项最多只能算是锦上添花。卫宁健康之所以在软件股中表现猛,背后是有其自身的核心优势的。数据统计,医疗信息化行业未来4年的复合增速预计在17.5%左右,而身为行业龙头的卫宁健康历史增速却基本在30%以上。

重组推动——亚夏汽车

从基本面看,亚夏汽车亮点不足,今年以来三个报告期利润始终以下滑收官。但即使如此,亚夏汽车年内股价还是逆市大幅上涨了81.29%,成为了2018A股涨幅榜的“榜眼”。究其原因,资产重组之事功不可抹。

5月5日,亚夏汽车披露中公教育借壳上市方案,公司作价13.51亿元置出除保留资产以外的全部资产与负债,同时拟收购李永新等11名交易对方持有的中公教育100%股权,置入资产总额达185亿元。重组完成后,上市公司实控人变更为李永新和鲁忠芳。地该预案披露后,亚夏汽车在16个交易日内收获了14个涨停板,总市值一举突破百亿大关,一度成为年内A股市场最为吸睛的牛股之一。

业绩暴增——建新股份

2018年,建新股份股价累计上涨了80.87%,与上证综指同期24.59%的大幅下跌形成天壤之别。从全年的走势看,建新股份的强势上涨发生在上半年,至5月24日,股价高收出17.7元,阶段涨幅一度高达246.38%,虽然由此至后股价一路下行,阶段跌幅达46.72%,但整体上还是保住了年内涨幅榜“探花”殊荣。

上半年建新股份股价的大涨主要源自业绩驱动,2018年一季报、中报,公司净利润同比增速分别实现了2233.25%和1330.72%。而在下半年,股价虽然有所回撤,但从利润增速看,三季报还是保持了1337.47%的同比增速。推动业绩增长原因,与其行业自身产能出清以及环保趋严双重影响有关,双重利好下,主营产品由供过于求转为供不应求。

妖气冲天——通产丽星

74.28%!通产丽星凭此涨幅成功挤进了2018年前5大牛股名单。从全年股价走势看,通产丽星好似坐了个“过山车”,上演了一幕大起大落的剧情。

7月12日之前,通产丽星的股价走势并无亮点,但身为“富勒烯第一股”,公司却在年中(7月12日)迎来一波表现,10个交易日收出了8个涨停,股价瞬间实现了翻倍上涨。不过,即便是行业中富勒烯宣布生产线投产,通产丽星的富勒烯也仅仅只是实验室的产物,未来能否真正为上市公司提供产能还是个谜。7月26日,暴涨后的股价开始调头向下,至11月23日时,股价回调幅度高达40.58%。

“作妖”行情并未结束。11月26日,通产丽星宣布拟披露重大事项临时停牌。12月7日晚,公司发布公告称,拟筹划发行股份购买涉及“科创概念”的力合科创100%股权。12月10日开盘,通产丽星再次开启一轮“旱地拔葱”走势,13天收出9个涨停。在科创板正式落地前,蹭科创板热度的公司并不鲜见,但通产丽星却是典型代表。不过,目前公司估值已高达81.33倍,称通产丽星为2018年“第一妖股”似乎比牛股的称号更为贴切。

超跌反转——和仁科技

资本市场中,超跌反弹是再正常不过的事, 和仁科技就是其中之一。2017年,上证综指上涨6.56%,和仁科技逆市下跌,股价惨遭“腰斩”,跌幅深达54.44%。2018年,在上证综指下跌24.59%的同期,股价此前超跌的和仁科技实现逆市上涨,股价累计涨幅高达67.51%。

2017年股价暴跌,业绩下滑或是首要因素,毕竟2017年中报、三季报、年报公司净利润持续同比负增长。而今年股价上涨,除了“搭乘”互联网医疗概念的快速发展,公司业绩增速由负转正也是原因之一。不过,需要注意的是,和仁科技当前估值水平偏高,其最新动态市盈率约为114.56倍,远高于软件开发42.16倍、智慧医疗25.32倍的行业估值水平。

十大奇葩公司各领风骚

“跌停王”——*ST天马

5月14日~6月22日,*ST天马成功刷新*ST保千曾经创出的连续28个跌停的记录,无间断收出了29个“一字”跌停,如果算上复牌前一日以跌停报收的结果,则*ST天马一口气共走出了30个跌停。停牌前公司还是个拥有百亿总市值(100.86亿元)的上市公司,然而在复牌29个交易日后,市值已经快速缩水至22.81亿元。

如此彪悍的跌停必然事出有因。4月28日,A股上市公司法定披露2017年年报的最后一天,天马股份发布年报,遭普华永道会计事务所出具非标审计意见,且普华永道以4000字长文直指公司报表四大疑点,有声音戏谑,普华永道就差举报天马股份财务造假了。同日,天马股份披露,公司和控股股东、实际控制人及董事长徐茂栋被证监会立案调查。随后,天马股份变成了*ST天马,同时也开启了公司漫漫熊路。

“亏损王”——ZTE

ZTE在“历劫”之后,多项核心数据均表现不佳,今年以来公司持续亏损。虽然ZTE亏损是意料之中事,可其亏损额度之大却在意料之外。今年前三个季度,公司以72.6亿元的净利润亏损额成为了年内A股市场的“亏损王”。ZTE表示,业绩下滑主要由于支付给美国的10亿美元罚款,以及5月9日发布的《关于重大事项进展公告》所述的本公司主要经营活动无法进行导致的经营损失、预提损失所致。

不过,值得一提的是,即使亏损近80亿元,ZTE的研发投入也并未明显松懈,公司2018年前三个季度的研发投入高达85.26亿元,虽然较上年同期的91.98亿元小幅减少了7.31%。但若从研发投入占营业收入的比重看,今年前三个季度为14.51%,相比去年同期的12.01%反而上升了2.5个百分点。

“涨停王”OR“跌停王”——*ST尤夫

如果颁发2018股价走势“奇葩”公司,*ST尤夫非其莫属。3月23日~5月7日,深陷民间债务风波的颜静刚将旗下公司*ST尤夫拉入深渊,股价曾连续27天“一字”跌停,7月9日最低触及5.88元低点。但其后,随着公司或将被纳入航天科工集团旗下;中融信托、晋中银行等投资人有意向设立一只总规模约64亿元的解困基金,以支持*ST尤夫发展及解决上市公司面临的困境的利好消息披露,股价又于11月14日一度触及17.33元高点,期间阶段涨幅高达178.13%。

翻看公司2018年的走势,全年前后陆续共收出过40个跌停,为年内累计跌停次数最多的公司。而若统计2018年年内涨停次数最多的公司,*ST尤夫也能将其殊荣摘得囊中,年内共实现了48次涨停。

遭遇假央企——融钰集团

2017年以来,融钰集团即开始不断开展对外并购,但其扩张之路并不顺利,多笔并购无果而终。今年7月12日,融钰集团再次抛出了一则高达百亿元的合作方案,与中核国财签署了战略合作协议,预期在三年内打造100亿元基金投资平台和央民创新合作平台,联手开发“一带一路”工程。

按照公告的说法,中核国财貌似是央企中核集团旗下公司,背景深厚,来头不小。但这种说法在7月18日中午遭到了中核集团相关人士的坚决否认。融钰集团的回复也亮瞎了一众吃瓜群众的眼,没有回答是与不是,而是明确表示,基于地域限制和政策因素,无法确认中核国财与央企是否存在关联关系。

8月5日,融钰集团再发公告,称终止与中核国财的战略合作,并终止与其合作。变化太戏剧,前后不到一个月,融钰集团引入战略投资者,打造百亿级别的央民合作新平台美梦就彻底“凉凉”了。

初中生水平造假——*ST百特

重拳清除害群之马并非一句空话,7月5日晚,深交所公告,已启动对上市公司雅百特的强制退市机制。如果雅百特被强制退市,A股史上将出现第一家被启动强制退市机制的中小板公司。

雅百特“no zuono die”的故事发生在2015年的一天,公司董事长陆永道听途说,得知巴铁东部城市木尔坦有一个项目——MultanMetro Bus Project,遂指示两名财务人员虚构木尔坦“地铁”大单,完成巨额业绩对赌。虚构的“一带一路”跨境大单,骗过了“独立”财务顾问金元证券的两名保代、众华会计事务所的两名注册会计师,引发市场爆炒,却最终惨遭收割。陆永的同行+竞争对手钟俊浩心中狐疑,看出明显的破绽——Metro不是“地铁”而是“城市”,木尔坦根本没有地铁;Multan Metro Bus Project即木尔坦城市公交项目。一封实名举报信,换来证监会+外交部联手调查,最终踢爆初中生水平的造假骗局。

“非标”退市第一股——烯碳退

7月17日,属于烯碳退的最后一天,股价在小升后倒转,这样的走势早没悬念,自被深交所宣布强制终止上市后,跌停已经成为其“家常便饭”。公司也自此成为A股市场第一只因会计师事务所出具“非标”意见而被强制退市的个股。

“围在城里的人想逃出来,城外的人想冲进去。”退市在即之时,仍有投资者对烯碳新材恢复上市抱有期待而“火中取栗”,在7月17日退市前仍冲进市场大量买进。与因欺诈发行而被强制退市的欣泰电气不同,烯碳新材股票在终止上市后,如果满足重新上市条件,确实是可以向深交所提出重新上市申请的。不过,重新上市绝非易事,除满足最近三年无重大违法行为,还要最近三个会计年度盈利等多项要求。由此看,短时间内,想要重返主板市场,仍很艰难。

“面值”退市第一股——中弘退

每天清晨,无数居住在北京像素的年轻人,走进地铁6号线草房站,开始新一天的征程。位于朝阳区和通州区交界的北京像素小区,从外观上来看,外墙刷有红绿蓝三原色,像一个个蜂巢。这里是北京最大的商住楼盘,因为单价低,面积小,是北漂一族的首选。这里总计9000多套房屋,居住着近三万人。居住在这里的人很少知道,北京像素是由中弘股份一手打造,中弘股份及其实控人王永红也曾因北京像素而名声大造。

8月14日,因涉嫌在2017年一季报、半年报、三季报中虚假记载,中弘股份被证监会立案调查。8月15日,公司股票收盘价首次低于一元面值;9月13日~10月18日,公司连续二十个交易日每日收盘价均低于股票面值;10月18日晚,深交所公告启动对中弘股份终止上市程序;11月8日,深交所决定中弘股份退市;12月27日,A股诞生了史上首只因连续多日股价低于“面值”的退市股票。

“安全”退市第一股——*ST长生

7月15日,长生疫苗造假案被揭开面纱,当日国家药监局披露消息称,在对*ST长生子公司长春长生生物科技有限责任公司开展飞行检查中,发现长春长生冻干人用狂犬病疫苗生产存在记录造假行为。

事件迅速发酵,在疫苗造假事件曝光不足5个月后的12月11日,*ST长生迎来一纸强制退市“判决书”。从违法事发到被启动强制退市,*ST长生的退市步伐迈得很快,而这主要归功于退市规则的调整。在7月27日证监会出台的退市新规中,突出的就是新增了“上市公司存在涉及国家安全、公共安全、生态安全、生产安全和公众健康安全等领域的重大违法行为”一项,一旦违反将面临直接强制性退市,*ST长生恰恰成了第一家以身试水因“安全”名义而退市的企业。生于2012年,卒于2018年,长生生物在A股市场中终未获得长生。

“认真比穷”股——*ST华泽

比穷,*ST华泽是认真的。2018年三季报显示,*ST华泽母公司期末货币资金只有196.31元,2018年中期、2017年度,公司归属母公司货币资产甚至不足百元,仅分别为73.67元、53.76元。因为囊中羞涩,今年一年,*ST华泽的官方网址始终处于打不开的状态。公司早在年初的1月12日即通过互动易平台回复投资者问询时表示,公司网址因欠费暂停。

*ST华泽的背后有着一段令人心酸的遭遇,公司被关联方违规占用资金14.97亿元,但这件牵动6万多股民的大事件从曝光至今近2年时间,却始终没有获得实质进展。

“造假窝点”——浦发银行

银行一直是百姓认为存钱最安全的地方,因为基本上放进去就不会丢,但其实有些银行也是不安全的,因为他们的内部监管机制太松了。

1月19日,银行业开年第一案——浦发银行造假东窗事发。浦发银行成都分行向1493个空壳企业授信775亿元。银监会依法对浦发银行成都分行罚款4.62亿元,200人被问责。银行造假不稀奇,但这起自上而下有组织的窝案,还是让不少吃瓜群众惊掉了下巴。

但经历过严厉处罚的浦发银行似乎并未收敛,5月4日,浦发银行又因19项违法违规事实被银监会罚款5845万元,没收违法所得10.927万元,罚没合计5855.927万元。近半年,浦发银行各地分行收到的罚单金额合计达676.69万元,总计罚金高达5.3亿元,相比罚金金额排在第二位的邮储银行翻了4倍,同时也占了银保监上半年10亿元罚款的“半壁江山”。

下一篇:数据透视A股运行规律 怎么熬到牛市?熊市少做无畏抵抗

更多"2018年A股大盘点:五大牛股牛气冲天 十大奇葩公司各领风骚"...的相关新闻

每日财股

- 每日财股:海利得(002206)

投资亮点 1、公司是国家火炬计划重点高新技术企业,建有浙江省企业技术中心,通过消...[详细]