沪伦通年底落地可期:蓝筹股或试水 引入券商做市

继沪深港通之后,又一项A股市场对外开放重要举措提上日程,沪伦通历时近三年的准备后,有望年底“通车”。

8月底,中国证监会发布了《上海证券交易所和伦敦证券交易所市场互联互通存托凭证业务监管规定(试行)(征求意见稿)》,标志着沪伦通项目的落地可期,相关对外准备工作已进入全面启动阶段。

对此,中金公司研究报告称,上述征求意见稿的截止时间为9月15日,仅半个月的反馈时间可能侧面也反映了监管层加速推进的意愿。

上海证券交易所(下称“上交所”)表示,已经完成沪伦通的业务方案的制定,正在准备相关的业务规则和安排。另有媒体报道称,伦敦证券交易所(下称“伦交所”)首席执行官亚迪预计“沪伦通”项目将在2018年末正式启动。

“我们预计沪伦通项目有很大希望在今年四季度落地。”海通证券投行部相关负责人对《中国经营报》记者表示,在征求意见稿后,预计上交所后续也将很快出台具体业务规则。

东、西向业务存差异

沪伦通自概念提出到征求意见稿推出,已历时近三年。沪伦通,即上交所与伦交所互联互通机制,是指符合条件的两地上市公司,依照对方市场的法律法规,发行存托凭证(DR)并在对方市场上市交易。

沪伦通包括东、西两个业务方向。东向业务是指伦交所上市公司可在上交所挂牌中国存托凭证(CDR),而西向业务是指上交所A股上市公司可在伦交所挂牌全球存托凭证(GDR)。

对于业务方向的特点,“东向业务暂时不具备直接融资功能,西向业务可以实现境外直接融资。”海通证券投行部相关负责人对《中国经营报》记者指出,东向业务只能以其非新增股票为基础证券发行上市CDR,暂不允许伦交所上市公司在我国境内市场通过新增股票作为基础证券发行CDR直接融资。而上交所A股上市公司可通过发行GDR直接在英国市场融资。

新时代证券研究所所长孙金钜告诉《中国经营报》记者,与创新企业发行CDR不同,沪伦通下的东向CDR不具备融资功能,但可以跨境转换,且无需由发审委审核。发行东向CDR的公司需向证监会提交申请,由上交所对其是否符合上市条件进行审核,由证监会最终核定公司的发行资质。

而与已经推出的沪深港通不同,沪伦通是将对方市场的股票转换成DR到本地市场挂牌交易,“产品”跨境,但投资者仍在本地市场。沪深港通则是两地的投资者互相到对方市场直接买卖股票,“投资者”跨境,但产品仍在对方市场。

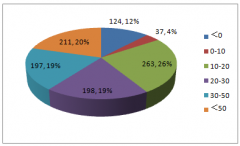

招商证券分析师张夏表示,从数据来看,无论是沪股通还是沪港股通,目前发展较为平稳,但额度使用都不及预期。截至9月初,沪港股通余额已达8267亿元,而沪股通余额为4833亿元。

“对比沪港通,预期沪伦通呈慢热形态,由于国内投资者投资的是伦敦上市的股票以CDR形式在国内发行,因此预计最终国内资金投资CDR会超过海外资金投资GDR。”张夏表示。

“相比于沪深港通吸引了一些在港的外资流向A股,沪伦通的开通将会吸引一些在伦交所的外资,这会给A股带来新的源头活水。”前海开源基金首席基金学家杨德龙对记者表示:“在开通沪伦通后,此类长线资金将会加大对A股的关注度,也会增加对A股的配置比例。”

引入券商做市

沪伦通将引入做市商机制。9月初,上交所向证券公司下发了《关于启动沪伦通做市业务市场准备工作的通知》(以下简称《通知》),明确从事沪伦通跨境转换业务的机构需具备沪伦通做市业务资格。

通知显示,上交所会根据相关工作计划,对沪伦通意向做市商进行检查和评审。检查内容包括制定沪伦通做市业务和风险控制方案、基本完成沪伦通做市业务技术开发、配备沪伦通做市业务专业团队等。

记者获悉,近期已有多家大券商向上交所提交了参与沪伦通做市业务资格的申请。沪伦通业务初期,将限定跨境转换的市场参与主体,10家左右中国跨境转换机构同时承担CDR做市商职责,对等安排10家左右英国指定券商可参与GDR跨境转换。

具体来看,券商申请为沪伦通存托凭证提供做市服务需符合九项条件,包括具有三年以上开展国际业务的经验;证券公司分类结果最近两年为BBB级别及以上;过去一年内无因自营业务被采取监管措施、纪律处分或行政处罚的情形等。

中信建投证券分析师张玉龙指出,从监管层的角度看,首批CDR上市的关键在于市场稳定,而做市商的制度可以通过双向报价的模式,在一定程度上稳定价格。同时,这样的模式也可以避免CDR与基础证券价格偏离过多,有效形成一二级市场的联动。

孙金钜也对记者表示:“做市商制度的建立是沪伦通稳妥起步的一部分,相比于创新企业CDR直接和普通A股一样上市流通,做市商制度需要建立初始流动性,并由做市商双向报价,更为谨慎。同时沪伦通的东向CDR可以与基础证券转换,做市商制度下,转换权掌握在做市商手里,能够维护市场的稳定性。”

海通证券投行部相关负责人告诉记者,公司正在做政策研究、团队储备、内外部相关部门及机构的前期沟通协调等工作,已成立创新研究小组,在对现有团队培训及引进人才过程中,有意识地向国际化、专业化、综合化能力倾斜,并且与海通境外团队建立了沟通对接渠道。

A股大蓝筹有望受益

沪伦通首批试点标的,是市场的关注焦点之一。根据监管层的表态,东向业务方面,上市公司范围应为伦交所主板高级上市公司,且上市年限和市值规模应符合一定标准,其目的是选取在英国市场流动性较好,有较为广泛投资者基础的公司参与东向业务。而西向业务方面,伦交所欢迎上交所主板市值规模达一定标准的公司发行GDR。

也就是说,征求意见稿并没有给出明确的筛选标准,仅透露了部分关键要求,例如参与东向业务的企业有年限和市值规模等要求,而参与西向业务的企业中也突出了市值规模的要求。

中金公司研究报告称,预计初期将选择部分市值较大、流动性较好、有国际知名度的大盘蓝筹股作为试点。

根据市场判断,上证50指数以及富时100指数大概率将会是沪伦通先期的标的池,内地银行、石油、保险等权重板块公司,伦交所富时100指数内市值较大的行业龙头公司如荷兰皇家壳牌、汇丰控股都值得关注。

其中,首批试点标的具体选择方面,民生证券策略研究团队称,沪伦通初期涉及标的应以少数权重股为主。比如,沪市的银行股有估值优势,且近五年营业收入复合增长率明显高于伦交所上市银行股;沪市的能源股较伦交所也有估值优势,沪市煤炭股为伦交所稀缺标的,沪市石油产业链股票与国际巨头相比成长性突出。

对于A股的短期和长期影响,财通证券分析师马涛认为,“沪伦通”将在初期采取小规模试点的方式,随着业务的顺利进行,再逐步的扩大试点规模。因此,CDR对于A股短期的流动性冲击有限,而GDR则在一定程度上利好市值规模较大的蓝筹股。

张夏表示,从目前沪伦通的初步设计方案来看,沪伦通的开放对A股市场的短期影响不大。长期来看,将加速A股市场的国际化,对人民币国际化有着重要意义。

此外,记者了解到,沪伦通下CDR投资者适当性管理事项将由上交所在后续业务规则中进行明确。根据征求意见稿,试点初期,机构投资者以及符合条件的个人投资者,可向其指定交易的证券公司申请参与沪伦通下CDR投资。这意味着,沪伦通业务将有投资者门槛。

“沪伦通标的来自国内投资者较不熟悉的伦交所主板,对标参与新三板投资者的要求比沪深交易所投资者更为严格。沪伦通初期,上交所对能够参与东向CDR投资的个人投资者的要求也将更高。”孙金钜对记者表示,在东向CDR业务中,尤其是个人投资者,将受到金融资产持有规模等标准的门槛限制。

上一篇:今日A股收盘播报:跌0.18% 收报2681.65点(2018.9.14)

更多"沪伦通年底落地可期:蓝筹股或试水 引入券商做市"...的相关新闻

每日财股

- 每日财股:卧龙地产(600173

投资亮点 1、公司披露2018年 半年度报告,公司实现营业总收入14.14亿元,同比增长89...[详细]