"宝万之争"添变数 安邦宝能结盟悬疑待解(5)

对抗野蛮人:万科事业合伙人资管计划“尚能战否”?

时隔数日,又有多家基金加入万科A(000002.SZ)股权的争夺战。根据香港联交所资料显示,现今加入战圈的包括惠理(00806.HK)、贝莱德、汇丰及瑞银。

随着宝能系和万科股权之争日渐白热化,不仅万科股价本月在深交所大涨近70%,宝能系增持概念股亦强势爆发,成为两市最强热点。12月21日,南玻A(000012.SZ)、金地集团(600383.SH)、金风科技(002202.HK)、金融街(000402.SZ)、华鑫股份(600621.SH)等多股涨停,带动上证指数站上3600点,并收涨1.77%,创近1个月收市高位。对此,西南证券认为,本次万科争夺战有可能成为 A 股风格切换的催化剂。

在股价大涨背后,万科事业合伙人的资管计划也随之浮出。去年5月底,万科以盈安合伙之名,通过国信证券旗下的“国信金鹏分级1号”集合资管一只券商资管计划,首次推出了事业合伙人制。

据国信证券相关人士对21世纪经济报道记者透露,这个基金还在存续期内,分ABC三个等级。“像这种集合资产管理计划对资金量要求大,门槛也比较高”。

在蓄水期之后,万科管理层能否通过这个基金继续增持成为悬念。一名业内人士指出,按照当前的股价,万科管理层若要通过国信金鹏1号增持,还需要耗费大量资金。但按照目前自有资金与借入资金比例为1∶2.6,截至今年三季度管理层通过该计划持股4.14%,与宝能系旗下多个资管计划同样是高杠杆资金,万科或有继续增持的可能。

两倍杠杆融资

公开资料显示,国信证券金鹏1号分级集合资产管理计划的劣后资金来源是深圳盈安财务顾问公司,该公司由万科董事会主席王石在内的1320位事业合伙人组成,资金来源是万科的利润奖金账户和向万科事业合伙人募集。

可以说,国信证券金鹏1号分级集合资产管理计划是增持万科的最重要平台,王石和众多事业合伙人的出资作为劣后资金进入资管计划,证券公司则通过杠杆融资借入优先资金。

据悉,国信证券金鹏1号分级集合资产管理计划结构设计复杂,中间还使用了夹层资金,按照风险和收益分为A、B、C三种份额,A份额占52%,B份额占20%,C份额占28%。5年内A和B份额退出需要C份额持有者同意,除非触发平仓条款。

翻阅公告可见,万科管理层通过盈安合伙从去年9月至2015年1月多次增持公司股份,合共花费约27亿元,持有约4.94亿股。而其最新的持股比例为4.14%。按照12月18日停牌前价格24.43元计算,万科管理层持有大约120亿市值。

根据资料显示,基金阵营中,惠理于12月15日增持万科H股331 万股,每股平均买入价为21.11港元,持好仓增至5.03%;贝莱德于12月15日,增持612.57万股,持好仓增至约7.17%;汇丰于12月15日增持约750万股,持好仓增至约6.13%;而瑞银则于12月16日增持约1813.85万股,持好仓增至7.21%。

另据港交所披露,安邦保险17日增持万科A股股份1.5亿股,每股增持平均价为21.808元。18日又再度增持万科A股股份2287万股,每股增持平均价为23.551元。两次增持过后,安邦占有万科A股股份升至7.01%。

西南证券分析指出,截至12月18日,宝能系持有万科22.45%的股份,其中绝大部分在7-8月市场大幅波动时获得,买入成本在14元人民币(下同)左右,远低于目前24.4元的市场价,浮盈已在200亿元以上。即使万科未来实施稀释股份,按照停牌前20个交易日的平均股价18.6元计算,宝能系持股成本将比未来引进的定增方低20%以上,安全边际很高。

“从上市公司和投资者角度来看,市值管理会被市场重新认识。本次争夺战后,很多大公司的控制人或者管理层可能会改变对于市值管理的看法,这将给股权分散的大蓝筹带来投资机会,从而使市场风格往价值低估的蓝筹股转变,或者至少会更加均衡。”西南证券方面指出。

为对抗“野蛮人”而设

实际上,随着12月22日中央经济工作会议明确2016年五大任务包括:去产能、去库存、去杠杆、降成本、补短板。去产能、去库存等措施有望尽快落地,而传统产业有可能迎来一波较为强劲的反弹。从近日市场的表现来看,以银行、地产为代表的权重板块有走强的迹象。

一名万科前高管对21世纪经济报道记者透露,万科事业合伙人资产管理计划不会出现抛售,因为这个基金的成立就是为了对抗“野蛮人”。

克而瑞研究中心分析师傅一辰也指出,万科的事业合伙人制度与上市房企前几年普遍使用的股权激励不同。事业合伙人更像是管理层收购(MBO)的变种,万科合伙人通过国信金鹏分级1号定向投资于万科A,部分资金来自万科合伙人集体奖金,部分向社会开放募集,通过二级市场交易增持股权。

与普通理财产品以盈利为目的不同的是,金鹏1号成立的目的是持股万科A达到一定比例。显然,在增持完成前,万科A的股价越低,对万科合伙人越有利。

然而,目前股价的上升也意味着万科合伙人需要耗费更多资金买入股权。对于万科合伙人来说,大手笔的增持原本便是在引入外部资金做了杠杆后才完成的,资金必须“花在刀刃上”——以增持1%为例,股价每上涨1元,万科合伙人都将为此多付出1.1亿元的代价。(21世纪经济报道)

万科V.S宝能:理想向左 资本向右

[无论是资本赢了情怀,还是理想胜了资本,这个案例都将只是一个开端,是中国资本市场良性发展的一个开端]

[敲门的是野蛮人也罢,文明人也罢,都会对企业管理层形成巨大的改进压力,迫使他们更好地为全体股东的利益行事]

这两天持续被万科宝能之争刷屏。各路段子手、阴谋论爱好者、八卦天团以及财经爱好者的肾上腺激素都急速升高,从美人恩重、英雄迟暮,到“赵家人”和洗钱集团的惊天阴谋……有料、有趣、有鸡汤,实在比《芈月传》好看得多。

大概没有人会怀疑“万科是改革开放以来最好的中国企业之一”这个论断――一家持续稳健经营了20多年的企业,在平均寿命为2~7年的中国企业大环境中(小微企业平均寿命2.5年,大中型企业为7年左右),本身已是标杆。相对透明的公司治理、有口碑的产品,还有管理团队的传奇色彩,都使得“王石+万科”成为这一代中国企业的图腾。

在很多人心目中,“王石”代表的可能不是一个企业,或是企业家,而更像是常存在我们记忆中那个风云际会大时代的缩影。脱胎于最早的股份制改革、恰逢高速增长的年代、中国住房制度的改革、王石的个人魅力,每个关键词几乎都是这30年中的热门词汇。

回想一下,王石、姜文、陈凯歌,还有冯小刚……这个年代的老男人们在气质上有某种类似,是那种大院文化和改革开放精神杂糅的混合物,有一种类似“阳光灿烂的日子”那样的理想主义情怀,和这个情怀下隐约的优越感。这种理想、情怀、时代沧桑,和巨大的成功光环一起,构成了王石他们这一代人的独特魅力。

不过,资本是贪婪的、理性的,不谈情怀,不认魅力。从我的角度看,万科被宝能盯上一点也不奇怪。

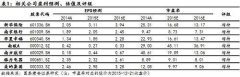

为什么?因为像万科这样的标的,从兼并收购的角度看,简直就是万里挑一的肥肉。昨天我好奇去看了看万科的报表,从2012年到2014年,万科的净资产回报率分别是21.49%、21.49%、19.08%,而同期房地产业平均的净资产回报率是10.38%、10.84%、5.9%。也就是说,万科的资产回报率比同行业几乎高出一倍以上,尤其在经济形势严峻的2014年,这个差距更扩大到了3倍以上。看其他的财务指标也是,无论是总资产回报率,还是流动性指标,万科都远超同业(从这些数据看,真得为郁亮团队喝彩)。

再看股市的表现,就有点让人纳闷了。从2013年到2015年的市盈率来看,万科A股的市盈率平均为11.45倍,而同期中信房地产指数的市盈率为18.72倍,也就是说,万科在过去的几年中,比兄弟房地产企业的市盈率低了差不多40%!再把数据往前拉,还是一样,从2005年开始到2015年,万科A股的市盈率一直低于同行业,平均低了差不多25%。

按照金融学的术语来说,这就是“价值被低估”的股票!不但价值被低估,还股权分散,这就好比一个二八芳龄的姑娘,貌美如花,聘礼超级低,陪嫁超级多――没有登徒子看上,那不是奇怪吗?其实从1994年君安证券谋求入主万科被击退之后,这些年风平浪静,也是得益于有一个超级大股东。万亿元级别的央企华润集团,财大气粗地站在万科背后――所以说,姑娘没有受到狂蜂浪蝶骚扰,不是因为世上皆圣人,而是因为监护人生猛。到了这两年,华润集团内部事务繁杂,难免懈怠,门缝开了,即使没有宝能系,也一定会有其他系的资金觊觎。坦白说,在美国市场上,要是这样价格被低估的“现金牛”企业,估计早就被各路资本穷追不舍了。

吴晓波说:2015年我们将进入一个新的金融商业时代。公司证券化及并购将成为企业发展的重要方式之一。这句话说到点子上了,宝能系的姚振华这一次对万科的狙击,整个布局和收购策略,简直是经典的教科书案例。

先不论资金的“出身”,姚振华旗下的前海人寿和钜盛华5次举牌,耗资上百亿元增持万科,资金来源包括基金公司资管计划、保险资金、融资融券、收益互换、股权质押、信贷……真的是将金融工具玩得炉火纯青(这些金融工具都是正常监管范围的常用工具,合法使用,确实没法诟病)。而且前三次增持的时间恰恰在7月上旬和8月下旬的两次股灾之后,政治正确。

在8月,宝能系一度以15.04%的持股成为第一大股东,随后华润增持,以微弱优势重返第一大股东宝座。12月宝能系再次凌厉出手,两周之内在二级市场上如秋风扫落叶一般吸筹,将万科A的价格从14元直接拉升到24元,增持到22.45%,和华润拉开将近7个百分点的差距。

这一战堪称干净利落。当万科股价涨到24元时,宝能已经占有立于不败之地的先机。仔细看一下宝能系的举牌时间,大约可以估算出前面15%股份的均价在14元之下,假设后面7%的平均成本以18元算,每股成本约在15.4元。姚振华现在手握成本15元左右的22.45%的万科股份,怎么算都是一手同花顺(300033,股吧)的好牌。

现在看下来这事无非几个结果:第一,宝能入主万科,得偿所愿;第二,王石(管理层)的盟友大肆增持,股价上涨,宝能系借机高价出货,拿钱走人;第三,就是网上大家传闻的“毒丸”,万科搞低价定向增发,稀释掉宝能系的股权――这取决于股东大会能否通过,在宝能系已成最大股东的情况下,通过概率很低。除非大量的中小股东舍弃高价支持王石――一般来说,中小股东不太可能为了管理层的理念情怀去牺牲自己的真金白银。

我不太明白的是,为什么从8月到12月这4个多月时间里,万科对宝能系的狙击竟然毫无反应。是疏忽大意,还是过度自信?再仔细琢磨,宝能系大规模增持导致的这波上涨,除了超级代理人,其实很多人都在偷偷笑――

华润没有什么好失去的,除了名义上的“第一大股东”地位(何况平时这个第一大股东也没有话事权),现在不但实现国有资产增值保值,还拥有好几个期权――王石反击,他一定拥有低价定增的权利;宝能系入主,他拥有随时可以溢价卖出的权利。

中小股东呢?你可以去问问中小股东,最近那个群情激奋呐!

最后看看管理层――万科的1320个合伙人有只基金,2014年开始做了一个资管计划专门为合伙人增持万科股票。它的结构很复杂,用了夹层资金和分级结构。最后算下来是王石等1320位事业合伙人出28%的劣后资金,也就是说这个计划的杠杆率将近4倍。4倍是什么概念?一个涨停就是40%的利润啊――在如此巨大的利润面前,1320个合伙人中是否都和王石一条心,我不敢过于乐观。

那么宝能系现在最大的软肋是什么呢?

一个是政策。宝能系中前海人寿的资金几乎全部来自万能险(这几乎不是保险品种,而是变相的资管计划)。现在对于万能险的诟病很多,政策上有很大的不确定性。中国金融市场这两年创新招数很多,“银证保”三会的口子大开,金融创新层出不穷,出现了很多监管的灰色甚至空白地带――但无论如何,在现行的法律法规框架下,它们是被允许的,制度和监管套利,本来就是市场发展的必然。我猜姚振华也是看到“万能险”盈利的不可持续性,所以急切地要寻找稳定的长期投资回报率。

另外就是这样巨量的资金是被高杠杆资产支持。高杠杆没有什么了不起,所谓杠杆收购Leveragedbuyout就是高负债来支持。宝能的关键问题是,这些负债资产的期限较短。几个资管计划是两到三年,股权质押、融资融券的期限更短。而且融资成本相对很高,比如万能险的资金成本估计要到8%~9%(5%左右的收益率加上3个点左右的渠道和费用)。

所以我看到的逻辑是――姚振华并不担心王石出手抵抗,反而应该担心他不抵抗。宝能系当上控股股东,可是在房地产周期的下行阶段,怎么维持万科的经营业绩、保证它能持续提供高投资回报率,才会成为姚振华最头痛的问题。控股股东地位坐实以后,宝能系的资产负债表结构马上发生变化,资产端有大量的权益资本类,这些都是长期资产,根本不可能快速变现,而负债端是短期的高成本债务――这就是标准的短债长投,期限错配风险。所以我的猜测是,姚老板并没有那么大的决心要当“万科股东”,这个22.45%的股份,是用来谈判的筹码。

万科最新出了公告,称最晚到2016年1月18日复牌。1994年在君安和王石的“战争”中,郁亮就是在3月31日申请停牌,并且向深交所要求4月1日继续停牌的――和30年前一样,王石需要时间,他几十年的人脉、人气、人品、智慧,要应对一场这样的战争,需要时间来筹划战略和募集军粮。至于战争局势怎么发展,现在谁也不敢说。

但无论是资本赢了情怀,还是理想胜了资本,这个案例都将只是一个开端,是中国资本市场良性发展的一个开端。

从前我们习惯了幕后交易、暗箱操纵、老鼠仓,现在转到地面上,大家堂堂正正地开战,用资本说话,用战术说话――证监会发布的公告大概也表明了这一点,在现行法律法规范围内的交易行为,是受到保护的。在我看来,这是资本市场进步的标志。

实际上,从全球范围来看,兼并收购也被视为“外部公司治理”的一个重要手段。敲门的是野蛮人也罢,文明人也罢,都会对企业管理层形成巨大的改进压力,迫使他们更好地为全体股东的利益行事。

中国有个很奇怪的现象,大蓝筹(比如像万科这样优质的大蓝筹)被长期低估,反而是一些毫无业绩的中小票价格被炒作到九天之外。像万科这样的上市公司,理应得到资本市场的掌声、鲜花和嘉许,而坚持价值投资的股东们,也应该得到回报。并购中,兼并方对被收购一方需要给出较大溢价,如果我们相信市场,那就应该相信市场的价格,长期被低估的股票和企业一定会成为资本猎物,这是现代资本市场“有效性”的一个良方。

万科仍在停牌中,我们面对的,是中国金融业、中国企业和中国企业家们的一堂大课。资本为王的时代已经到来,不管高不高兴、欢不欢迎,只要留在市场上,我们都将与这个时代一起前行。(第一财经日报 作者单位:北京大学光华管理学院)

上一篇:万科毒丸难抛 董事会战役在即

下一篇:12月份逾350名董监高离职

更多""宝万之争"添变数 安邦宝能结盟悬疑待解(5)"...的相关新闻

| >> 12月份逾350名董监高离职 | >> "宝万之争"添变数 安邦宝能结盟悬 |

| >> 万科毒丸难抛 董事会战役在即 | >> 武钢减员六千背后的无奈 |

| >> 16家上市银行15家锚定优先股 | >> 乐视生态战略业务未来堪忧 |

| >> 中远中海重组方案出炉 涉及集装箱码 | >> “僵尸企业”清理升级 亏损三年以上 |

| >> 中海中远整合获批 总部上海 | >> 世纪游轮20涨停 游资争当接盘侠 |

每日财股

- 每日财股:佳都科技(600728

投资亮点 公司是一家专注于智能化技术和产品在智慧城市的应用,业务覆盖智能安防...[详细]