目前,A股确认进入牛市中的调整期,投资者关注的焦点在于:二季度高频数据以及盈利预期将如何变化?货币政策和信用政策会怎么调整?牛市中的调整期应该布局哪些方向?

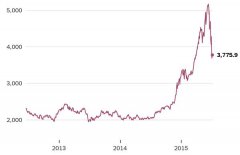

牛市初期首次放量大跌后的“双1月规律”:在过去三轮牛市初期,首次放量大跌后约1个月之后,市场一般会迎来为期1个月左右的中等级别的调整。4月高频数据与中央政治局会议基调共同使得市场对于二季度经济增长企业盈利预期较前期乐观的看法有所下调,短期估值扩张乏力——回顾A股历史上几轮大型底部的初期,前3个月行情上涨主要靠估值扩张拉动;但第3-6个月估值扩张的程度有所收敛且与盈利增速的边际变化正相关。2019年年初市场底部右侧,一轮完整的风格轮动后,滞胀的周期股完成最后的补涨,市场将进入牛市中的调整期——在底部右侧初期,经历了一轮完整的风格轮动之后,市场往往迎来震荡调整期。

一季度经济数据超预期已经基本被市场Price-In,而4月高频数据“不温不火”,部分价格及生产端数据出现边际回落,而金融条件也未进一步改善——从4月高频数据跟踪来看,截至上周,高炉开工率70%尚处于高位,相比3月末的63.8%继续上行,但六大电厂日均耗煤增速从3月的4.2%回落至本周的-4.8%,钢铁价格相比3月末稳定、水泥价格相比3月有所回升、南华工业指数同比增速从3月末的15.5%回落至上周的14.5%,部分生产端及价格数据出现回落,5年期AA或AA-级企业债信用利差相较前期略有上行。同时,4月19日中央政治局会议把周期性问题的次序挪到了结构性和体制性问题的后面,预计后续政策发力“稳增长”的方向未逆转但空间有限,这也会调低投资者对于二季度经济增长和企业盈利的预期。

从历史来看,通胀大幅抬升是货币政策转向的必要条件,而3月的PPI仅为0.3%,CPI也只有2.3%;宏观审慎主要盯住广义信贷和房地产价格,但当前广义信贷主要项目同比增速仍处低位,同时,百城房价环比虽小幅抬升但同比仍在回落。货币政策相较一季度边际收紧,但银行间流动性依然较充裕。

二季度信用政策将从“稳增长”更多倾向于“调结构”。当前M2/名义GDP仍相对可控,二季度“宽信用”政策也不具备转向的收紧条件,但或有微调——信用政策需要追求社融、M2和名义GDP的匹配。一季度社融和M2向上,但名义GDP增速向下,预计二季度信用政策会微调以匹配社融、M2和名义GDP。同时,3月社融结构里面居民短期消费贷显著攀升,由于担心资金流入楼市和股市,不排除央行边际微调信用政策进行预期管理的可能性。预计二季度信用政策将从“稳增长”更多倾向“调结构”4月19日,中央政治局会议也更强调结构性和体制性问题。

熊牛转换初期,国债利率大幅上行之后,市场一般会进入1个月左右的牛市中的调整期,但市场走牛的整体趋势并不会改变。4月初以来,10年期国债利率持续抬升,最大升幅高达37BP,历史上的熊牛转换初期经常出现类似情形:2005年、2008年和2013年的熊牛转换初期(底部右侧)也曾出现过国债利率短期快速上升40BP左右的阶段。经验数据显示:在熊牛转换初期,如果10年期国债利率短时间内大幅上升40BP左右,股市一般会迎来为期约1个月的牛市中的调整期,幅度10%-12%左右,但短期的调整并不会改变市场中长期走牛的趋势。

中央政治局会议强调“调结构”的基调使得市场短期下调经济增长企业盈利预期,但长期反而夯实“金融供给侧慢牛”。A股处于熊转牛以来的首个震荡调整期,建议利用震荡调整期布局牛市主线金融供给侧改革受益的供需两端。

投资亮点 1、公司产品定位于中、高端市场,并且有强大的技术支撑,相比国内其他企业...[详细]