被社融底诱多了?反弹和牛市之间还缺什么

上周末最引人注目的数据无疑是“天量”社融数据。以至于本周一(4月15日)开盘前,大家谈论最多的是“社融底”,而随后大盘高开低走,尾盘翻绿,令股民不禁担心是否遭遇诱多陷阱,接下来A股该调整了吗?

上周公布的社融数据令人眼前一亮:3月新增社融高达2.86万亿元,创历年3月历史新高,明显超市场预期。

但当时就有机构认为,央行对于降准“辟谣”,就意味着短期降准的概率大幅降低。比如中信证券就点评称,4月降准的可能性已显著降低,央行更有可能通过MLF/TMLF置换填补流动性缺口。

而招商证券更是有不同看法,该机构在4月14日的研报中指出,关于社融我们一点不一样的看法。一季度社融数据改善并超预期,但中长期信贷增速并没有出现大幅改善。房地产销售恢复式增长但全局销量增速还在回落,基建投资3月再次回落,百城工业用地面积仍为负增长,意味着目前的投资需求和中长期融资需求仍较为一般,经济是否能如此前几轮社融增速大幅改善之后经济企稳回升还有待观察。

4月15日的行情似乎也验证了这点。股市历来有“该涨不涨,必有大跌”的说法。那么在A股快速上涨之后,叠加马上要到来的“穷五月”,会有一波幅度较大的调整吗?

淳石资本研究部负责人,创见研究院首席研究员高拓认为,一季度以来,外有贸易磋商进展顺利,内有科创板注册制频传利好;3月,经济前瞻指标PMI大超预期后,各大券商“上车论”、“牛市第二阶段”式唱多不绝于耳。

谨慎派:

高拓:三大理由调整或拉开序幕

高拓认为眼下A股正由“真香”走向“真相”,一波调整正在拉开序幕。

一、外部风险

微观盈利视角看,一季度的标普500四年来首次在盈利负面指引出现后依然上涨,显示美股投资者正罕见地抛弃盈利基本面,转而“看天吃饭”——押注美联储再度降息。然而,在最新的3月美联储会议纪要中,没有官员提到降息的必要性,并仍坚持未来有加息空间。在标普500距离历史新高仅有咫尺之遥之际,仅靠对美联储的“一哭二闹三上吊”得来的上涨动能,正在严重透支。

那么问题来了,倘若未能通过基本面校验的美股出现重大调整,A股恐难独善其身。

二、内部压力

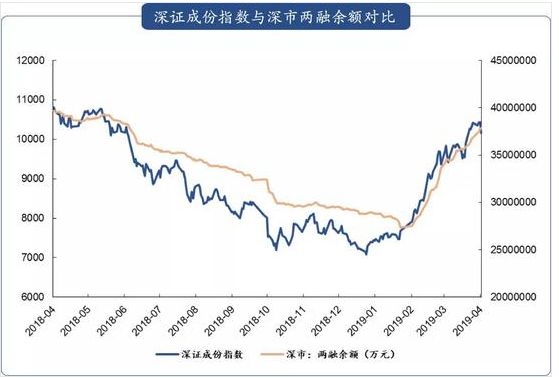

“任何3个月内上涨50%的资产都值得警惕”,年初以来的深成指显然已经接近这个标准。

在1月初指数率先触底回升后,伴随2月以来的股指上涨过程加速,深市两融余额开始迎头赶上。如今,无论是指数还是杠杆水平,深市都已接近去年4月同期。指数修复与杠杆修复基本完成的背景下,短期获利盘的兑现需求正在放大。

估值方面,分别按市盈率与市净率进行统计,28个申万一级行业中,估值水平仍处于历史10%分位数以下的“严格价值洼地”如今已寥寥无几——各剩2个和3个;这意味着在不到半年时间内,A股严格意义上的价值洼地已被消灭大半,“遍地黄金”已成昨日黄花。

风格方面,前期领涨的中小创难过业绩关,已经率先调整;近期众多行业龙头凭借亮眼业绩创出新高,一方面印证了价值回归的威力,但另一方面,也同时意味着短期估值修复可能已告一段落。

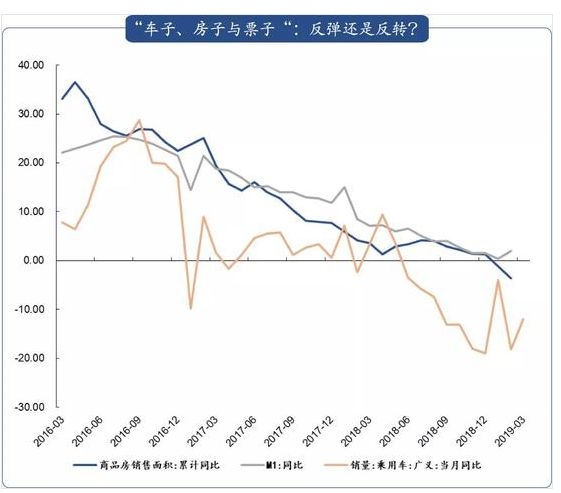

三、经济底不会一日筑成

从经济基本面看,3月前瞻指标PMI虽然亮眼,但无论是“车子”(乘用车销量)、“房子”(商品房销售)还是“票子”(M1同比)都还处于长期下行趋势中,单月数据的上翘是反弹还是反转仍有待验证。“经济底”不会一日筑成,“市场底”也不能高兴太早。

任泽平:经济见底仍需时日

对于经济何时见底?恒大研究院首席任泽平在4月15日研报中维持年初的判断,政策底(2018年3季度)、市场底(2019年1季度)、经济底(2019年中)将先后出现。

任泽平表示,2017年3季度-2019年上半年处于库存周期的主动去库存阶段,预计持续至2019年中,对经济拖累缓解,是经济触底的重要原因。

而经济见底,反映到A股上或许要更长的时间。中银产业精选混合基金拟任基金经理吴印认为,根据库存周期来看,本轮A股企业业绩预计持续回落至2019年三季度才能见底,也或许会更长。

乐观派

洪灏:怀疑本身就预示还有空间

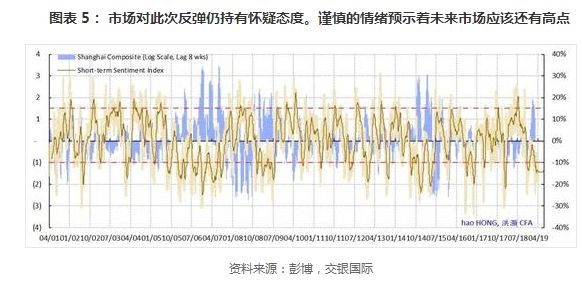

而从情绪角度看,市场有怀疑本身就预示着未来还有上涨空间!交银国际董事总经理兼首席策略师洪灏4月15日就表示,市场对复苏仍然持怀疑态度,预示着市场未来还有高点。我们自主研发的市场情绪模型显示,人们对当前的复苏抱有根深蒂固的怀疑。即将到来的基本面改善将打消这些疑虑,把空头变成多头。

洪灏认为,盈利预期下降最多的公司反而大幅跑赢市场。在这个阶段,这似乎是一场垃圾股引领的劣质的反弹。然而,哪一次A股市场的复苏不是由垃圾股率先引发,然后其他公司随后跟涨?随着信贷和货币供应的快速增长,基本面的改善只会迟到,但不会缺席。

杨德龙:调整是上车良机

前海开源杨德龙4月15日表示,在牛市趋势确立时,每一轮的调整都是很好的入场时机。外资短暂流出,并非趋势性的,不必担忧。千金难买牛回头,市场的调整正好是右侧建仓的最佳时机。

杨德龙表示,我年初提出的A股市场将迎来“黄金十年”,白龙马股的股权像十年前优质的房产一样值得长期持有的观念,现在已经逐步的深入人心。建议投资者坚定信心,积极拥抱A股市场的“黄金十年”,做好公司的股东。

李迅雷:绩优股估值依然便宜

而中泰证券首席李迅雷则认为,对于估值问题,未来应该重点关注估值便宜的绩优股。

李迅雷4月15日表示,目前A股的整体市盈率中位数大约为32倍,因此,绩优股的估值水平只有全市场整体中位数的一半,也是属于偏低的,未来应该会有提升空间。

而对于经济见底,李迅雷认为,2019年经济会怎样?我觉得还是下行趋势的延续,争论前低后高或前高后低毫无意义,因为增速的波幅都不会超过1个百分点,即便是前低后高,也不改变增速缓步下行的长期趋势。

存量经济主导下,经济内部会出现分化和集聚,如人口的分化和集聚、收入的分化和集聚、行业内的分化和集聚,新旧动能的转换,存量内的此消彼长,优胜劣汰、强者恒强的现象会在企业部门中大量出现。

也就是说,随着规模以上企业数量的减少,行业集中度在提高,赢家通吃的现象越来越多,使得这些传统产业的头部企业在行业景气度下降的情况下,产品价格或许还能上涨,还能够提高毛利率水平。

虽然A股整体估值已经不再便宜,但李迅雷表示,绩优公司估值依然低于美股。

李迅雷比较中美股市过去10年中ROE有5年在10%以上的公司估值水平,发现国内约有504家符合条件,其市盈率中位数16.33,低于美国符合该条件上市公司的18.92。说明A股中业绩相对好的公司的估值水平比美国类似公司仍要低。

李迅雷指出,尽管大白马的地位(如行业龙头企业)确定性较高,但行业的分化和集中可能会超预期,这使得这些行业内的头部企业有可能获得超预期的市场份额和收益。

回顾历史,不管是美国还是中国,投资者对白马股未来发展情况的预测总是偏保守的,这是因为未来的各种风险始终是存在的,对合理的估值需要打折。

仅供投资者参考,不构成投资建议

股市有风险,投资需谨慎

下一篇:十大券商看市:牛市第二阶段开启

更多"被社融底诱多了?反弹和牛市之间还缺什么"...的相关新闻

每日财股

- 每日财股:吉比特(300329)

投资亮点 1、公司是国内少数具有自主知识产权并进行规模化生产的品牌钢琴生产商之...[详细]