过去两年我们关注赛道、高景气行业,现在见底后关注什么?

今天市场探底回升,几个指数都收出了一根少有的阳线...

不少人在传一些传言,其实不用找那么多理由,之前大家说A股市场脆弱,村口死条狗都是利空,在跌了这么多之后,随便有点啥也就能涨...

市场一直都是涨了跌,跌了涨,循环往复的周期。

如果我们仔细看指数,今天主要指数最低点已经跌到了4月26日那轮调整最后一根阴线的位置,大家回顾下当时的环境和恐慌,现在无论怎么说情况也不比当时更差更恐慌,跌破那个底部区间是非常不合理的,这里出现反弹也是合理情况。

更合理的情况是,如果没有进一步利空,在这个位置,A股大概率应该震荡稳住,从而形成一个稳固的双底格局。

当然这里的前提还是没有进一步的利空。

今天的两条主线

今天市场反弹的主线有两条。

第一条是部分成长股。

近期确实是比较适合成长股反弹的环境,最主要的原因是在节后由于官媒的表态,市场在持续下修未来经济复苏的预期。经济复苏和成长股是跷跷板的两端,经济复苏会抑制成长股的表现,而经济复苏预期的下修会推动场内资金重新流向成长股。

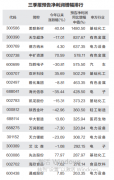

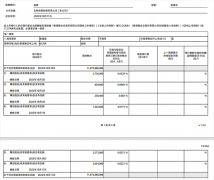

成长股的反弹中,结构也非常有趣。前期热门的储能,光伏走势一般,今天储能龙头派能科技一度大跌12%,光伏企业大多也错过这两天成长股的反弹,只有个别细分领域走势较强,比如充分受益于硅料降价的集中式逆变器企业。

高预期下,高拥挤度下,还想走出行情,是非常艰难的...

在成长股如此天时地利人和的反弹环境下都难以有较好的反弹,这些高拥挤度的方向我认为关注价值是非常有限的。

走的强的是风电,锂电两个市场关注度降低,充分调整的方向。

其中风电走势更强,风电明年逻辑确实是比较顺的,在今年实物工作量较低的背景下,明年风电装机有望实现较高的增长(以今年招标来推算),而且风电行业由于持续处于技术迭代中(风机大型化),所以行业竞争格局也没那么差,还是比较值得关注的。另外前期市场对于风电的关注度也比较低,远不如光伏和锂电拥挤。

虽然风电长期增长看不清楚,但展望明年还是清晰的,在调整一段时间后,关注的价值肯定也是变高的。

至于锂电,虽然调整也比较多了,但整体来看还是缺乏持续上涨的基础,感觉更多还是在三季报催化下的反弹行情。这里核心逻辑在于新能车的销量确实出现了疲软信号,特别是纯电车,环比几乎已经没有了增长,对应明年也很难看到大的增长。混动销量虽然不错,但混动带电量太低,3-4辆带电量才能抵上一辆纯电车,哪怕有不错的增长,对于锂电行业增长拉也难以为继...

跌多了确实能反弹,但逻辑的确还是不够清晰,长期逻辑是在变差的。

第二条反弹的主线是一些低估值的方向。

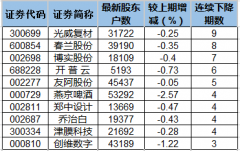

今天走强的主要是计算机,电子。

虽然最近市场一直在调整,但低估值其实一直是相对比较强的方向,比如保险,龙头地产,在9月以来的调整中都是正收益品种。

今天受制于市场下修经济预期,类似于金融地产这种顺经济周期的低估值品种走的不强,但类似于计算机,电子这种和经济周期关联度低一些的低估值品种走势很强。

下图是计算机龙头金山办公9月以来的走势,走势其实也不差,同样贡献了正收益。

未来看好的主线

昨天很多朋友问我,市场见底了我看好什么。

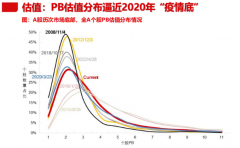

相对于成长股,我肯定是更看好低估值的价值白马股的。

逻辑很简单,从上涨空间来看,我认为目前调整了两年多的价值白马股很多已经跌出了非常好的投资机会,这种投资机会背后对应的是未来利润和估值的双击,其空间是大于绝大多数成长股的,这是性价比更高的选择。

这里的主线其实也就两个。

第一是和经济周期关联度比较大的金融,地产,互联网,部分消费。我依然相信,发展会在之后成为主旋律,市场对于经济过度悲观的情绪会得到修正,大家的信心有望从冰点中回升。

其实昨天也有特别好的社融数据披露,但市场直接就选择了不相信,包括9月的PMI,数据背后的经济并没有那么差,差的是人心里的经济。

我相信这种信心的缺失会在之后逐步得到改善,我也相信发展一定会是未来的主旋律。

第二,就是今天涨的一些在底部的电子,计算机龙头公司,也包括一些化工,材料领域的白马龙头公司。

这些其实才是中国制造中真正的硬科技公司,这里有的公司需要国产替代,保障我们的供应链安全;也有的公司是全球龙头,充分受益于未来的时代的发展,但现在估值只有十多倍。

TMT其实都不算新兴领域了,可能很多行业增长没那么快了。但就是因为他们不是新兴领域,行业增速经历过了由快到慢的过程,所以大部分公司已经经历了非常残酷的市场竞争,竞争格局已经变的非常好。

今年以来由于经济较差,这些公司所处的行业增速也不行,所以遭遇了疯狂的杀跌,估值跌到了离谱的地步。

但我们要相信,电子计算机作为满足人类更美好生活需要的方向,一定会再有更好的创新出现,更好的满足我们对美好生活的需求。

在这些公司估值跌到离谱的背景下,其极低的估值已经为其提供了极高的安全边际(哪怕没有新的创新,就目前的也能支撑这个估值水平),而一旦新创新的出现,一定会带来这些公司新一轮革命性投资机会。

我怎么去定义白马股。

我的定义是,我认为竞争格局清晰的行业龙头,大多就属于白马股,这些公司一定有一定的特征。比如他所处的赛道已经没那么性感,增速没那么快了;但正因为增长没那么快了,所以他的竞争格局很稳定,龙头地位很稳固。

这些竞争格局很好,增长可能没那么快,增长还和经济增速有一定关系的企业,我认为会是未来一年的主角。

他们会享受经济逐步复苏后业绩的增长,同时也能修复目前低到离谱的低估值,从而实现类似于2019,2020年的戴维斯双击。

过去两年我们关注赛道,高景气行业;而未来我会关注竞争格局,龙头这些在2017-2020年反复被提到,但现在已经被遗忘的词汇。

上一篇:找机会:市场已现多重底部特征

更多"过去两年我们关注赛道、高景气行业,现在见底后关注什么?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]