“市场底”大概率已现 A股进入反弹修复期

9月21日,在金融、地产等权重板块带动下,沪指放量上涨2.2%,报收2797.49点,成交金额达到1490亿元。与此同时,沪指上周累计涨幅达4.32%,创2016年3月以来的两年半最大周涨幅,一扫前期阴霾。

对此,分析指出,沪指以较大的中阳线突破了60日均线同时也站稳了20日线。从上周指数走势看,先是连续两个交易日收阳然后缩量回调之后再上攻,这意味着“市场底”大概率已经出现,反弹行情有望持续。

权重板块轮番发力

从21日盘面看,金融、周期、地产、消费等权重板块轮番上涨,上证50指数在沪深两市各主要指数中涨幅最大,达到3.46%。

新时代证券研究所投顾总监刘光桓表示,上证50指数21日带头领涨,说明是主力资金、价值投资资金所为,上证50已经上攻至半年线之上,后市反攻目标位将是年线2725点。当然反弹之路肯定曲折动荡,不太可能连续拉升。

沪指上周创出自2016年3月以来的两年半最大周涨幅,不仅收复2700点,而且21日收盘后再度逼近2800点。此次反弹力度远远超出市场预期。

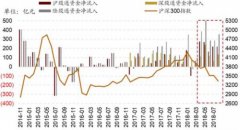

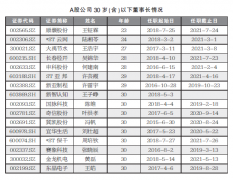

对于大涨原因,刘光桓认为,一是消息面上国内利好消息频出,对市场的安抚稳定起到了至关重要作用,政策底早在7月、8月就已经开始显现;二是外围不确定因素对市场的影响边际效应减弱,市场已经消化得差不多;三是市场底基本上已经形成,大盘跌到2700点之下,估值非常低,已接近历史估值底,大盘超跌幅度较大,已经跌到了山底,且成交量屡创地量,显示空头能量已基本耗尽;四是上市公司破净潮与回购潮同时到来,显示产业资本已开始看好自家公司的股票价值与公司的未来;北上资金持续净买入A股,国内主流机构资金也开始积极布局,逢低买入,稳定了市场。

“在政策暖风频吹的背景下,场内投资者风险偏好出现明显抬升。”华鑫证券高级分析师严凯文表示,首先,基建补短板将继续推进,且要稳住固定资产投资增长,保持正常增长。而前几月基建投资持续下行,是拖累固定投资增速的重要因素,预计随着后续基建补短板的财政扩张作用下,固定资产投资将成为未来一阶段至关重要的对冲政策。其次,要进一步激发企业活力,加大减税降费的力度。

“上述两因素基本为投资者解惑了当下担忧的核心问题。”严凯文表示,最后则是促进外贸增长,推进更高水平贸易便利化,进一步降低进出口企业成本,完善出口退税政策等等。

反弹行情有望持续

上周大盘持续反弹,投资情绪得到极大提振,市场普遍预期年内吃饭行情已经开启,那么究竟是“三根阳线改变信仰”还是市场真到了反弹节点?

有市场人士表示,从技术上看,大盘已经出现日线级别的反弹,并逐步转向周线级别的反弹,中期反弹可期。预计本次反弹可能会在2910点附近形成一定休整,随后将再度上行,最终形成中期反弹走势。

可以看到,当下投资者对市场能否迎来筑底反转尚缺乏信心,但对于反弹行情还是比较看好。

“伴随着稳金融政策逐步落实,去杠杆力度持续调整,货币政策向信贷的传导仍在推进,经济数据目前整体趋稳,当下A股市场进入‘杀业绩阶段’的条件并不充分,一旦风险偏好趋稳,预计A股市场很可能进入反弹修复期。”安信证券策略分析师陈果表示,首先,领先指标8月社融数据好于预期,表外非标融资降幅环比缩窄。8月新增社融1.52万亿元,高于预期值1.3万亿元和前值1.04亿元。其中8月对实体发放贷款增加1.31万亿元,同比多增1674亿元,仍保持较快增长。其次,从经济数据来看,当前工业生产整体平稳,经济结构持续优化。8月规模以上工业增加值同比6.1%,较上月及去年同期均增加0.1个百分点。1-8月,高技术制造业、装备制造业和战略性新兴产业同比分别增长11.9%、8.8%和8.8%,分别快于规模以上工业5.4、2.3和2.3个百分点。

陈果进一步表示,2008年以来市场共出现过9次反弹。整体来看,反弹维持的时间平均在39个交易日左右,上证综指平均反弹幅度为15.7%。结构上看,中小创在反弹中相对占优。

两主线布局反弹

可以看到,当前A股整体估值已跌至历史较低水平,优质公司长期投资价值具备;另一方面,市场情绪得到有效提升。在当前时点,投资者该如何布局?

陈果表示,应该从两条线索出发布局当前反弹。一条是从中期行业景气出发,重点关注符合国家战略导向和产业升级方向的新经济(新科技、新消费、新服务),具体包括5G、医药、云计算、航空装备、半导体、新能源汽车等。另外一条线索是,随着外围事件短期趋于缓和,人民币汇率有望阶段性企稳。汇率企稳有利于成本中美元占比较高的行业(航空等)基本面改善;同时,从资金面角度,汇率预期企稳有利于外资偏好配置的白马股的配置需求。

首创证券表示,短期内建议继续关注金融板块和周期类板块中建材、钢铁的修复性行情。一方面,金融板块、周期类板块的业绩与估值匹配度较高。受此前经济持续下行预期以及信用端持续紧缩的压制,金融板块及周期类板块持续走低,整体跌幅较大,估值水平回落至近两年的较底水平,处在历史10%以下的分位。而在最新发布的中报中,银行和保险板块上半年净利润增速分别为6.49%和31.2%,分别较一季度提高了0.9和0.4个百分点;建材、钢铁板块上半年均保持在100%以上的净利润增速,行业景气度较高。另一方面,随着信贷政策宽松趋势较为明朗以及传导到实体经济的路径逐步清晰,金融板块与周期类板块有望实现共振。尤其在积极的财政政策的配合下,基建领域投资增速的逐步回升,有望为金融板块和周期类板块提供较强的需求。中长期看,建议继续布局食品饮料、家电、医药、商贸零售这些弱周期性、现金流较为充裕、行业景气度较高的大消费板块以及处在政策风口的半导体、5G、人工智能等创新科技板块。

广发证券表示,年初投资者对2018年市场风格将偏价值还是成长有较大分歧,其实不论是价值还是成长已经不重要,龙头才是重要的投资主线。实际上到目前为止,价值股和成长股整体表现相近,但大部分龙头股涨幅依然领先,龙头股策略仍然有效。原因有两方面:一是行业集中度提高,在行业集中度提升过程中,龙头企业持续受益;新时代经济体由大变强,龙头公司业绩更优。二是投资者结构机构化推动。

更多"“市场底”大概率已现 A股进入反弹修复期"...的相关新闻

每日财股

- 每日财股:西部超导(831628

投资亮点 1、高端钛合金,低温超导材料龙头。西部超导主要从事高端钛合金和低温超...[详细]