晶源电子:传统业务回落,同方微电子或超预期

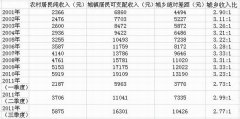

事件:公司公布三季报,2011年前三季度营业收入2.18亿元,同比下降19.49%;归属于上市公司股东的净利润0.27亿元,较上年下降23.75%,基本每股收益0.20元。公司第三季度营业收入0.68亿元,同比下降30.20%,归属上市公司股东的净利润0.057亿元,同比下降55.28%。

毛利下滑影响三季度传统晶体业务。公司三季度销售毛利率大幅下滑至19.30%,比去年第三季度的毛利率低7.33个百分点,也大幅低于二季度的25.52%。公司销售毛利率大幅下降主要是由于原材料和人工成本快速上升,同时由于客户端需求不旺,导致价格疲软。公司管理费用率比去年高出0.87个百分点,接近历史最高水平。我们预计公司主要原材料石英的价格在会逐步下降,但是需求不旺的格局还将持续到明年1季度,因此公司石英晶体毛利率会有小幅回升。

同方微电子业绩额有望超预期。我们认为同方微电子今明两年业绩超预期的可能性较大:1,传统SIM卡业务依然快速增长,特别是无线上网SIM卡的增长迅速。2,社保卡统一发放,今明两年总的发卡量将达到6亿张以上,由于社保卡兼具金融卡功能,芯片价格是传统芯片价格的一倍以上。3,身份证换证时间逐步到来。2013年将停止使用一代证,同时在原有二代证中增加指纹资料,这将使得身份证芯片出货量重新进入快速增长通道。4,中国移动手机钱包业务已经全面推广,另外两大运营商也在跟进,手机支付芯片不如放量阶段。

我们维持原来的盈利预测,预计 2011-2013年实现销售收入分别为7.18亿元,10.58亿元和14.25亿元,归属上市公司股东的净利润 1.33亿元,1.96亿元和2.71亿元,公司EPS 为0.55元,0.83元和1.12元,维持买入评级。(2011-2013为并表后的业绩)风险提示:同方微电子注入进度低于预期,使得公司业绩不达预期。(金元证券)