天立环保:签订焦炭包销合同,确保今年业绩

类别:公司研究 机构:国金证券 研究员:赵乾明 日期:2011-10-20

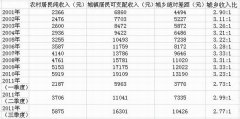

考虑到中国水电建设集团租赁公司与客户的销售合同公告中未确定,保守起见,我们维持之前的盈利预测,预测公司2011-2013年EPS 分别为0.826元、1.197元和1.752元,同比分别增长38.84%、44.81%和46.37%。

预计公司 2011-2013年主营业务收入为516.58百万元、648.07百万元和820.37百万元,同比分别增长53.91%、25.45%和26.59%。

预计公司 2011-2013年主营业务归属于母公司所有者净利润分别为132.55百万元、191.95百万元和280.96百万元,同比分别增长38.84%、44.81%和46.37%。

杰瑞股份调研简报:订单饱满,增长确定

类别:公司研究 机构:长城证券 研究员:严福崟 日期:2011-10-12

要点:

制造+服务提升企业竞争力。公司从最初的主营国外采油、矿山设备的代理开始逐步转型到现在的油田开采专用设备制造,未来还将继续加大投入向油田服务方面延伸,不断进入技术壁垒更高、盈利空间更大的领域。公司结合市场竞争特征,确立了走高端产品路线的战略。装备制造和油服业务领域都是直接切入北美第一梯队市场中比较成熟,但国内三大油附属公司不能提供的产品或服务,占领细分市场做强做大。

在手订单饱满,新订单不断。1-8月新签订单15亿元,保证今明年产能利用率一直饱满,公司还在进行新产房扩产扩建。公司刚公告中标叙利亚幼发拉底石油公司项目,总金额约合人民币7888万元,合同开始日期为12年2月17日,分3年实施。招标公司是壳牌和叙利亚国家石油的合资公司,项目成功中标将为公司打开新的市场。国土部第二轮关于页岩气的招标预计在本月底前后进行,公司将积极投标争取有所斩获。目前国内企业在此领域大都处于起步阶段,核心技术多掌握在外企手中,公司凭借多家进口设备代理商的优势,结合自身装备制造和服务的模式在竞争中具有一定的优势。

股权激励方案明确,奖励形式灵活多样。公司股权激励方案明确。公司激励的股票主要来自于大股东,每年拿出200万股,共6年期合计1200万股,每年分别对有重大贡献的核心关键人员进行奖励。对在各自岗位做出突出贡献的员工,公司此前年终时给予员工累计奖励20多辆轿车,今年可能还会继续进行类似奖励。公司灵活多样、覆盖面广的各种激励制度,极大的激发了企业员工的工作热情,是公司竞争力的重要来源之一。

毛利率保持高位,稳中有升。毛利率方面,在2011年公司销售的装备中,主要为毛利率高的压裂车组,而且订单多是在2010年油价高位时签订的,毛利率相应更高。公司正积极拓展油服业务,毛利率最高的油服业务收入占比不断提高也将带动公司整体毛利率的提升。

渤海漏油事件影响略超预期。公司海上岩屑回注目前有8个项目,其中康菲19-3平台7个,胜利油田一个。项目一般是4-5年的长期协议,每个年收入2000万左右,共1.6亿。渤海漏油事件对公司今年业绩有一定不利影响,此前估计事件在2-3个月内能够得到解决,如果平台继续停止作业至年底,预计影响EPS0.15-0.18元,略微超出此前预期。但对明年的业绩影响较小。

给予“推荐”评级。随着国家对煤层气、页岩气的勘探开采推进,公司正迎来快速发展的大好机遇。公司收入目标在2015年达到50亿,其中配件、设备和油服的比例为1:4:5。我们初步测算公司11、12年的EPS分别为1.82、2.81元,对应估值在35.2、23.6倍,作为大行业下机制灵活的优质公司,我们看好其未来的持续增长潜力,给予推荐评级。

风险提示:国际油价大幅下滑采油下降;煤层气、页岩气开采进展缓慢。