今日最具爆发力的六大黑马(3.12)(2)

中环股份(002129):大尺寸硅片产能持续释放 业绩有望高增

类别:公司 机构:安信证券股份有限公司 研究员:邓永康/王瀚/朱凯 日期:2021-03-11

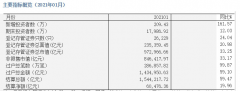

事件:中环股份发布2020 年年报,报告期内公司实现营收190.57 亿元,同比增长12.85%;实现归母净利润10.89 亿元,同比增长20.51%;实现扣非归母净利润9.53 亿元,同比增长53.48%;EPS 为0.377 元/股,同比增长16.18%;ROE 为7.55%,同比增长0.97pct;经营性现金流净额为28.59 亿元,同比增长14.04%。

光伏硅片:产能&产量持续提升,未来几年业绩有望持续高增:报告期末,公司单晶总产能达到 55GW(2019 年底为33GW),其中G12 产品产能占比40%;受到产能大幅提升影响,2020 年公司实现单晶硅片产量63.32 亿平(按G1 尺寸折算约36GW),同比增长23.1%;硅片售价为2.66 元/片,同比下降8.38%,由于规模效应提升等原因成本端有一定优化,全年毛利率为17.89%,同比基本持平。全年光伏硅片业务由于产量的提升,实现营收168.29 亿元,同比增长12.78%;实现毛利30.11 亿元,同比增长12.92%。根据公司年报披露,随着内蒙五期大尺寸硅片项目投产,2021 年末产能有望达到85GW,其中210 尺寸产能有望达到52-55GW,宁夏50GW 项目争取 2021 年底生产基地建成投产,2023 年达产;与此同时,随着大尺寸硅片产能爬坡,产品良率有望进一步上升、成本有望进一步下降。综上所述,公司硅片业绩有望随大尺寸硅片放量以及成本端优化呈现高增态势。

半导体业务业绩小幅增长,今明两年产能有望持续投放:报告期内公司半导体材料业务实现营收13.51 亿元,同比增长23.08%;实现毛利3.12 亿元,同比增长10.66%;毛利率为23.07%,同比下降2.6pcts,盈利能力有所下滑。大尺寸半导体硅片的制造具有较高的技术壁垒,目前全球仅有少数企业具备8 英寸、12 英寸半导体硅片生产能力,我国8 英寸和12 英寸半导体硅片大部分均依赖进口。公司通过非公开发行募资在江苏宜兴投资建设月产75 万片8 英寸抛光片和月产15 万片(一期)12 英寸抛光片生产线,有望于今明两年陆续投产。项目投产后,公司8 英寸硅片产能将提升2.5 倍、12 英寸硅片产能将提升7.5 倍,不仅能够为国内和国际晶圆制造商提供优质且稳定的原材料,而且能够填补目前大尺寸半导体硅片制造领域的产能缺口。

混改后有望逐步优化管理体系,夯实公司核心竞争力。2020 年9 月公司发布公告称控股股东中环集团完成混合所有制改革,TCL 科技成为公司间接控股股东,公司实际控制人由天津市人民政府国有资产监督管理委员会变更为无实际控制人,宣告公司混改完成。我们认为混改后公司有望逐步优化管理体系,在投融资、期间费用等方面迎来边际改善,同时夯实公司核心竞争力,为公司业绩的持续增长奠定坚实的基础。

投资建议:维持买入-A 的投资评级,目标价32.00 元。我们预计公司2021 年-2023 年营收分别为300.46、415.91 和521.21 亿元;归母净利分别为21.62、32.31 和47.15 亿元。考虑到公司未来大尺寸硅片产能持续释放带来的高成长性,维持买入-A 的投资评级,6 个月目标价32.00 元。

风险提示:大硅片扩产进度低于预期、光伏装机需求低于预期等

华兰生物(002007):流感疫苗高速放量 业绩稳健增长

类别:公司 机构:国金证券股份有限公司 研究员:袁维 日期:2021-03-11

业绩简评

公司公布2020 年业绩预告,预计全年实现营业收入50.23 亿元,同比增长35.76%。实现归母净利润16.04 亿元,同比增长25.00%。

预计2020Q4 实现营业收入19.50 亿元,同比增长83.74%。实现归母净利润6.40 亿元,同比增长100.28%。业绩符合预期。

经营分析

业绩克服疫情影响稳健增长。分季度看,Q1-Q4 公司分别实现归母净利润2.47 亿元(-4.71%)、2.64 亿元(+6.86%)、4.52 亿元(-0.96%)、6.40 亿元(+100.28%),全年业绩克服疫情影响实现稳健增长,主要受控股子公司华兰疫苗业绩高速放量驱动。

四价流感疫苗放量迅速,分拆上市提升综合竞争力。2020 年华兰疫苗全年实现四价流感疫苗批签发量2062 万支,同比大幅增长157%。2020 年公司公告拟将华兰疫苗分拆于创业板上市,拟将募投资金用于流感疫苗开发及产业化和现有产品供应保障能力建设项目、冻干人用狂犬病疫苗、多联细菌性疫苗、新型肺炎疫苗等开发及产业化项目、新型疫苗研发平台建设项目等,有望丰富公司疫苗品种,改善生产规模,提升华兰疫苗市场综合竞争力。

血液制品积极恢复,预计2021 年表现将有提升。2020 年新冠疫情对血制品行业原料采集和生产销售形成一定压力;公司积极调整恢复,我们估计20年血液制品销售整体稳定。当前国内疫情得到良好控制,血液制品原料采集和产销景气度有望不断提升,公司血液制品业务未来业绩增长和估值水平有望提升。如海外血液制品进口受到影响,则有望进一步提升国内血液制品的稀缺性和景气度。

盈利调整与投资建议

我们看好公司血液制品业务景气度提升和估值修复的长期发展空间,下调20年盈利预期7%,上调22 年盈利预期5%,预计公司2020-2022 年实现归母净利润16.05、20.57、24.81 亿元,分别同比增长25%、28%、21%。

维持“买入”评级。

风险提示

疫苗行业监管和质量风险;市场竞争加剧风险;医保控费和价格调整风险;采浆恢复不达预期风险。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力的六大黑马(3.12)(2)"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]