今日最具爆发力的六大牛股(1.4)(2)

银轮股份事件点评:获得新能源热泵空调定点,产品线不断延伸

类别:公司研究机构:国海证券股份有限公司研究员:周绍倩日期:2019-01-03

事件: 公司1月1日发布公告,近期获得江铃新能源汽车供应商定点。

投资要点: 获得新能源汽车热泵空调定点,新产品打开全新市场空间公司子公司南昌银轮热交换系统有限公司近期获得江西江铃集团新能源汽车有限公司GSE热泵空调供应商定厂通知,公司将为其提供热泵空调系统,预计2020年6月开始供货。公告显示,根据客户预测生命周期内总销售额预计约为6.87亿元。作为公司重点研发的新产品,热泵空调是未来新能源汽车通暖系统的主要解决方案之一。传统燃油车通暖系统是利用发动机余热来完成工作,对于纯电动汽车而言由于热源不存在,因此大多采用PTC加热或者热泵空调的新技术方式。相比PTC加热的方式,热泵空调效率较高、节能效果较好,长期来看是新能源汽车空调的发展趋势。此次公司获得江铃新能源汽车定点,标志着公司正式进入新能源汽车空调市场,目前热泵空调单车价值在2500-3000元之间,随着新能源汽车市场的快速增长以及热泵渗透率的提升,未来热泵空调的市场空间有望迅速扩大,我们看好公司持续进入其他新能源厂商供应体系,实现业绩新的增长点。

新能源业务是长期战略方向,客户定点项目不断公司目前新能源汽车热管理相关产品有:高低温水箱、Chiller(电池深冷器)、电池冷却板、电机冷却器、电控冷却器、前端冷却模块、PTC加热器等。2018年以来公司不断获得新能源热管理领域客户定点项目,其中包括吉利PMA纯电动平台热交换总成338万套定点合同(2021年开始供货)、长安福特BEV-A电池冷却水板24万套定点(2021年开始供货)、吉利BE12纯电动平台液冷板供应商定点(2021年开始批量供货,生命周期内总销售额11.5亿元)等。公司配套厂商从自主逐步拓展到合资,客户结构不断优化,产品线延伸至新能源热管理的重要部件,未来三年公司新能源业务将进入业绩放量期,我们预计公司总体营收及利润有望保持20%的复合增长速度,新能源业务带来的成长性较为确定。

盈利预测和投资评级:维持买入评级预计公司2018/2019/2020 年EPS 至0.45/0.55/0.66 元,对应当前股价PE 分别为16/13/11 倍,维持买入评级。

风险提示:原材料价格上涨的风险;汽车销量大幅下滑的风险;新客户

振江股份:乘海上风电东风,风机零部件供应商蓄势待发

类别:公司研究机构:东北证券股份有限公司研究员:刘军,顾一弘日期:2019-01-03

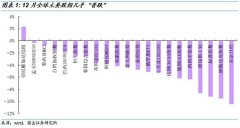

1、海上风电进入快速发展通道,产业景气度持续向上!海上风电是可再生能源重要组成部分,近年来,随着大型海上风机推出,海上风电成本持续下降,产业正逐步由成熟的欧洲市场向北美、亚洲等地区加速扩散发展。据相关机构统计,未来五年欧洲、美国、亚洲地区海上风电装机量复合增速分别为10%、20%、35%;平均年新增装机分别为3GW、1-2GW、4GW。

2、乘海上风电东风,公司占据寡头客户核心产业链资源,业绩确定性高且具有可持续性!海上风机制造市场高度集中,特别是主流海上风机领域,基本由西门子垄断,公司作为其供应链核心供应商, 充分受益全球海上风电市场蓬勃发展的红利。目前公司在手订单充足,明年业绩高速增长确定性极高,同时海上风电仍处于向上的高景气周期,公司业绩具备较强的可持续性。

3、厚积薄发,公司大客户数量以及业务品类加速,第二次腾飞在即! 在大客户方面,公司开始加大力度拓展包括ENERCON、NORDEX、SENVION 等全球领先的风机制造客户,目前均已进入样件审核阶段; 在业务品类方面,一是通过投资海上运维船只切入海上风电运维服务市场,再一个通过收购底特紧固件公司切入风机紧固件市场。公司深耕风电市场多年,有望凭借良好的品牌形象,在大客户拓展以及品类扩张方面,复制西门子大客户成功经验,明年公司将进入加速发展元年。

4、汇率及钢价压力减缓,进一步增厚公司业绩!公司出口业务比重较大,主要以美元定价,人民币走弱将极大缓解公司业绩压力,同时公司产品中钢材成本占比高,特别是光伏业务,钢价持续下跌, 有望给明年业绩带来较大弹性。 业绩预测及估值:我们预计公司18-20 年业绩为0.98 亿、2.53 亿、3.53 亿、对应pe 为29 倍,11 倍,8 倍,给予"买入"评级。

风险提示:客户拓展不及预期,紧固件业务拓展不及预期,运维业务拓展不及预期,汇率大幅升值,钢价大幅上涨

更多"今日最具爆发力的六大牛股(1.4)(2)"...的相关新闻

每日财股

- 每日财股:中再资环(600217

投资亮点 1、公司是国家多年的水泥重点骨干企业,被列为全国重点支持的60家水泥企...[详细]