今日最具爆发力的六大牛股(4.18)(2)

铜陵有色(000630)年报点评:轻装上阵更值期待 高端铜箔将成亮点

本报告导读:

公司2017 年归母净利5.5 亿,若剔除计提资产减值等影响,实际盈利约为14 亿量级,业绩表现符合预期,未来轻装上阵及高端铜箔放量将助力盈利弹性进一步释放。

投资要点:

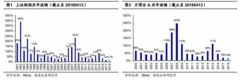

维持增持评级:公司2017 年归母净利5.5 亿(+204.4%),测算实际盈利约在14 亿量级:计提事项影响盈利约8.8 亿。由于2018 年公司铜冶炼加工费较2017 年下调约10%将对盈利产生影响,故下调2018-2019 年EPS至0.12/0.13 元(原0.14/0.19 元),新增2020 年EPS 预测0.16 元,相应下调目标价至3.5 元(原4.5 元),对应2018 年29 倍PE,维持增持评级。

实际盈利约在14 亿量级,业绩表现符合预期:公司2017 年报营收/归母净利824.3/5.5 亿元,分别同比-4.9%/+204.4%,业绩表现基本符合预期。

报告期内阴极铜/自产铜/硫酸产量分别为128/4.7/378 万吨,较上年有所下降,但主要产品阴极铜/硫酸2017 年均价分别同比+31%/ 76%助力业绩大幅增长。共计提资产减值损失及坏账准备总计11.9 亿(+164.90%),影响利润总额约8.8 亿(转销和核销冲抵约3.1 亿)。若不考虑上述影响,公司实际盈利约在14 亿量级。大幅计提后2018 年轻装上阵,盈利更值期待。

矿产铜自给率有望逐步提升,锂电铜箔将成业绩重要增量:2018 年随着沙溪铜矿达产,公司自产铜有望达5.4 万吨(+16%),而2019 年随着米拉多铜矿投产自给率有望进一步提升。而铜箔方面目前具备2.7 万吨产能(标箔2 万+锂电7000 吨),未来将新增2 万吨锂电铜箔产能,预计2018铜箔产量将达3 万吨(锂电1 万+标箔2 万),预计未来高端铜箔产能逐步释放将成为业绩重要增量。

催化剂:铜箔加工费持续快速上涨

风险提示:铜价大幅波动(国泰君安证券 刘华峰 汤龑 邬华宇)

绝味食品(603517)年报点评:收入增长稳定 净利率仍有提升空间

投资要点:

事件:绝味食品发布2017 年年报,2017 年公司实现营业收入38.5 亿元,同比增长17.59%;实现归属上市公司净利润5.02 亿元,同比增长31.93%。其中2017Q4 实现营业收入9.61亿元,同比增长13.36%;实现归属上市公司净利润1.24 亿元,同比增长15.45%。

投资评级与估值:公司2017 年业绩符合预期,长期来看公司门店具备持续扩张的基础和客观条件,成长逻辑清晰。我们小幅上调2018-19 年EPS 至1.54、1.93 元(前次分别为1.49、1.88 元),新增2020 年EPS 预测为2.36 元。2018-20 年利润分别同比增长27%、25%和23%。当前股价对应2018-19 年分别为25、20xPE。我们给予2018 年目标价49 元,对应19 年约25xPE,维持增持评级。

顺利完成全年开店目标,收入持续稳定增长:2017 年公司实现销售收入38.5 亿元,同比增长17.59%。其中2017Q4 实现收入9.61 亿元,同比增长13.36%,四季度收入增速有所放缓主要和四季度的新开门店数量季节性放缓有关。截止到2017 年年底,公司门店数量达到9053 家,相对于2016 年年底净增加1129 家,顺利完成全年目标。2017Q1-Q3 公司单季度的门店数量净增加数均在300 家以上,2017Q4 的门店净增加数为133 家。去年来看,门店数量和单店收入的提高为公司休闲卤制品业务收入增长的核心因素,如果以(期初+期末)/2 作为全年门店数量的衡量指标,2017 年公司门店数量为8489 家,同比增长近12.5%;单店收入为43.74 万元,同比增长约为4.5%。

成本红利释放利润弹性,公司净利率水平稳步提升: 2017Q4 公司实现净利润1.24 亿元,同比增长15.45%。2017Q4 单季度12.92%的净利率水平同比提高0.23%,延续了2017 年前三季度的净利率提升趋势。全年来看,公司2017 年的销售净利率为13.03%,同比提高1.41%。

其中销售毛利率为35.79%,同比提高近4%,是盈利能力提升的主要原因。原材料成本下降是毛利率提升的主要贡献因素,2017 年公司休闲卤制品销售成本同比增长10.89%,落后于销售收入17.52%的增速。期间费用率方面,2017 年公司整体期间费用率为17.89%,同比提高3.58%。其中销售费用率为11.07%,同比提高近3%。从销售费用明细项来看,广告宣传费用是销售费用提高的最主要原因,2017 年公司广告宣传费用达到1.86 亿元,约为2016年的近3 倍。在连锁加盟业态下规模化优势会伴随门店数量的提升更加明显,公司的净利率提升趋势依旧可持续。分子公司来看除了负责直营门店管理的绝味营销子公司之外,收入体量最大的几个子公司净利率均在15%以上。

股价上涨的催化剂:业绩超预期、高端产品推广速度超预期

核心假设风险:竞争格局恶化、食品安全事件(申银万国 吕昌 张喆)

上一篇:医药界华为药明康德发布招股意向书 相关受益上市公司有哪些?

更多"今日最具爆发力的六大牛股(4.18)(2)"...的相关新闻

每日财股

- 每日财股:昭衍新药(603127)

投资亮点 1、公司主要从事以药物非临床安全性评价服务为主的药物临床前研究服务和...[详细]