今日最具爆发力六牛股(3.29)(2)

金禾实业(002597)事件点评:麦芽粉竞争对手发生安全事故 产品提价超预期望显著增厚业绩

事件:

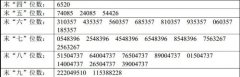

金禾实业发布公告称公司甲基麦芽酚产品的渠道最低报价上调至15.50万元/吨(含税),乙基麦芽酚产品的渠道最低报价上调至15.00万元/吨(含税)。

投资要点:

麦芽粉主要竞争对手发生安全事故,产品提价超预期望显著增厚业绩。公司拥有4000吨甲乙基麦芽酚,根据2016年年报显示,公司麦芽粉实现营业收入4.1亿,占精细化工板块营业收入48%。目前麦芽粉主要集中于金禾实业及北京天利海,天利海产能达3000吨/年,占比达35%。此次天利海2名工人在压滤液储罐安装液位计进行切割吊耳作业时坠落死亡,并且2016年4月9日天利海水解釜破裂引发火灾,造成四死五伤,一年时间内发生两起安全事故,预计此次事故影响重大,天利海将长期处于关停状态,麦芽粉供给将受到严重影响。公司此次事故后甲基麦芽酚产品上调至15.50万元/吨,乙基麦芽酚产品的渠道最低报价上调至15.00万元/吨,相比此前的麦芽粉价格11-12万上涨幅度大,将显著增厚公司业绩。

1500吨三氯蔗糖即将投产,稳固公司甜味剂龙头地位。安赛蜜、三氯蔗糖具有安全性高、甜度高、稳定性好等优点,是目前甜味剂的主流产品。公司安赛蜜产能扩至1.2万吨,占全球市场份额50%,公司在安赛蜜市场的话语权进一步加强;三氯蔗糖方面,2016年4月英国泰莱关停了新加坡三氯蔗糖产能,2016年8月份盐城捷康因环保问题被停产,目前产能恢复情况尚不乐观,产品价格从25万元/吨涨到50万元/吨左右,公司于2017年中旬将新增产能1500吨/年,届时公司市占率将达到30%以上。

维持"买入"评级。麦芽粉主要竞争对手发生安全事故,产品提价超预期望显著增厚业绩;1500吨三氯蔗糖即将投产,稳固公司甜味剂龙头地位。我们看好公司在食品添加剂领域的发展前景,预计公司2017-2019年EPS分别为1.79、2.17、2.34,维持"买入"评级风险提示:公司三氯蔗糖投产不及预期;基础化工价格回升不及预期;麦芽酚等产品未来价格的不确定性。

济川药业(600566)年报点评:全年业绩符合预期 核心大品种快速增长

事件:

3 月24 日晚间,公司公布2016 年年报:2016 年公司营收和归母净利分别为46.78 亿和9.34 亿,同比增长24.15%和36.06%,EPS 为1.17,同比增长33%,其中第四季度分别实现营收和归母净利11.71 亿和2.58亿,同比增长23%和37%,继续保持快速增长势头。同时公司公布了年度利润分配方案:每10 股派发现金股利7.30 元(含税)。

投资要点:

核心品种蒲地蓝保持快速增长,继续看好未来业绩放量

2016年公司业绩保持大幅增长的主要原因是蒲地蓝消炎口服液、雷贝拉唑钠肠溶胶囊、小儿豉翘清热颗粒等主要产品的销售收入持续增长,同时东科制药业务协同效应显现。其中核心品种蒲地蓝2016年全年收入超过20亿元,同比增长约28%。尽管之前市场预期较高的蒲地蓝品种落选新一轮国家医保目录,但作为独家剂型仍看好未来市场表现:一方面蒲地蓝已进入8个地方省份医保,由于该单品营收占公司总体收入比重较高(45%左右),一旦进入几个地方医保目录调整,都将给公司带来较大业绩增量;同时,当前蒲地蓝在医院端和OTC端销售比例约为75%:25%,医院端主要覆盖二级以上等级医院,覆盖数达到4000多家,覆盖率达到50%,而OTC端增速远高于医院端,未来等级医院覆盖率提升+基层渗透+OTC端快速增长将保证蒲地蓝品种维持较高增速。预计17,18年蒲地蓝复合增速不低于25%。

二线品种继续放量,东科制药业务协同效应显现

小儿豉翘清热颗粒为独家品种,目前已在院内儿科感冒用中成药市场占有率排名第一(35%),全年增速约40%;雷贝拉唑钠肠溶胶囊16年因招标策略和降价因素,增速为10%左右,因在疗效和安全性上与一些竞品相比有一定优势,预计未来仍可保持稳健增长。三拗片和新品蛋白琥珀酸铁口服液目前正进入快速放量期;此外,东科制药目前已完成营销并轨整合,16年全年收入增长89%,主要品种妇炎舒胶囊、甘海胃康胶囊、黄龙咳喘胶囊均保持了较快增速,未来公司二线品种集群的市场表现值得关注。

研发管线日益丰富,公司外延预期强烈

报告期内,公司研发管线日益丰富:左乙拉西坦注射液已获得临床试验批件,目前正进入BE阶段;注射用雷贝拉唑钠处于临床2期,未来该产品获批将进一步丰富公司消化系统产品线;同时还有多个中药品种处于临床3期阶段。公司拟发行约10亿元可转债,未来极大可能将立足于现有产品布局和长远规划,选择性进行品种收购,外延预期强烈。

盈利预测与投资建议:

公司坚持大品种战略,看好公司几大核心品种未来时间内在新一轮医保目录调整、全面二胎政策下的业绩放量,以及二线品种和潜力品种对公司中长期的业绩支撑。同时公司积极推进日化品业务,且存在一定外延并购预期。我们预计17-18年公司归母净利分别为11.77亿、14.21亿;EPS分别为1.45、1.75,对应当前股价PE分别为23、19倍,强烈推荐,予以"买入"评级。

风险因素:

产品招标降价的风险;新品市场推广不及预期的风险

海利得(002206)年报点评:业绩持续高增 差异化战略步入收获期

投资要点

事件:公司发布年报,2016 年实现营业收入25.7 亿元,同比增加21%;实现归母净利润2.6 亿元,同比增加30.5%。公司拟向全体股东每10 股派发现金红利5.0 元(含税),以资本公积金向全体股东每10 股转增15 股。

产能释放带动收入增长,毛利率同步提升。报告期内,公司在工业丝上新投产的项目有:(1)1.5 万吨高模低收缩丝;(2)公司募投项目4 万吨车用丝(2万吨安全带丝以及2 万吨安全气囊丝)项目。随着新项目的投产,16 年公司涤纶工业丝总产能从13.5 万吨增加至19 万吨,打开产能瓶颈,带动公司收入增长。同时,报告期内公司车用丝比率达到67%,且帘子布客户结构显著优化,高毛利的外销客户占比大幅提升至80%,致使产品平均毛利率水平提升2.3 个百分点至27.8%。此外,若不考虑可供出售金融资产减值准备影响,公司16 年净利润可达3 亿元,同比增速超过50%。

工业丝产品结构持续优化,盈利能力显著提高:公司生产的涤纶车用安全产品在全球行业中具有品牌优势,目前涤纶气囊丝占整个气囊丝需求量还不到15%,涤纶替代尼龙66 空间仍然广间。帘子布通过几年的认证和培育,帘子布产品的国际品牌客户订单量有了突破性的增长,客户结构持续优化。公司新增的4 万吨车用丝项目、1.5 万吨浸胶帘子布及其配套高模低收缩丝投产,有效的解决了产能瓶颈问题。我们认为随着公司工业丝产品结构持续优化,其产品平均毛利率将逐步增加,公司的盈利能力有望持续提高。

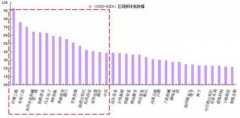

石塑地板渐成规模,市场前景广阔。石塑地板目前国内认可度较低,国内石塑地板材料的消费占比仅5%左右;与欧美国家超过30%的市场比例相比,市场潜力巨大。相比之下,现阶段海外市场的需求空间更为广阔,公司产品主要销往欧洲、美国、澳大利亚等地区,目前产能已达到 500 万平米,预计17 年产能将会超过600 万平方米,后续放量值得期待。

盈利预测与投资建议。预计2017-2019 年EPS 分别为0.70 元、0.88 元、1.06元,对应PE 分别为29 倍、23 倍和19 倍,考虑公司成长确定性较强,首次覆盖,给予"买入"评级。

风险提示:原材料价格大幅波动的风险、产能扩建及消化进度或不及预期的风险、汇率波动的风险。

让更多人知道事件的真相,把本文分享给好友:更多"今日最具爆发力六牛股(3.29)(2)"...的相关新闻

每日财股

- 每日财股:雅 百 特(002323)

投资亮点 : 1.公司以募集资金21710万元投资200万kVA矿用隔爆型移动变电站及干式...[详细]