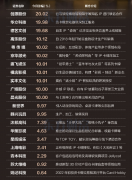

下周最具爆发力六大牛股(1.11)

中国国旅传海南免税拟实施"即购即提",真实性待确认

中国国旅601888 社会服务业(旅游饭店和休闲)

事件

据新华网1月9日报道:海南离岛免税政策有望在今年春节前实行即购即提和购物邮寄。

据海南日报1月7日报道:即日起至2月28日,到三亚免税店购物的海南籍居民,可办9折优惠购物卡,享受全场9折;学生办卡享受8.8折优惠。

点评

如若实施“即购即提和购物邮寄”,一定程度上提升游客的购物欲望,对免税店有正面作用。实行“即购即提”,有助于提升游客的购物体验(拎着心爱的战果,是很有感觉的);“购物邮寄”,将进一步方便游客,特别是方便游客为亲朋好友代购。因此,对免税店销售有一定程度的正面作用。

如若实施“即购即提和购物邮寄”,或许打开海南本地市场--政策漏洞。如若“即购即提”政策实施,对于海南本地人,存在这样的 “钻空子”可能--先购买一张全额的机票,然后到免税店购物,然后再把机票退掉。如若监管层默许,海南有可能形成一个代购市场,尤其是香化产品(标准化)。2012年底,海南人口887万,其中海口214万,三亚72万;如若每个人均把两次购物机会用上,最多每年可购买16件香化产品,按300元均价估算,香化产品年销量便可达400亿元(2013年海口三亚两家免税店销售额预计不超过40亿元)。

鉴于漏洞巨大,“即购即提”能否实施,尚有疑问--因为海南免税政策调整需国务院层面批准,海南本地地府并无决策权。

维持“买入”。受海棠湾项目开业延期、跨境通平台上线等影响,中国国旅近期股价回调较多,14PE仅22倍,即使新华网的报道不属实,股价也有支撑。我们预计2013-15EPS 1.35、1.50、1.89元,维持“买入”,及45元的12个月目标价(14PE30倍)。

风险提示:跨境通中免将面对市场化竞争。(海通证券 林周勇)

奥飞动漫:打响14年外延第一枪,强化游戏版图

奥飞动漫002292 传播与文化

事件:

奥飞动漫公告公司以自有资金2000万元人民币受让广州梦龙科技有限公司持有的广州叶游信息技术有限公司50%股权,再以自有资金1000万元人民币(其中25万元增加其注册资本,增资后叶游注册资本为125万元)投资叶游,投资完成后,公司持有目标公司60%股权。

点评:

公司外延并购再获成果,强化游戏业务,提升游戏与动漫的协同效应。

奥飞动漫作为国内动漫行业的龙头,在其全产业链布局中已将游戏提升至核心业务之一。公司于13年收购方寸科技和爱乐游100%的股权,并参股了手机游戏开发商Lakoo Limited 10.28%的股权,以及卡牌类手机游戏开发商上海哈邻网络科技有限公司20%的股权,将产业链延展至游戏领域。此次公司控股广州叶游再次强化游戏板块。广州叶游专注于动漫IP的游戏开发,有望提升公司游戏的开发能力,利用动漫与游戏的高契合度,加速协同效应的释放。

投资对应14/15年承诺净利润的PE分别为12.5x/6.7x,低于A股上市公司对手游领域收购的15倍的平均估值。

广州叶游承诺14-16年净利润不低于400万、750万和950万元,根据其业绩承诺,2015年和2016年净利润增速为87.5%和26.7%,若净利润低于上述承诺额,奥飞动漫可获得现金业绩补偿或等值的股权补偿,根据业绩承诺14/15/16年增厚EPS分别为0.004/0.006/0.008。2013年叶游净利润为-30万元,2014年将实现盈利拐点,2015年起业绩贡献将大幅提升。公司此次投资的估值对应14年的承诺净利润为12.5倍,低于A股上市公司对手游领域收购的15倍的平均估值,我们认为此次收购估值比较合理。打响14年外延并购第一枪,未来外延扩张仍将持续。参照国际动漫巨头迪士尼、孩之宝等的成长历程,通过外延并购可整合动漫全产业链,最大化品牌价值,公司在14年开局就在外延上收获成果,我们认为未来公司通过外延实现动漫多板块的协同效应,巩固行业龙头地位的战略将持续。

游戏产业潜力巨大,公司加码游戏布局未来。

根据近日发布的《2013年中国游戏产业报告》,2013年中国游戏市场用户数量达4.9亿人,同比增长20.6%,销售收入831.7亿元,同比增长38%。其中增长最快的移动游戏的市场规模达到了112.4亿元,比上年同比增长246.9%。从用户规模看,游戏市场的普及率已达35%,消费群体基数庞大并将继续扩容。从市场增速看,游戏市场未来潜力巨大,尤其是移动游戏市场,在智能手机的高普及率和用户消费习惯的推动下成为游戏市场最具前景的领域。

维持“推荐”评级。我们以公司增发完成后6.34亿股本计算,基于公司在游戏业务的拓展及其协同效应释放,上调公司14年和15年EPS 0.01元,预计公司2013年-2015年每股收益分别为0.41元、0.67元和0.98元,对应当前股价PE分别为91.5、56.0和38.1,归属于母公司净利润分别为2.60亿、4.25亿和6.24亿,净利润年复合增长率为51%。考虑到动漫行业空间大,公司全产业链布局完善,未来多板块协同效应显着,明年业绩亮点多,以及公司作为A股唯一动漫类上市公司的标的稀缺性,维持公司“推荐”评级。

股价催化剂:(1)动漫电影票房超预期;(2)移动游戏进入微信平台;(3)二胎政策的放开;(4)公司外延并购的重大成果。

风险因素:(1)收购整合不达预期的风险;(2)动漫行业竞争加剧的风险。(国联证券 周纪庚)

让更多人知道事件的真相,把本文分享给好友:更多"下周最具爆发力六大牛股(1.11)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]