十年上市路关键时刻被中止 兰州银行不良率连续扯高

该行营业利润已呈下降态势,业务及管理费和资产减值损失的大幅上升正在吞噬利润。同时其不良率6年里也由0.91%升至2.09%

这,大概是最糟糕的新年礼物。

2月1日,中国证监会网站公布的信息显示,兰州银行出现在证监会IPO企业中止审查名单中。不过证监会方面并未说明该行中止审查的原因,而兰州银行亦对此讳莫如深。

更耐人寻味的是,就在1月初,这家已为此绸缪了十一年之久的银行还对2019年成功叩关信心满满。基于事态发展的戏剧性转变,市场目前存有诸多猜测,但兰州银行则始终未予任何回应和澄清。

不过有一点可以确认,该行经营表现欠佳是既成事实。尽管兰州银行2018年三季度末净利润较前一年同期微升,但实际上营业利润已呈下降态势。同时,其业务及管理费和资产减值损失的大幅上升,也正在吞噬利润。

中止或因高管变动

直至今年1月初,兰州银行高管层乃至该省相关监管部门,可能都未预料到夭折已然迫近。

据当地媒体报道,1月7日,甘肃证监会党委书记、局长牛雪峰在赴兰州银行调研时表示,该行已成为西北地区城市商业银行的一面旗帜,并声称对其未来发展充满信心。“希望我行新一届领导班子再接再厉,做好承上启下工作,并从做好对过往经验的总结、正确认识企业上市、在发展中解决问题、更加的注重安全、把上市作为阶段性工作目标、重视企业整体规范。”

作为回应,兰州银行党委书记、董事长人选许建平表示,“通过本次调研座谈,使我行对上市工作有了进一步的理解和认识,兰州银行将以上市工作为契机,结合未来发展战略规划的制定,从严控风险、优化结构、强化管理、提质增效等方面入手开展下一步工作,力争在2019年实现兰行人11年的上市梦。”

兰州银行是甘肃省境内第一家具有独立法人地位的地方性股份制商业银行,在原兰州市55家城市信用社及1家信用社联社基础上,由地方财政、法人和自然人发起设立。原名为“兰州城市合作银行”,于1997年5月28日批准开业,1998年8月变更为“兰州市商业银行股份有限公司”,2008年5月23日更为现名。截至2017年12月31日,该行注册资本为51.26亿元。

据了解,自2008年更名后,兰州银行便定下了三年实现IPO的计划。然而,直到2016年6月16日,该计划才获得甘肃银监局批复。同年7月1日,兰州银行在证监会预先披露招股书,拟于深交所中小板上市,保荐机构为中信建投证券。2018年4月该行更新了招股书。

然而就在临门一脚前夕,兰州银行上市工作却被按下暂停键。对于此次中止原因市场多有猜测,最多的莫过于该行高管变动。

2018年12月13日,兰州银行总行召开干部大会,兰州市委组织部常务副部长汪永国宣布由许建平出任兰州银行党委书记、董事长人选,原董事长、党委委员房向阳卸任,同时田国强任该行党委副书记。

不过有投行人士表示,高管人员发生变动是否会影响IPO进程,在实际审核中主要考量因素是这种变动是否会对企业造成重大影响,并不必然影响IPO。而另一位市场人士则称,兰州银行在关键时间点宣布高管人士更替,显然已做过各种推演,并认为不会妨碍上市事宜。

对于临时“叫停”的真实原因,因各方均未披露详细信息,所以外界只能在云山雾罩中各自解读,但兰州银行IPO计划无疑将再度延迟。

2月16日,该行发布了《兰州银行股份有限公司关于召开2019年第一次临时股东大会的通知》。据悉,上述《通知》中有两项议案涉及到IPO,分别为《关于延长兰州银行股份有限公司首次公开发行股票并上市方案的股东大会决议有效期的议案》,以及《关于延长授权董事会全权办理本次首次公开发行股票并上市相关事宜的股东大会决议有效期的议案》。

营业支出飙升砸低利润

上市暂时中止,不仅有伤士气,更将增加兰州银行原本已吃紧的资本金的压力。

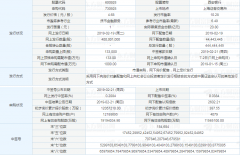

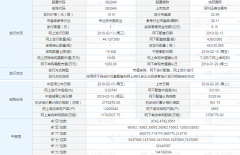

2015年末至2017年末,该行的资本充足率分别为11.5%、12.52%、12.5%,一级资本充足率和核心一级资本充足率均分别为9.92%、9.85%、9.98%。而同期城商行的平均资本充足率分别为12.59%、13.28%、13.65%。这也意味着该行资本充足情况近几年持续低于行业平均,资本承压要较半数以上城商行更高。

同时,兰州银行的资产质量隐忧也在持续加大,并高于同期城商行水平。从最近5年数据看,2013年末至2017年末,兰州银行不良贷款率分别为0.91%、1.13%、1.8%、1.77%、2.09%。而来自原银监会的数据显示,同期城商行整体平均不良率分别为0.88%、1.16%、1.40%、1.48%、1.52%,除2014年外,均高出后者水平且有放大趋势。

值得关注的是,2017年兰州银行逾期贷款增加26.99亿元,同比增幅高达73.78%;其中逾期天数在90天以内的利息逾期但本金未逾期的贷款增长较多,合计11.79亿元。对此,兰州银行解释称,“主要为部分客户短期资金周转困难,无法按时支付利息所致”。

而从2018年数据看,兰州银行经营步伐更加明显地露出疲态。

2018年三季报显示,截至2018年9月末,该行资产总额达2863.36亿元,前三季度实现营业总收入50.43亿元、净利润18.89亿元。而2017年末9月末,该行资产总额2665.06亿元,前三季度实现营业总收入47.75亿元、净利润18.66亿元。

对比两个时期数据,营业总收入增长了2.68亿元,但净利润增长幅度并不大。

实际上,该行2018年三季度末利润总额还不及上年同期,彼时数据为23.05亿元,而2017年三季度末利润总额为23.56亿元。之所以2018年前三季度净利润能微超2017年同期,得益于所得税费用的降低。

从财报来看,营业支出增加是造成2018年前三季度营业利润同比下降的直接原因。

该行2018年前三季度营业支出为27.38亿元,2017年前三季度末则为24.38亿元。营业支出中除了其他业务支出同比下降之外,其他项目均有一定程度上升,其中上升最多的是业务及管理费和资产减值损失,二者同比分别增加1.56亿元和1.4亿元,上升幅度分别为10.08%和16.53%。

评级机构中诚信在跟踪评级报告中也提到了兰州银行面临的诸多挑战,包括业务运营和资产质量受到当地经济金融环境变动的影响、业务和收入结构有待改善、经济环境变化和业务增长对风控能力提出更高要求以及跨区域经营风险依然存在等。

上市尚未成功,同志更需努力。或许,这将成为新一届兰州银行高管班底2019年的座右铭。

上一篇:节后银行理财发行“量升价跌” 结构性存款增长空间有限

下一篇:利率上浮 多家银行大额存单需抢购

更多"十年上市路关键时刻被中止 兰州银行不良率连续扯高"...的相关新闻

每日财股

- 每日财股:广和通(300638)

投资亮点 1、公司主要从事无线通信模块及其应用行业的通信解决方案的设计、研发与...[详细]