光大300亿信托救急与房企融资

观点地产网 当前,融资成本处于一个上行通道,融资越来越难、期限越来越短、成本越来越高是近来最直观的感受。但面对偿债压力,选择成本高的融资方式成了企业不得已而为之的办法,信托贷款是其中之一。

11月23日,泰禾集团股份有限公司与光大兴陇信托有限责任公司在福州签署战略合作协议,合作总规模不超过200亿元。次日,另一家房企与光大信托签署战略合作协议,涉资100亿元。

今年以来房企融资压力陡然增大,面临的挑战不止于银行信贷持续退烧、公司债大幅萎缩、海外融资难度加大,非标投资通道同样受到限制。即便如此,非标融资中的信托仍受到房企欢迎,逐渐走高的发行成本并不能阻碍房企向信托机构伸出橄榄枝。

除了光大信托,兴业信托近日也与正荣地产签署合作,计划为后者提供100亿元授信额度。而今年以来,还有多家信托陆续与阳光城、泰禾、北辰实业、华夏幸福等房企提供授信额度。

市场人士对观点地产新媒体指,就今年的市场环境而言,拿到大额度的授信对解决资金困境帮助并不大,更多是起到提振市场信心的作用。

对于中小企业来讲,在股债面临压力的现况下,信托融资由于程序简单,审批环节少,对企业规模要求不高等特点,成为了一种重要的融资方式。

300亿信托合作

接连两天,共300亿的合作,让光大信托赚足了眼球。

11月23日,泰禾与光大信托签署战略合作框架协议,建立全面业务合作关系,总规模不超过200亿元,光大信托拟投放的具体项目、交易结构、金额、风控措施等。

根据协议内容,光大信托将和泰禾在房地产开发、教育养老文化产业等领域开展全面深入合作。双方拟定的合作范围包括债权业务类、股权业务类、产业基金类、资产市场类等。

次日,另一家房企与光大信托签署战略合作协议,涉资100亿元。

光大信托于2014年经中国银监会批准成立,由中国光大集团股份公司直接控股,是中国光大集团金融板块中与银行、证券、保险并列的四大核心子公司之一,经营范围包括本外币业务;资金信托;动产信托;不动产信托等。

截至2018年三季度末,光大信托收入和利润同比增幅均超过100%,资产管理规模增长至5600多亿元。

对于300亿的信托合作,有金融分析人士在接受观点地产新媒体采访时分析,上述信托额度和动辄上百亿的银行授信类似。但额度和贷款是两个截然不同的概念,由于现在房企符合贷款标准的项目太有限,所以把额度变成贷款还是存在较大的难度。

“这也是现在很多房企有不少尚未使用的银行授信额度,但都缺钱的原因。”

他进而指出,就今年的市场环境而言,事实上拿到额度对解决资金困境几乎没任何帮助。

他续指,这类企业现在遇到的融资困难应该也不小,通过此类合作,借大机构或相关机构的大额度给予市场一定信心。

反映在泰禾的偿债压力上,有数据显示,目前泰禾集团货币资金+受限制使用资金共有219亿元,短期债务为558亿元,长期债务为914亿元。资产负债率为86%,高于行业均值80%;净负债率371%,大幅高于行业均值125%;短期偿债压力为2.55,高于行业均值0.85。

观点地产新媒体了解到,于11月5日,穆迪发布评级报告,将泰禾的企业主体信用评级从B2下调至B3,并将其发行的高级无担保票据评级从B3下调至Caa1,同时下调其所有评级的前景。

穆迪对泰禾评级的下调理由是,泰禾面临未来12-18个月加剧的再融资风险,同时泰禾的房地产销售收入也低于预期。

另一方面,上述金融人士称,大额授信也是为了避免未来违约。“大家都不希望违约,以前的额度用的差不多,机构就批个新的授信,约定好只用于本信托公司快到期的借新还旧。”

他介绍称,房地产通过信托公司融资,比较传统的方式还是“432”贷款,其他信托贷款应该停得差不多了,要根据项目情况而定。

观点地产新媒体了解到,“432”即拥有4证——国有土地使用证、建设用地规划许可证、建设工程规划许可证和建筑工程施工许可证,30%开发商自有资金投入,和2级资质。

“还有一种相对创新的方式,就是用股权投资或参股的方式参与‘非432’项目,比明股实债做得更股一些,有好的项目可以做成开发商小股操盘。”

但最基础的操作模式还是信托贷款,即投资者投资信托产品,由信托公司向房企发放信托贷款,房企提供资产抵押、股权质押、第三方担保等,并按约定向信托公司支付利息、归还本金,信托公司再向投资者分配信托收益和本金。

钱从哪儿来?

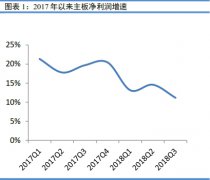

中国信托登记系统2018年前10个月的统计数据中显示,2018年以来,登记规模稳中有降,信托业务增长节奏明显放缓。

但在房地产企业融资渠道持续收紧的情况下,信托以资金运用方式的灵活优势和金融工具的综合优势,呈现出逆势增长的态势。

有业内人士对观点地产新媒体表示,房地产信托规模增长符合预期,并且短期对信托融资的需求将很难降低。

他指出,对房企而言,今年经营压力较大,房地产调控政策连续出台,发债、银行贷款等融资渠道受限,使得企业普遍资金流偏紧。

最直观的感受就是融资越来越难、期限越来越短、成本越来越高。观点地产新媒体了解到,目前大型房企的融资成本基本在8%至10%之间,中小型房企的平均融资成本已高达12%至15%,部分房企融资成本甚至高达15%-16%。

“站在金融的角度,融资成本是风险收益特征的体现。通常而言,在一个大的范围内是高风险高收益,低风险低收益的一个金融基本原理,但是每一笔债券的发行和每一笔融资,都可能受时点、受它所处市场的细节的影响。”

目前市场形成的共识是,房企的整体融资成本上行是一个客观的事实。在这个过程中,现在除了龙头地产商、特别是国企、央企的融资成本还比较低,其他房企的融资压力都比较大。

上述业内人士进而表示,现在的市场环境很考验企业财务管理团队或者资本市场团队的能力。需要在融资期限和流动性管理之间达到一个比较好的权衡。

“现在的市场,大家的流动趋势偏强。资金方的风险收益偏低,偏好于短期限,但对融资人而言,短期限意味着流动性风险。但是,期限太长难融资,或者融资成本很高,期限短,就需要和流动性管理之间达到一个平衡。”

银行的钱越来越难拿也是房企选择信托的原因之一。“银行表外资金投放受限,投向房地产行业的资金依旧谨慎,而且从目前政策来看短期内很难重新放开。”

据悉,申请银行贷款的门槛在最基本还是要达到“432”要求。这就意味着,几乎只有排名靠前房企能拿到银行贷款;如果是资金量大的银团贷款就更为苛刻,多以拥有最高评级、财务状况佳的央企为主。

在海外发债方面,美联储加息也使得融资成本处于上升通道中。市场普遍预期12月大概率将会加息,2019年普遍预期加息2到3次,海外融资成本也日渐高企。

观点地产新媒体了解到,近一两个月来部分房企发债的利率持续走高,华夏幸福于11月19日发行的5000万美元债券利率为9%,时代中国拟发行的3亿美元优先债券利率为10.95%,雅居乐拟发行的4亿美元优先票据利率为9.5%。

另一方面来自于短期偿债压力,2015年股市调整后的资金投放通过各种渠道进入地产和融资平台,这些债务基本在2018-2019年到期。

这时候,房企不得不依赖于其他途径融资。应对债务压力,还剩下三种常规操作:一是股市融资(增发),二是发债(公募或私募债),三是信托资管。

信托融资AB面

从发行情况看,10月信托发行产品数量为1430个,环比下降6.29%,同比上升21.82%;发行规模为1614.66亿元,环比下降5.03%,同比下降42.02%;平均规模同比降幅达到137.31%。

数据来源:用益信托网、观点指数整理

规模占比最大的为房地产领域,10月房地产集合信托成立规模385.8亿元占比达到34.14%,平均规模为1.36亿元,平均期限为1.68年,平均收益为8.41%。上半年成立规模为2645.86亿元,同比增长54.34%。

中国信托业协会数据显示,2018年第二季度,信托资金配置到房地产领域的规模为25072.49亿元,比第一季度的23710.76亿元增长了1361.73亿元,其占信托资产的比重由10.99%提升到12.32%。

第二季度房地产信托新增规模当年累计为4280.73亿元,占全部新增信托规模的18.31%,比第一季度占比提升了3.5个百分点。房地产2018年新增信托资金配置领域中的地位不断提升。

信托实际上是一种成本较高的融资方式。据悉,目前房企信托融资平均成本在13%-13.5%,年内上涨逾200个BP。

但前述金融人士表示,信托只是一种融资成本还比较高的融资方式,今年很多房企的融资成本甚至高于信托,排名20开外的房企融资成本都在两位数以上。

“房企因为负债率多较高,对现金流的要求是刚需,只要能拿到钱,几乎不在意成本。某排名前五的地产公司去年信托发行成本在8.5%左右,今年可以接受13.5%。一些中小地产公司的发行成本则更高,基本都在15%左右。”他直言。

面对利率一路猛涨的房地产信托,信托公司多表示还是有较大的发行意愿,但信托公司对房企的准入标准也在提高。“这主要是从风控的角度进行考虑。”在他看来,不同信托公司的风格还是有很大不同。

一种是较为传统的信托公司,这类信托公司在抵押品、抵押物外更看重企业主体。今年以来,这类信托公司收的越来越紧,对交易对手的筛选标准不断提高。一是排名提高,最早是百强,后来五十强,再后来三十强,现在大型的公司基本上只看前十强了。

“当然有些公司比较有特色,比如杭州工商信托,或者一些专业度比较高的信托公司,他们自己有房产开发和销售的能力。这类信托公司在企业主体外还看中楼盘和地块。”

他举例称,一个中等开发商,在一个好的地方有一块好的地或者开发一个好的项目。如果按照传统的排名来准入,大信托公司不会准入这样的项目。

而专业度的高的信托公司就会将更多因素考虑进去,这也会获得比较高的收益。如果项目不行了,他们也有能力将项目继续开发或者是继续销售。

但是,金融人士指出,这种信托公司还是比较少,大部分还是第一种,不停收紧标准,选主体、严卡“432”、严卡销售回款。

更多"光大300亿信托救急与房企融资"...的相关新闻

每日财股

- 每日财股:粤电力A(000539

投资亮点 1、公司对广东粤电油页岩发电有限公司累计投入19660万元,股权比例达83.6...[详细]