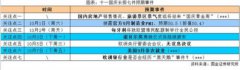

最新统计数据显示,9月固定收益类集合信托产品成立数量、规模双升。房地产类信托发行垫底,金融市场类信托持续居首。

值得注意的是,与8月份相比,信托产品流动性下降明显。9月份发行的产品中,期限最长的为苏州信托居融2016年第1期,产品期限长达19年。

发行规模同比翻倍

统计数据显示,9月份信托公司参与发行产品积极性大幅提升。固定收益类信托产品发行前三名分别为中航信托、平安信托和中信信托,发行数量分别为21只、21只和18只。

据统计,2016年9月,共有53家信托公司参与发行,成立313只固定收益类集合信托产品,纳入统计的228只产品总规模为815.19亿元。产品数量环比上升8.3%,同比上升44.24%;产品规模环比上升7.19%,同比上升111.53%。

从资金投向看,9月份金融市场类发行数量居首,占比31.25%;工商企业类位居第二,占比17.5%;基础产业类占比14.75%;房地产类占比11.75%。格上理财研究员欧阳岚对证券时报记者表示,“房地产行业去库存压力、高融资成本以及诸多房地产风险项目和经济下行预期是房地产信托发行量持续低位的主要原因。”

金融市场类信托发行数量依旧雄踞第一。多位业内人士表示,由于优质资产端难寻及风险防范性要求,信托公司主动收缩传统融资类业务,信托资金的着力点目前仍在金融领域,金融市场类信托占比较8月份进一步提升。

但是,当前金融市场类信托也面临着一定难题。欧阳岚表示,“在金融市场领域,一方面信托公司对其他投资顾问类金融机构的依赖性较强,自身的主动管理能力偏弱,信托公司应加强信托公司在证券领域的投研能力、产品创新和运作能力;另一方面金融市场类信托产品主要投资范围局限于股票、债券等市场,因此信托公司可以进一步开拓期权、期货等衍生品市场,完善投资领域。

预期收益率走低

从产品预期收益水平看,9月份发行的产品存续期从3个月到19年不等,预期年化收益率从2.95%到9.28%不等,整体平均收益率为6.46%,较8月的6.71%有所下降。

“目前来看,无论是权益市场还是债券市场都将维持震荡走势,市场获利难度增加。由于无风险利率将延续下行趋势,因此预计短期内信托产品的收益率仍有一定下行空间。”欧阳岚称。

从资金投向看,房地产类收益率最高,平均收益率达7.11%;工商企业类收益率紧随其后,平均为6.9%;基础产业类平均收益率为6.51%;收益率最低的类别为金融市场类,平均收益率为5.68%。

欧阳岚表示,信托产品收益率更接近真实市场利率水平,随着真实市场利率水平下降、跨市场套利难度加大,预计短期内信托产品的收益率仍有一定下行空间。但另一方面,信托资金能够进入银行信贷资金不愿介入、不适宜介入但实质风险可控的领域,信托产品收益率会高于同期限银行贷款利率。未来信托产品的风险收益匹配将日趋合理,信托收益可能会逐渐回归到正常水平。

从产品期限来看,9月份2年及2年期以上的中长期产品发行量较高,占比超过60%;1年期以内的短期产品发行量占比27.44%;1~2年期的产品发行量最低,占比5.49%。总平均期限为29个月,较8月的26.96个月有所上升,整体期限长度上升。据了解,9月产品期限最长的是苏州信托发行的居融2016年第1期,产品期限长达19年。

投资亮点 1.从油墨产业发展速度来看我国油墨年总产量近些年平均增速超过11%,高于...[详细]