超千只基金年内发871亿元“红包”

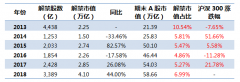

临近四季度末,2018年即将迎来收官之际,投资者普遍关注的基金分红又进入视野。日前,《证券日报》记者根据公开数据梳理发现,今年以来,有1220只基金合计分红871亿元(含A类和C类),这些产品基本覆盖了所有类别,其中,以灵活配置型、普通股票型和偏股混合型为主的主动权益类基金,有526只进行了分红,合计分红393亿元,占比超45%。

分析人士指出,下半年以来,权益市场迎来了反弹行情,部分权益类基金和固收类基金均取得一定程度的正收益,这些从基金分红情况可以印证,其中,投资于港股的基金业绩要好于A股。后市来看,基金经理普遍预期市场将在当前底部区域震荡,挖掘结构性机会为主,更多投资机会要出现在明年下半年。

1220只产品合计分红871亿元

日前,数据统计发现,今年以来,合计有1220只基金进行过不同次数的分红,合计分红871亿元;其中,权益类基金有526只,合计分红393.5亿元。通过进一步梳理发现,这些进行过分红的基金涵盖了所有类别,包括了被动指数型、QDII、短期纯债型、灵活配置型、普通股票型、偏股混合型、偏债混合型等。

分类来看,权益类分红基金数量占比为43.11%,占总体分红产品的四成;从分红总额来看,占比为45.18%,占比近五成。而从分红次数来看,富国基金旗下的富国国有企业债、富国信用债A/C,全年累计分红次数超过了10次。

从分类基金的分红情况来看,债券型基金分红热情相对较高。有分析人士指出,债券型基金成为分红市场的主角,与基础市场的走势密切相关。今年以来,中证全债指数上涨8.3%,债券基金平均回报率为4.35%,是各类基金中平均收益率水平最高的,这也是债券型基金能够多次分红的主要原因。

中金公司分析认为,在经历了今年10月份社会融资大幅不及预期、债券收益率再度快速走低后,投资者对明年债券投资策略的选择也有调整。相对价值交易策略成为投资者首选,而加杠杆、缩短久期策略的吸引力走弱明显,此外投资者对低评级信用债的偏好有所恢复。

兴全趋势投资分红近37亿元

统计发现,有数据可查的526只权益类产品(灵活配置型、普通股票型和偏股混合型)在今年以来合计分红393.5亿元,其中兴全基金的兴全趋势投资混合全年分红近37亿元,也是该基金今年以来唯一的一次分红。

公开资料显示,兴全趋势投资混合属于偏股混合型基金,其基金经理为董承非、乔迁;截止今年三季度末,所重仓持有的个股有中国平安、三安光电、永辉超市、宋城演艺和保利地产等。该基金产品在今年9月4日进行了首次分红,其基准日基金份额净值为0.83元,可供分配利润为61亿元,截止基准日按照基金合同约定的分红比例计算的应分配金额为36.8亿元(每次收益分配比例不得低于该次可供分配利润的60%)。

此外,博时基金的博时主题行业今年也进行了唯一的一次分红,分红18.52亿元,在权益类产品中分红排名第二;上海东方证券资管旗下的东方红睿华沪港深以分红14.13亿元排名第三,南方基金旗下的南方成份精选A以10.02亿元分红排名第四。

有分析人士指出,在权益市场迎来反弹、债券市场持续走强背景下,部分权益类基金及固收类基金均取得一定程度的正收益,不过QDII基金四季度业绩出现分化。具体来看,权益类基金中,港股投资基金受市场反弹带动,平均取得3.37%的业绩增长,优于主投国内市场的权益类基金;而债券指数型基金取得平均0.98%的回报率,在固收类基金中居于首位。QDII基金方面,虽主投新兴市场的相关产品涨幅明显,但原油价格的大幅下挫致使油气类QDII基金业绩出现较大回落。

国金证券分析认为,目前基金经理普遍预期当前市场将在底部区域震荡,挖掘结构性机会为主,主要考虑能够抗周期和逆周期的资产,更多的投资机会出现在明年下半年;而固收类基金方面,市场对债券继续走强的预期一致,同时,从品种上看,相对看好信用债和可转债投资机会,但在利率债交易操作上乃至组合整体久期和期限结构上存在一定差异。

值得一提的是,四季度基金发行成立有所回暖。11月份共新发基金93只,募集规模合计854.68亿份;基金发行数量较10月份有明显增加,且发行规模在经历了8月份及9月份的发行低点后,延续10月份以来的回升趋势,但与去年同期相比仍有一定差距;从新发基金结构上看,债券型基金的总发行规模位居首位。从近期证监会所受理的申请来看,债券型基金也占有很高的比例。

目前共有97只基金处于发行期或即将进入发行期,在发基金类型以固收类基金为主导。在发基金中,混合型基金的在发数量占比下滑较为明显,而纯债型基金的在发数量占比快速上涨,同时,股票指数型及债券指数型产品的数量占比也有小幅上升。

上一篇:短债基金“补位”走俏市场 新华鑫日享中短债显“长处”