业绩规模双降 兴全合宜等12只爆款基金缘何遇冷?

近日,陈光明旗下睿远基金将募集200亿元的首只产品引起市场广泛关注。伴随众多媒体对这只网红基金的跟踪报道,业内人士开始逐渐反思,爆款基金是否值得购买。数据显示,去年至今成立的12只爆款基金在业绩和规模方面均出现不同程度下滑。

业绩规模均下滑

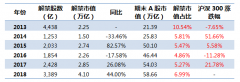

自去年以来,市场诞生了12只份额超50亿的主动权益类基金,比如兴全合宜、嘉实核心优势、南方优享分红、汇添富智能制造、中欧恒利等。其中,兴全合宜以327亿份的首募份额成为近几年最受资金青睐的基金,其余首募份额超50亿份的基金均来自几家老牌公募。

上述基金在募集阶段引起市场广泛关注。有的短短一天便售罄,有的实际申购量远远超过了计划募集量,在业内被称为“爆款”。

不过,随着年内基金季报、半年报的一一披露,上述爆款基金并没有带给投资者预期的回报。除了华泰柏瑞量化阿尔法C因为还处在6个月建仓期,可能通过低仓或空仓躲过市场震荡,实现基金净值正收益外,其余11只爆款基金年内净值均出现了不同程度下滑。

虽然,爆款基金追求中长期价值投资,但在业绩与市场预期大相径庭之后,部分盲目跟风的投资者还是选择了忍痛“割肉”。据《国际金融报》记者统计,年初爆款兴全合宜规模已经缩减至300亿元之下,其余爆款产品规模缩水程度均达到了三成。

盈米基金分析师陈思贤在接受《国际金融报》记者采访时分析称,由于市场行情震荡,爆款基金都在成立后持续亏损,很多基金持有人因此选择了卖出。但事实上,这些基金在成立后还是实现了一些超额收益。持有人看重绝对收益,而基金经理看重相对收益,确实是目前基金行业的一大问题。从估值上看,A股目前进入了较低的区域,现在建仓,未来市场整体估值上涨后,大概率能获得较好的收益,很难说基金经理在市场低位时选择大规模建仓有错。

规模过大有何影响

今年基金新发市场存在分化现象。同样是发行新基金,有些基金公司旗下产品首募规模不到10亿元甚至刚过2亿元门槛线,而有些公司旗下产品首募规模动辄几十亿甚至超百亿元,一举成为当红产品。

那么,对于普通投资者而言,基金规模过大是否会有影响?

《国际金融报》记者从某公募基金人士处了解到,基金规模越大,其业绩相对小规模的基金来说会比较稳定。以股票型和偏股型基金为例,据记者统计发现,股基单位净值跌幅前50名中,有15只股基规模超10亿元,其余股基规模均在10亿元以下,甚至有股基规模仅剩不到1亿元。偏股型基金也一样,有过半亏损靠前的基金规模在10亿元以下。

该人士还向本报记者表示,由于基金公司的一部分营收来自于基金收取的管理费,有的基金在规模做大之后,想通过稳住业绩波动来保证收益的稳定性。

此外,记者还注意到,规模过大的基金其超额收益收窄。三季报数据显示,季度超额收益率在3%以上的41只股基中,仅有8只规模超过10亿元;季度超额收益率在3%以上的37只偏股型基金中,仅有9只规模超过10亿元。

一般来说,基金公司旗下如果有大基金,通常其调仓在小基金调仓之后进行,灵活性稍逊于小基金。大基金通常选择流通性好的大盘股进行配置,从历史经验看,其超越大盘获得超额收益的难度相比规模适中的基金要大。

陈思贤向本报记者表示,相比规模小一些的基金,超大规模的权益基金确实存在一些缺陷。比如,在选择个股时范围受限,重仓股大多局限于大盘股,投资风格因此趋于大盘,在市场风格偏向中小盘时尤其处于劣势。

持仓多为大盘蓝筹

过去两年发行爆款基金的基金公司,会选择过往业绩较好的明星基金经理来管理,因其自带流量光环,能够吸引众多资金入场参与投资。

比如,兴全合宜基金经理谢治宇,此前最拿手的产品为兴全合润分级混合B,在2015年初至2017年底累计收益率高达146.98%,同类排名3|122。广发沪港深龙头基金经理余昊,此前主要管理投资美股市场的QDII基金,任职回报率均在同类平均水平之上。

除了部分基金公司靠明星基金经理营销外,产品募集差距的原因还与基金风格不同有关,比如,FOF、ETF、发起式等。

但今年市场风云突变,投资风格也有所转换,上述爆款基金经理能否适市场环境,还有待时间去考量。目前来看,在市场高点成立的爆款基金业绩均表现不佳,市场低点成立或正在募集的大部分新基金遇冷。

陈思贤向本报记者分析称,参考上述爆款基金三季报披露的持仓,主要特征可以总结为两个:一是重仓股多为大盘蓝筹;二是权益仓位较高,除南方优享分红、兴全合宜、汇添富智能制造外,其他基金的权益仓位都在70%以上,中欧恒利权益仓位甚至超过99%。可以看出,这些基金经理大多对后市行情比较看好。