3季度权益类基金集体瘦身 长盛混基规模竞“折腰”

中国经济网 10月30日讯(记者 李乔宇)今年三季度的行情使部分投资者付出惨重代价,公募基金产品的资产规模的缩水就是这一现状的直接写照。近期披露完成的公募基金第三季度报告显示,三季度中各类型基金整体亏损超过6500亿元,损失几乎抹平了今年以来的超额收益。此外,在市场尚不明朗的情况下,投资者风险偏好有所转移,权益类基金产品遭到投资者的大量赎回。

值得一提的是,长盛基金旗下的混合型基金全部遭遇规模缩水,绩优基金长盛电子信息主题也难以幸免,净资产规模缩水超过90%。

三季度基金资产规模缩水

基金业协会近期公布的市场数据显示,截至今年9月30日,股票基金与混合基金净值规模合计23035.07亿元。而在今年二季度末,这一数字还在40800.2亿元。据中国经济网记者粗略计算,上述数字变化意味着在今年第三季度中,权益类产品净值规模缩水超过40%。

权益类基金产品在第三季度发生的亏损是该类型基金产品净值规模下降的最直接原因。数据显示,今年上半年,各类型基金整体盈利约8667亿元。不过,在第三季度中,这一盈利就已折损约七成。近期披露的三季报显示,基金三季度整体亏损6503亿,创单季最大亏损纪录。偏股基金是三季度基金亏损的“罪魁祸首”,数据显示,三季度股票型和混合型基金合计亏损达6646亿元。

基民赎回是基金净值规模缩水的另一重要原因。截至9月30日,上证指数收于3052.78点,第三季度中的跌幅超过28%,投资者的风险偏好也在此期间发生变化。基金业协会公布的数据显示,截至9月30日,股票基金以及混合基金的份额总数为21176.5亿份,而在二季度末,这一数字还在32833.01亿份。

其中,分级基金是三季度净值缩水的重灾区。数据显示,截至三季度末,分级基金资产净值合计1986亿元,较二季度缩水59%。有基金人士指出,在市场回调期间,分级基金的杠杆加剧了亏钱效应。分级基金高风险一面的暴露,也引发了资金的逃离,从而导致规模的下降。不过,即使市场出现滑坡,分级基金市场份额高集中度的特征仍然比较显著。资料显示,分级基金巨头富国基金在市场回调期间同样损失惨重,但截至三季度末该公司旗下的分级基金市场占有份额达36%。

长盛系多只混基规模遭“腰斩”

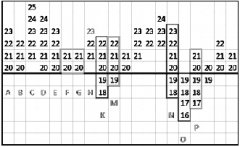

在三季度权益类基金规模缩水的大背景下,部分基金公司旗下的主动管理型权益类基金产品全部沦陷。以长盛基金为例,天天基金网资料显示,该公司旗下的20只混合型基金在三季度中净资产规模全部缩水。

具体来看,长盛电子信息主题、长盛量化红利混合以及长盛中小盘精选混合等基金净资产规模缩水超过50%,长盛城镇化主题混合、长盛高端装备制造、长盛航天海工装备等多只基金净值规模也缩水超过40%。

据了解,基金规模下降的重要原因之一是业绩欠佳。据天天基金网资料显示,截至10月28日,今年以来混合型基金平均净值上涨33.43%,而长盛基金旗下有可统计数据的18只混合型基金中仅有6只增长率在平均值之上,3只长盛系混基今年以来业绩亏损。

以长盛同盛成长优选为例,三季报显示,这只基金在今年三季度中损失惨重,净值下跌35.10%,跑输业绩比较基准收益率超过20个百分点。从其规模来看,今年第三季度中该基金净资产规模缩水46.76%。

值得注意的是,净值规模缩水的产品中其实不乏绩优基金。

以业绩突出的混合型基金长盛电子信息主题为例,这只基金在三季度中净资产规模缩水90.99%,从其同期增长8.17%的业绩来看,这只基金瘦身的最重要原因为遭遇大规模赎回。对于长盛电子信息主题三季度中规模快速缩水的情况,有评论人士指出,基民赎回绩优基金可能是出于见好就收的考虑,市场不明朗的现状也是投资者赎回基金的一个重要原因。此外,该人士还指出,对于基金遭到大规模赎回的情况,不排除有帮忙资金退场的原因。

综上所述,在四季度中长盛旗下的混基产品规模缩水的情况能否逆转,让我们和投资者一起拭目以待。

更多"3季度权益类基金集体瘦身 长盛混基规模竞“折腰”"...的相关新闻

每日财股

- 每日财股:汇鸿集团(600981)

投资亮点 1. 公司主营业务为自营和代理各类商品及技术的进出口业务,国内贸易,纺织...[详细]