恩捷股份:为什么制造业很难得到高估值?

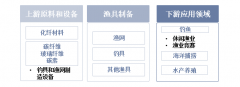

恩捷股份主要生产湿法锂离子隔膜,占收入80%,其他还有少部分的BOPP膜、包装印刷产品和纸制品包装等。

隔膜是生产锂电池不可缺少的材料。在电动车高增长驱动下,预计到2025年,全球锂电池需求会达到964GWh,相应的,对隔膜需求也有望达约160亿平方米,维持近25%的年复合增长率。

锂电隔膜,尤其是湿法隔膜,行业壁垒极高,只有少数企业能实现规模化盈利。

具体来说的话,行业壁垒体现在:

1、进入壁垒:湿法隔膜属于资本密集型行业,单条产线及相关配套投资额在2亿元左右,企业一般都会同时投入多条生产线来满足客户多样化需求,导致整体投资金额较高;

2、技术壁垒:锂电隔膜涉及多个学科和多道工艺流程,对产品质量的控制有严苛的要求;

3、降成本壁垒(盈利):随着行业竞争加剧以及隔膜价格不断下滑,成本的重要性不断突显,而隔膜成本受规模效应、客户结构、设备折旧、产品良率,终端价格持续下降的压力等众多因素影响,行业内大多处于亏损状态。

恩捷股份原名创新股份,2018年更名,同年完成了对上海恩捷90%股权的收购,切入锂电池湿法隔膜行业。

恩捷股份在锂电隔膜领域的竞争优势是综合性的。

1、产品方面,公司湿法隔膜产品开发已达到80多个品种,丰富的产品品类能够满足客户的不同需求,特别是具有高附加值的产品如油性PVDF涂布隔膜产品,同时具备高粘黏性和耐热性,受到国外大型锂电池生产企业的认可及青睐,市场需求较大。

2、设备方面,公司的核心设备大部分都进口自海外,尤其是最为关键的制膜设备主要进口自日本制钢所(JSW),相比国内生产设备具有更好的稳定性及低能耗性,公司研发团队经过多年摸索和试验,结合制钢所设备使自主设计的产线兼具效率和稳定性优势,短期内难以被复制。

3、技术领域,恩捷股份具有强大的新产品和前瞻性技术研发能力,产品具有优异的透气性、高孔隙率、热收缩性能、较低的闭合温度和较高的熔断温度,能充分保证电池安全性能,部分产品在参数上已达到国际水平,可逐步替代进口的中高端产品并开始走向海外。4、产能方面,目前公司产能48亿平,遥遥领先国内其他竞争对手。

5、从出货量来看,在中国市场更是占据45%的市场份额,总份额全球排名第一。

6、客户方面,湿法锂离子隔膜产品主要客户湿法隔膜的国内主要客户CATL(宁德时代)、比亚迪、国轩、孚能及力神(上述五家客户已占国内锂电池市场份额80%以上),其他还有松下、LG化学、三星(上述三家客户已占海外锂电池市场80%以上)等其他超过20家的国内锂电池企业。

由于锂电池行业实施严格的供应商认证管理体系,电池厂商和隔膜厂商之间的合作研发、试样及最终投产需要经历一个很长的过程,国内电池厂商认证时间约为9-12个月,国外电池厂商认证时间约为18-24个月,所以取得客户的认可非常关键。

然而在这些漂亮的数据背后需要特别关注几个点:

1、公司的资产负债率达到60%,公司短期和长期的借款正在快速地增加。

2、公司固定资产为了扩产能,未来的折旧还会进一步增加,对盈利造成一定影响。

一、ROE的分析

根据杜邦分析法,我们进一步可以把ROE拆分成销售净利率、总资产周转率、权益乘数(本质上是资产负债率)以及归母净利润占比这四部分。

在对未来做预测的时候,销售净利率是最难预测的,因为利润表上的数字太容易被操控了。相对来说,总资产周转率、权益乘数、归母净利润占比相对容易一些。

1、看总资产周转率。

他反应了一个公司的资产利用率,拉长时间看不太会有很大的变化。我们看几个例子。

中国平安的总资产周转率,虽然净利率每年都在波动、权益乘数也有不同,但是总资产周转率基本上就是在0.14-0.15之间,非常平稳。再看比亚迪的例子。

比亚迪的总资产周转率基本上0.7附近。立讯精密的总资产周转率会在1倍附近。

2、权益乘数就是资产负债率。

制造业的公司,拉长时间看,资产负债率基本上就是在50%-60%左右,现在恩捷已经是60%的资产负债率,虽然以后肯定也会有波动,但我们可以先假定未来几年能够维持在60%左右。

3、归母净利占比

我们可以认为,因为现在隔膜很赚钱,恩捷自身的估值也很高,大股东最终会以合适的价格全部收购小股东的权益。所以,未来几年的ROE我是这样预测的。

假设隔膜还是很赚钱,但随着竞争加剧,净利率逐年下降(25%其实也已经是非常恐怖的了),资产周转率取0.3和0.5的平均数,不会变化太大,考虑到资产负债率已经是60%了,我们的权益乘数也不做变化,最后,大股东收购小股东的股份,完成100%的占比。

所以,我们得到未来ROE是24%。

这样的预测,在我看来,是要相信恩捷股份是愿意释放利润,同时在未来三年可以保持并扩大现有的竞争优势,锂电池隔膜的技术水平没有太大变化(或者恩捷作为龙头,有技术研发的优势)等等。

二、有了ROE之后,我们就可以预测公司净资产和净利润。

期末的净资产=期初的净资产+净利润-分红。

有两个不确定因素,首先是我们假设了恩捷在未来3年没有再融资,另外就是假设公司的分红率是20%(显然也不太可能,成长性的公司更愿意少分一点,而把净利润留在公司内部)。

虽然有很多不完美,但至少我们有了对未来3年的净利润的预测。

三、选择估值方法。

对于绝对估值法来说,常见的是股利折现模型和自由现金流折现模型。这两个方法对于恩捷股份都不适用。

股利折现模型是对于位于成熟期、没有增长和高分红率的企业最适用,比如银行、高速公路、京沪高铁这样的公司。恩捷显然不合适。自由现金流折现模型,也会遇到比较大的困难,主要是恩捷的自由现金流是负,如果折现的话,我们得到的结论是买这个公司,大股东需要倒贴给我钱。

陆家嘴有很多老的基金经理其实一点也不喜欢恩捷的商业模式:高投入、花钱买利润、周期性太强、2B的商业模式,下游客户太强势等等。

更多"恩捷股份:为什么制造业很难得到高估值?"...的相关新闻

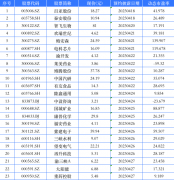

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]