哈继铭:人民币国际化万事俱备只待“起飞”(4)

利用香港试点资本账户投资

怎么才能让人民币飞起来?

哈继铭说,中国的政策是从贸易开始做起的。然后再推到投资,从直接投资做起,将来可能走向资本账户投资。在直接投资里面,进一步细分就是先外投。今年1月份人民银行已经出台相关政策。相信年内还会有政策出台,让人民币可以向内投。

最近几年,人民币国际化基本上是按这个思路进行。在贸易领域,2009年7月份几个城市几家企业被选为试点,积累经验之后把试点扩大到更多城市。从统计数字可以看到,人民币在外贸中发挥的作用越来越大,而且上涨幅度非常惊人。2009年全年的人民币跨境贸易结算金额不到36亿元,而在2010年已超过5000亿元,2011年的前三个月更是达到3600多亿元,相当于去年全年人民币跨境贸易结算金额的70%。此外,和其他一些国家的货币互换也开始起步。

在资本帐户投资方面,哈继铭建议用香港作为试验田。他说,现在香港就是资本账户完全开放的地区,其他城市还没开放,作试点肯定有缺陷。而货币国际化是以资本账户彻底开放为条件,所以选择香港作为桥头堡,来进行人民币国际化的试点非常有必要。

香港近年在人民币结算方面也取得了很大的成就。2004年初,香港市场上基本没有人民币,而现在人民币已经非常抢手。2009年底人民币在香港的存款为600多亿元,2010年底达到3150亿元,今年三月底是4514亿元,保守估计到今年末将突破8000亿元,甚至可能达到10000亿元。

虽然人民币在香港的存款量不断上升,但市场上的人民币还没有多少可用于投资。香港的人民币存款利率很低,半年期的只有0.7%。那么多人民币主要都用于在香港发人民币债券。在香港发行的人民币债券叫典型债,政策规定,中国的银行、在境外注册的公司、一些红筹股公司等可以去发典型债,但在国内注册的非银行机构是不能到香港发行人民币债券的。

除了银行,中国自己的企业并没有好好利用这一廉价的机会。这里面的一个原因是考虑到发债券的钱拿回来后可能会对国内的货币政策造成一定的冲击。应该说,冲击是肯定有的,但从定量来看影响微乎其微。因为现在香港的人民币存款为4500多亿元,发债券的存量也就800多亿元,跟国内75万亿元的M2简直不可比。当然减少人民币回流对国内货币政策的干扰,更好的选择是让人民币飞到别国的央行里面去,那就是人民币国际化的最高境界了。

哈继鸣说,最近这方面有了进展。除了典型债之外,一些定期存单逐渐出现,以人民币来计量的保险产品也在推进。最近李嘉诚的公司发了第一支在香港可以投资购买的股权类产品。将来应该让拿到人民币的人有更多的投资机会,只有有了这样的机会,他才可能更多地持有人民币。中国之所以会有很多美元储备,就是因为美元的债券市场极大,可以进出自如地买卖。所以,如果中国想让别国央行持有人民币,也要学习美国,发展自己的人民币债券市场。

此外,现在有的企业可以在香港发人民币债券,但得到的钱要拿回来的还不容易,政府管得还比较严。因此,哈继铭建议,银行应该起到让人民币飞的助力器作用,发行的人民币债券最好别拿回国内市场,而是直接贷给别的国家,让这些国家拿了人民币之后从我国购买商品。

总而言之,在实现人民币直接投资之后,股权类和债券类的投资也应逐步放开。对于人民币最终在国际货币基金组织里成为特别提款权(SDR)的一部分,哈继铭有很大的信心。但同时他指也出,所有SDR里的货币都是自由可兑换货币,如果人民币不实现货币的最终自由可兑换,要想进入SDR就还有一段距离要走。

哈继铭,男,回族。1984年复旦大学管理系管理学学士;1987年复旦大学管理系管理学硕士;1987-88年复旦大学世界经济系经济学博士生;1993年美国堪萨斯大学经济学博士。1993年8月至1999年10月,国际货币基金组织经济师;1999年11月至2001年8月,国际货币基金组织驻印度尼西亚代表;2001年8月至2003年7月,香港金融管理局经济研究部高级经理;2003年8月至2004年4月,国际货币基金组织高级经济师;2004年4月至2010年,中国国际金融有限公司首席经济学家;现任高盛(亚洲)投资银行部董事总经理。

让更多人知道事件的真相,把本文分享给好友:更多"哈继铭:人民币国际化万事俱备只待“起飞”(4)"...的相关新闻

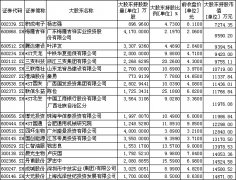

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]