2021年二季度中国杠杆率报告:我国宏观杠杆率继续下降

经济提速 宏观杠杆率继续下降

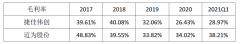

2021年二季度宏观杠杆率下降2.6个百分点,从一季度末的268.0%下降至265.4%;上半年共下降4.7个百分点。二季度M2/GDP下降了2.9个百分点,从一季度末的214.9%降至212.0%。从去杠杆态势上看,宏观杠杆率已经从2020年三季度末的最高点271.2%持续经历三个季度的下降,共下降了5.8个百分点,去杠杆的力度非常大。

经济提速仍是季度去杠杆的最主要因素。今年二季度债务环比增速为2.2%,与2018和2019年的二季度环比增速基本一致,显示实体经济债务增长已基本回归常态。同时,从同比和环比增速上看,二季度名义GDP都保持在一个非常高的水平。单季度同比增速达到13.6%;相比2019年二季度,2020和2021两年的复合平均增速达到了8.2%,超过了2019年二季度的同比增长水平。环比上看,今年二季度名义GDP相比于一季度环比增长了13.5%(未季调未折年),超过了2012年以来历年二季度的环比增长水平。可以说,从名义值来看二季度的增速是超预期的,也正是这一超预期增长,加速了宏观杠杆率的下降。

但实际GDP增速从一季度的18.3%下降到二季度的7.9%,实体经济恢复减弱,未达到潜在增长水平。由此出现了名义增速与实际增速之间的较大缺口,GDP缩减指数达到了5.7%,也是2012年以来的最高水平。

在较长一段时间,名义GDP增速都非宏观分析框架中的重要角色。它在今天变得如此关键,恰在于稳(去)杠杆的大背景。从稳增长的角度,一般更关注GDP的实际增速。从防风险的角度,考虑到名义GDP的较快增速带来宏观杠杆率的下降,是一件大好事。而且,二季度名义GDP增速超预期,主要是因为PPI的大幅攀升,而一般物价水平却维持在低位,从而实现了达里奥意义上的“完美去杠杆”。

不同经济部门杠杆率分析

第一,居民杠杆率保持平稳略有下降

2021年二季度居民部门杠杆率下降了0.1个百分点,从一季度末的62.1%下降至62.0%,连续两个季度轻微下降;上半年共下降了0.2个百分点。在名义GDP增速较快情况下,居民杠杆率仍基本稳定,说明居民债务增速仍然较快。

2021年上半年,居民中长期贷款和住房贷款与GDP之比都在持续下降,唯一保持上涨的是居民经营性贷款。2020年下半年开始,居民债务出现了一个新变化,即住房贷款和短期消费贷款的增速和占比都开始下降,而居民经营性贷款的增速和占比开始提升。造成这一新趋势的原因可归结为两点:一是疫情期间,政策支持中小企业发展,导致大量价格较低的信贷资金通过经营性贷款流向居民部门,支持实体经济。二是居民住房按揭贷款的价格较高,使得有融资需求的居民更喜欢去借经营贷,而不是房贷。从商品房交易数据来看,房地产市场活跃度依然较高。房地产市场的活跃和住房价格的坚挺是居民部门债务增速较高、杠杆率基本持平的主要原因。

2021年以来,监管当局加强房地产调控,一方面从房地产贷款的总规模上加以限制,另一方面提升个人住房贷款利率。个人住房加权平均利率从2020年四季度的5.34%升高至今年一季度的5.37%,从趋势上看已经开始上升。居民杠杆率在近几年的趋势是走稳,并将保持缓慢上升态势。居民经营性贷款不会长期保持一个上升且占比加大的态势。随着货币政策更为常态化,住房贷款仍然是拉动居民杠杆率缓慢上升的主要动力。

今年居民储蓄率开始向常态回归。2020年以来,居民部门储蓄率显著上升,尤其是2020年一季度居民储蓄率上升幅度最为明显,达到40.6%,一个季度就跃升了10.6个百分点。随后几个季度的储蓄率有所下行,今年一季度已经出现了消费增速超过了可支配收入增速的态势。居民储蓄率自2021年以来逐渐呈下降趋势,正在向过去几年的稳定状态回归。总体上看,当前消费增速并未恢复到位,仍处于潜在增速之下。未来一段时间,居民消费有较大恢复空间。尤其是当房地产价格趋稳,以及经济增速仍保持较高水平时,更有利于鼓励居民提高消费支出。

第二,非金融企业部门持续去杠杆,警惕资产负债表式衰退

2021年二季度,非金融企业杠杆率下降了2.6个百分点,从一季度末的161.4%降至158.8%;上半年共降低了3.5个百分点,已经持续四个季度下行。非金融企业杠杆率正在向2019年末的水平回归,未来仍大概率继续下行。

上半年企业贷款增速有限,主要原因在于: 2020年推出的临时性信贷支持政策工具基本退出;银行对企业的贷款结构有所调整;去年企业部门账面上积累了大量资金减缓今年的举债意愿。上半年,委托贷款、信托贷款和未贴现的银行承兑汇票三项表外融资净减少了8436亿元,同比多减8699亿元。中国人民银行测算的影子银行类资管产品、非标债权、资金在金融体系内部的循环规模分别比历史高峰下降了五分之一到四分之一,金融风险得到有效防范,金融结构和企业的债务结构持续优化。

2020年的基期效应并未对今年投资增长有较大影响,两年平均来看,投资下滑比较严重。基建投资增速下滑是拖累投资需求贡献较低的主要原因。二季度企业部门的投资并不算旺盛,对债务融资需求有限,也是企业部门杠杆率下降的一个重要因素。企业部门债务下降的同时,存款规模基本保持稳定,也侧面反映了企业的投资意愿并不强。

在去杠杆的大背景下,企业获得利润后并不愿意增加投资,而是优先偿还债务,且降低新的举债规模。企业部门杠杆率因此不断下降,从而为宏观杠杆率的下降作出贡献。事实上,目前的总体去杠杆完全是由企业部门来实现的。同时,如果企业都专注于修复资产负债表,有了利润就还债,没有新增投资,将可能引发资产负债表式衰退。

第三,政府杠杆率微弱上升,债券发行依然疲弱

政府部门杠杆率从一季度末的44.5%微幅上升至二季度末的44.6%,上升了0.1个百分点,上半年共下降1个百分点。其中,中央政府杠杆率从一季度末的19.8%降至19.4%,降低0.4个百分点;地方政府杠杆率从一季度末的24.7%上升至25.2%,增加0.5个百分点。相比于往年二季度来看,今年二季度政府杠杆率上升幅度不大,下半年会有更大的升幅。

上半年新增债务仅为全年限额的30%。无论是国债,还是地方政府专项债的发债需求都比较低,下半年的发债速度会大幅上升。发行进度较为缓慢的原因包括资金需求不足和资金支出受限。由于2020年通过专项债所筹集的资金规模较大,大量账面资金尚未花完,降低了今年上半年的资金需求。此外,政策当局出于对财政风险的考虑,强化了对地方政府债务和支出的监管。从政府的预算内收入和支出中可以看出,上半年全国一般公共预算收入11.7万亿元,同比增长21.8%;一般公共预算支出12.2万亿元,同比增长4.5%,收入增速远超支出增速。债务发行规模有限,同时预算内财政的支出也增长缓慢,最大的影响便是基建投资放缓。

第四,金融部门杠杆率继续下降,央行降准有助于降低金融机构成本

2021年二季度,资产方统计口径金融杠杆率由一季度末的52.8%下降到51.3%,下降了1.5个百分点。负债方统计口径下的金融杠杆率由一季度末的62.3%下降到61.7%,下降了0.6个百分点。金融杠杆率仍有所下降。

从利率水平来看,债券收益率和银行间回购利率(DR007)自2020年5月份便开始走高,在今年3月份以来基本平稳。由于债券融资需求有限,国债和企业债收益率也在上半年有所下降。

宏观杠杆率走势分析

实现了阶段性的“完美去杠杆”

达里奥曾提出了三种去杠杆形式:通缩去杠杆、通胀去杠杆和完美去杠杆。完美去杠杆指的是货币支持适度,实体经济增长,名义增长高于名义利率,最终实现去杠杆。这里的关键是经济名义增速较高,且不会引起一般价格水平的较大幅度上升。从这个意义,今年上半年,我们实现了阶段性的“完美去杠杆”:名义GDP增速较快带来杠杆率下降,与此同时,一般物价水平(以CPI来衡量)却维持在低位。

中国在2003年至2008年也实现过一次完美的去杠杆过程,经济高速增长的同时宏观杠杆率持续下降,5年间宏观杠杆率下降了8.2个百分点。这段时期的债务增速并不算低,但名义经济增速更高,金融稳定性反而得到加强,当时银行体系中存在的大量不良资产都通过经济发展获得了解决。

当前仍面临四方面挑战

首先,PPI与CPI差距拉大不利于下游企业与经济恢复。6月份PPI增速为8.8%,CPI增速为1.1%。受PPI与CPI差距影响最大的是下游企业。下游企业普遍以PPI核算成本,以CPI核算收入,两个价格的差距提高了这部分企业的成本,但又很难向最终产品价格传导,导致企业利润水平下降。从工业企业来看,上游企业利润占比增加,下游利润占比下降。虽然整体工业企业利润增速非常之大,但如果出口减弱,以中小微企业为主的下游企业可能会承受较大压力。

其次,企业部门持续去杠杆可能引发资产负债表式衰退。企业部门已经连续四个季度去杠杆,由2020年二季度的165.2%降到今年二季度的158.8%。如果企业部门都专注于修复资产负债表,没有新增投资,可能会引发资产负债表式衰退。

第三,实体经济复苏未达到潜在增长水平。虽然名义经济增速较强,但实际增速并未达到潜在增长水平。从三大需求来看,消费需求仍未完全恢复,投资中的基建投资依然疲弱,而出口增速已经开始出现下降的趋势。

第四,城投债违约风险加大。未来五年,城投债面临集中到期兑付压力。2021年将迎来一轮城投债偿债高峰。

全年去杠杆或达8个百分点

预计全年名义GDP增速将达到13.5%,三、四两个季度的单季增速分别为12.1%和10.3%。二季度债务存量的增速为10.4%,与我们之前的预期基本相符,预计三、四两个季度也仍然会维持稳定。由此预测,下半年杠杆率仍会有所下降,但下降速度减慢,年末杠杆率达到263%左右的水平,全年下降8个百分点左右。

下半年去杠杆仍将主要集中在非金融企业部门,居民和政府杠杆率将上升。居民部门债务增速高于2020年同期水平,预计维持在15%以内的增速,则年末居民杠杆率会增长至63%,全年增长0.5%至1%。在稳健的货币政策环境下,非金融企业的债务增速将在后几个季度继续平稳。非金融企业部门年末杠杆率达到153%,全年下降9至10个百分点。根据财政预算报告,2021年全年新增债务共计7.22万亿元。预计年末政府部门杠杆率升至46.5%,全年上升0.5%至1%。

(作者:张晓晶为中国社科院金融研究所所长、国家金融与发展实验室主任,刘磊为国家金融与发展实验室国家资产负债表研究中心秘书长)

更多"2021年二季度中国杠杆率报告:我国宏观杠杆率继续下降"...的相关新闻

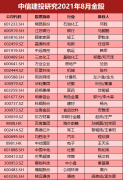

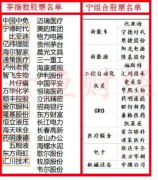

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]