央行频频出手,四季度货币政策初现端倪

央行频频出手,四季度货币政策初现端倪

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院宏观经济研究中心主任助理陶金,。

2020年只剩下不到100天的时间,中国经济挑战依旧。在年初经历了新冠肺炎冲击后,中国花了一个月的时间抗击疫情,紧接着经济走上了艰难复苏的道路。在复苏过程中,货币政策起到了“强心针”和“及时雨”的作用。2020年进入四季度,未来货币政策会如何走?

我们将货币政策分为流动性和信用两个层面,也可将这两个层面称为银行体系流动性(狭义流动性)和实体经济流动性(广义流动性)。银行体系流动性关系到短端利率水平,影响银行负债成本,进而影响银行在长期中提供信贷的能力和意愿;实体经济流动性则反映了实体经济获得信贷的情况。

我们通过对这两个层面流动性的分析,预测未来尤其是10月货币政策的走向。

近期央行的流动性操作

首先来看银行体系流动性。节后第一天10月9日,面对10月1日至今5600亿元逆回购的到期,央行并未进行逆回购操作。背后的原因是节前央行连续开展了14天逆回购操作,已注入期限稍长的流动性。9月30日,为维护季末流动性平稳,央行以利率招标方式开展了14天500亿元逆回购操作,利率2.35%。这是继9月18日以来连续第10个工作日开展14天逆回购。

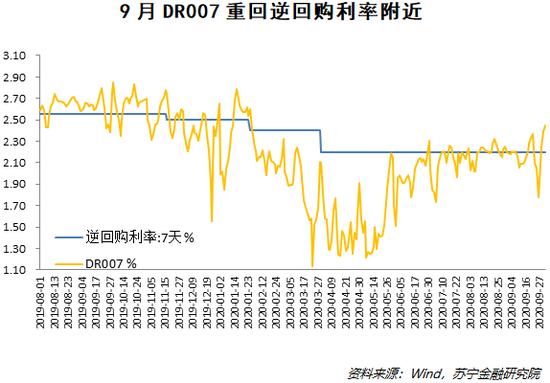

9月份以来,央行密集开展公开市场操作。除了9月15日外,央行在其余工作日均开展了逆回购操作。操作方式上,除了常规的7天逆回购操作外,央行自9月18日还开启了14天逆回购,连续10个工作日开展14天期逆回购操作金额累计达7200亿元,操作利率均维持在2.35%水平。

另在市场资金表现面,9月底,即便9月30日因为长假影响,利率明显提高,但在之前的两个工作日中,隔夜Shibor曾下跌8.3个基点至0.602%,创下历史新低,显示流动性较为宽松。

央行为何增加14天逆回购投放?

总体而言,节前公开市场操作整体规模较大、频率较高、利率不变。明显增加14天期逆回购的操作,央行主要有何考虑?

连续14天的逆回购,正是为了应对10月9日到期的大额逆回购。同时,节前DR014就在持续上行,央行连续开展14天逆回购操作,主要是考虑到跨季度和长假因素导致的资金需求增加,一方面是满足银行体系近阶段的新增资金需求,另一方面也展示了维护流动性合理充裕的政策意愿。

在经历了上半年货币宽松和三季度的货币边际收紧后,央行近期重新加强了逆回购和MLF等公开市场操作的力度。从操作规模和频度看,央行力求通过及时的逆回购操作使得DR007在7天逆回购利率上下波动。9月下旬DR007短暂回落后,在上周迅速回升至逆回购利率2.20以上。操作利率不变,则体现了当前货币政策“量”和“价”有所分离的精确导向性。

节后流动性如何走?

回过头来看,今年二季度的宽松流动性确实仅仅为了抗疫,经济复苏逐步加速后,宽松流动性一去不复返。

不过,边际上,流动性仍然有放松空间。9月流动性较8月份呈现略宽松的态势,通过央行的操作看,未来流动性可能会保持略宽松的状态,不必担心会明显收紧。三季度央行货币政策例会的表述中,“坚持总量政策适度”的内容不见了,同时继续强调“保持流动性合理充裕”的表述,说明央行可能会对未来流动性在边际上有所放松。

后续央行仍然会通过公开市场操作,将银行间短期融资利率控制在逆回购利率附近,不会过分放松和收紧。在保持流动性合理充裕的情况下,更加注重对资金进入实体经济的引导,结构性政策会更加得到重视。

10月LPR预测

再看实体经济流动性,即对信贷扩张情况和实体经济利率变化的展望。由于工业部门复苏速度持续向好,当前经济复苏的结构性问题反而显得更加明显,限额以下消费和线下服务业仍然在缓慢修复的路上。由此来看,面对结构性问题,总量政策和LPR等代表总量利率水平调降的必要性仍然较小,预计近期LPR下降的概率仍然较小。

从实体经济流动性看,结构性分化问题仍然明显,房地产上下游产业链供需两旺,资金在持续流向房地产,反映住房贷款的居民中长期新增贷款在6、7、8月连续三个月比去年多出超过1000亿元,汽车等地产下游产业链消费增速也已经超过去年。但制造业和限额以下消费依旧疲弱,显示资金仍然很少进入这些部门。在此背景下,三季度央行货币政策例会也更加强调了结构性货币政策的继续推行,预计央行仍然会坚决严控资金流向,将资金引导到实体经济。

更多"央行频频出手,四季度货币政策初现端倪"...的相关新闻

每日财股

- 每日财股:妙可蓝多(600882)

投资亮点 1.9 月金装奶酪上市,奶酪棒产品结构升级,产品矩阵未来将持续丰富。公...[详细]